Cenné papíry s pevným výnosem jsou druhem dluhového nástroje, který poskytuje výnosy ve formě pravidelných nebo pevných úrokových plateb a splátek jistiny, jakmile cenný papír dosáhne splatnosti. Tyto nástroje jsou vydávány vládami, korporacemi a jinými subjekty za účelem financování jejich operací. Liší se od vlastního kapitálu, protože nepředstavují majetkovou účast ve společnosti, ale v případě úpadku přiznávají senioritu pohledávky ve srovnání s majetkovými podíly. Úpadek Úpadek je právní status lidské nebo nelidské entity (firma nebo vládní agentura), která není schopna splatit své nesplacené dluhy věřitelům. nebo výchozí.

Jak funguje stálý příjem?

Termín fixní příjem označuje úrokové platby, které investor obdrží, které jsou založeny na bonitě dlužníka a aktuálních úrokových sazbách. Obecně řečeno, cenné papíry s pevným výnosem, jako jsou dluhopisy, platí vyšší úrok, známý jako kupónová cena dluhopisu. Cena dluhopisu je věda výpočtu emisní ceny dluhopisu na základě kupónu, nominální hodnoty, výnosu a doby do splatnosti. Ceny dluhopisů umožňují investorům, čím delší jsou jejich splatnosti.

Dlužník je ochoten zaplatit více úroků na oplátku za to, že si může půjčit peníze na delší dobu. Na konci doby platnosti nebo splatnosti cenného papíru dlužník vrátí vypůjčené peníze, známé jako jistina nebo „nominální hodnota“.

Příklady cenných papírů s pevným výnosem

Existuje mnoho příkladů cenných papírů s pevným výnosem, jako jsou dluhopisy (podnikové i vládní), státní pokladniční poukázky, nástroje peněžního trhu a cenné papíry kryté aktivy a fungují následovně:

1. Dluhopisy

Téma dluhopisů Definice pojmů dluhopisů s pevným výnosem pro nejběžnější podmínky dluhopisů a dluhopisů s pevným výnosem. Anuita, věčnost, kupónová sazba, kovariance, aktuální výnos, nominální hodnota, výnos do splatnosti. je sama o sobě celou oblastí finančního nebo investičního studia. Obecně je lze definovat jako půjčky poskytnuté investory emitentovi s příslibem splacení jistiny ke stanovenému datu splatnosti a také pravidelné výplaty kupónů (obvykle se vyskytují každých šest měsíců), které představují úrok zaplaceno z půjčky. Účel těchto půjček se velmi liší. Dluhopisy jsou obvykle vydávány vládami nebo korporacemi, které hledají způsoby financování projektů nebo operací.

2. Pokladniční poukázky

Pokladnice, které jsou považovány za nejbezpečnější krátkodobý dluhový nástroj, vydává federální vláda USA. Se splatností od jednoho do 12 měsíců tyto cenné papíry nejčastěji zahrnují 28, 91 a 182denní (jeden měsíc, tři měsíce a šest měsíců) splatnosti. Tyto nástroje nenabízejí pravidelné platby kupónem ani úroky.

Místo toho jsou prodávány se slevou na jejich nominální hodnotu, přičemž rozdíl mezi jejich tržní cenou a nominální hodnotou představuje úrokovou sazbu, kterou nabízejí investorům. Jednoduchým příkladem je, že pokud se pokladniční poukázka s nominální nebo nominální hodnotou 100 $ prodá za 90 $, pak nabízí zhruba 10% úrok.

3. Nástroje peněžního trhu

Mezi nástroje peněžního trhu patří cenné papíry, jako jsou komerční cenné papíry, bankovní akceptace, depozitní certifikáty (CD) a smlouvy o zpětném odkupu („repo“). Do této kategorie jsou technicky zahrnuty státní pokladniční poukázky, ale vzhledem k tomu, že se s nimi obchoduje v tak velkém objemu, mají zde svoji vlastní kategorii.

4. Cenné papíry zajištěné aktivy (ABS)

Cenné papíry zajištěné aktivy (ABS) jsou cenné papíry s pevným výnosem kryté finančními aktivy, která byla „sekuritizována“, jako jsou pohledávky z kreditních karet, půjčky na automobily nebo půjčky na vlastní kapitál. ABS představuje soubor takových aktiv, které byly zabaleny společně ve formě jediného cenného papíru s pevným výnosem. Pro investory jsou cenné papíry kryté aktivy obvykle alternativou k investování do podnikového dluhu.

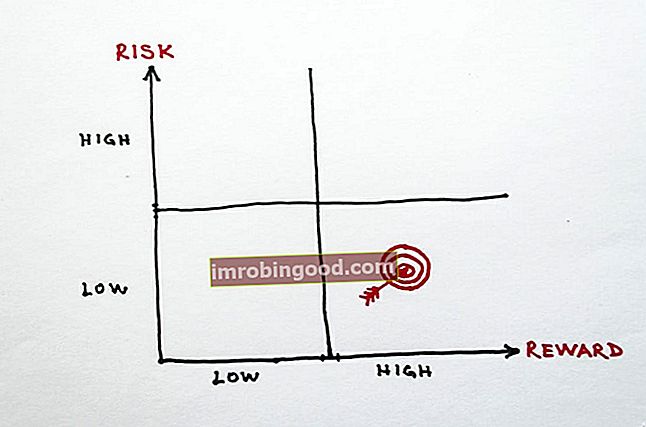

Rizika investování do cenných papírů s pevným výnosem

Hlavní rizika spojená s cennými papíry s pevným výnosem se týkají zranitelnosti dlužníka vůči nesplácení jeho dluhu. Tato rizika jsou součástí úroku nebo kupónu, který cenný papír nabízí, přičemž cenné papíry s vyšším rizikem selhání nabízejí investorům vyšší úrokové sazby.

Mezi další rizika patří kurzové riziko Měnové riziko Měnové riziko nebo kurzové riziko označuje expozici, které čelí investoři nebo společnosti působící v různých zemích, s ohledem na nepředvídatelné zisky nebo ztráty v důsledku změn hodnoty jedné měny ve vztahu k jiná měna. u cenných papírů denominovaných v jiné měně než v americkém dolaru (např. zahraniční vládní dluhopisy) a úrokové riziko - riziko, že změny úrokových sazeb mohou snížit tržní hodnotu cenného papíru s pevným výnosem, který investor drží.

Například pokud investor drží 10letý dluhopis, který platí 3% úrok, ale později se úrokové sazby zvýší a nové 10leté dluhopisy budou vydávat 4% úrok, pak dluhopis, který investor drží, platí pouze 3% úrok se stává méně cenným.

Související čtení

Finance nabízí analytika pro finanční modelování a oceňování (FMVA) ™ Certifikace FMVA®. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a certifikační program Ferrari pro ty, kteří chtějí posunout svou kariéru na další úroveň. Chcete-li se neustále vzdělávat a rozvíjet svou kariéru, budou užitečné následující zdroje:

- Investice: Průvodce pro začátečníky Investice: Průvodce pro začátečníky Průvodce Finance's Investing for Beginners vás naučí základy investování a jak začít. Zjistěte více o různých strategiích a technikách obchodování a o různých finančních trzích, do kterých můžete investovat.

- Promítání řádkových položek výkazu zisku a ztráty Promítání řádkových položek výkazu zisku a ztráty Diskutujeme o různých metodách promítání řádkových položek výkazu zisku a ztráty. Projektování řádkových položek výkazu zisku a ztráty začíná tržbami z prodeje a poté náklady

- Účtování daní z příjmů Účtování daní z příjmů Daně z příjmů a jejich účetnictví jsou klíčovou oblastí podnikových financí. Konceptuální porozumění účtování daní z příjmů umožňuje společnosti udržovat finanční flexibilitu. Daň je složité pole pro navigaci a často matou i ty nejzkušenější finanční analytiky.

- Splatné úroky Splatné úroky Splatný úrok je účet pasiv uvedený v rozvaze společnosti, který představuje částku úrokových nákladů, které vznikly k dnešnímu dni, ale které nebyly k datu v rozvaze zaplaceny. Představuje částku úroku, který je v současné době dlužen věřitelům, a je obvykle běžným závazkem