Rizikově vážená aktiva jsou bankovní pojmy, které odkazují na systém klasifikace aktiv, který se používá k určení minimálního kapitálu, který by si banky měly ponechat jako rezervu ke snížení rizika platební neschopnosti. Banky čelí riziku, že dlužníci neplní své závazky nebo se vyrovnají investice, a udržování minimálního množství kapitálu pomáhá tato rizika zmírnit.

Různé třídy aktiv držených bankami mají různé rizikové váhy a úprava aktiv podle úrovně rizika umožňuje bankám diskontovat aktiva s nízkým rizikem. Například aktiva, jako jsou dluhopisy Debenture A Debenture, je nezajištěný dluh nebo dluhopisy, které splácejí určitou částku peněz plus úroky držitelům dluhopisů při splatnosti. Dluhopis je dlouhodobý dluhový nástroj vydávaný korporacemi a vládami k zajištění čerstvých fondů nebo kapitálu. Kupóny nebo úrokové sazby jsou nabízeny jako kompenzace věřiteli. nesou vyšší rizikovou váhu než státní dluhopisy, které jsou považovány za nízkorizikové a je jim přiřazena riziková váha 0%.

Porozumění rizikově váženým aktivům

Při výpočtu rizikově vážených aktiv banky jsou aktiva nejprve kategorizována do různých tříd na základě úrovně rizika a potenciálu ztráty. K určení celkové úrovně rizika banky se měří úvěrové portfolio bank spolu s dalšími aktivy, jako jsou hotovost a investice. Tuto metodu preferuje Basilejský výbor, protože zahrnuje podrozvahová rizika. Rovněž usnadňuje srovnání bank z různých zemí po celém světě.

Rizikovější aktiva, jako jsou nezajištěné půjčky, nesou vyšší riziko selhání, a proto jim je přidělena vyšší riziková váha než aktivům, jako jsou hotovost a státní pokladniční poukázky. Pokladniční poukázky (T-poukázky) krátkodobý finanční nástroj, který vydává ministerstvo financí USA s dobami splatnosti od několika dnů do 52 týdnů (jeden rok). Jsou považovány za nejbezpečnější investice, protože jsou podpořeny plnou vírou a důvěrou vlády Spojených států. . Čím vyšší je riziko, které aktivum představuje, tím vyšší je poměr kapitálové přiměřenosti a kapitálové požadavky. Na druhé straně jsou státní pokladniční poukázky zajištěny schopností národní vlády generovat výnosy a podléhají mnohem nižším kapitálovým požadavkům než nezajištěné půjčky.

Stanovení pravidel pro vážení rizik

Basilejský výbor pro bankovní dohled (BCBS) je globální bankovní regulátor, který stanoví pravidla pro vážení rizik. První krok v mezinárodní bankovní regulaci začal vydáním rámce Basel I, který stanovil kapitálové požadavky pro banky. Na ni navázala druhá bazilejská dohoda z roku 2004, která změnila bankovní předpisy týkající se objemu kapitálu, který by si banky měly ponechat vůči jejich rizikové expozici. Basel II doporučil, aby banky držely přiměřený kapitál ve výši nejméně 8% rizikově vážených aktiv.

Finanční krize z let 2007/08 odhalila neefektivnost bankovního sektoru, která vedla ke kolapsu velkých amerických bank. Hlavní příčinou krize byly investice do hypotečních úvěrů na hypotéky pro rizikové hypotéky, které s sebou přinesly vyšší riziko selhání, než manažeři bank očekávali - nebo alespoň připustili.

Po globální finanční krizi zavedl BCBS Basel III Basel III Dohoda Basel III je soubor finančních reforem, který byl vypracován Basilejským výborem pro bankovní dohled (BCBS) s cílem posílit rámec, jehož cílem bylo posílit kapitálové požadavky bank. Stanovila také nové požadavky na financování stability a likvidních aktiv. Basel III vyžaduje, aby banky seskupovaly svá aktiva podle rizikové kategorie tak, aby minimální kapitálové požadavky odpovídaly úrovni rizika každého aktiva. Rámec má plně vstoupit v platnost 1. ledna 2022.

Jak hodnotit riziková aktiva

Při určování rizika spojeného s konkrétním aktivem v držení banky berou regulační orgány v úvahu několik faktorů. Pokud je například hodnoceným aktivem komerční úvěr, regulační orgán určí konzistenci splácení půjčky dlužníka a zajištění použitého jako zajištění úvěru.

Na druhou stranu při posuzování úvěru použitého na financování výstavby pobřežních bytů posuzovatel zváží potenciální výnosy z prodeje (nebo pronájmu) bytů a pokud je jejich hodnota dostatečná ke splacení jistiny a úroků. To je za předpokladu, že byty slouží jako zajištění půjčky.

Pokud je uvažovaným aktivem státní pokladniční poukázka, bude se hodnocení lišit od komerční půjčky, protože státní pokladna je podpořena schopností vlády nepřetržitě generovat výnosy. Federální vláda má vyšší finanční důvěryhodnost, což se promítá do nižšího rizika pro banku. Regulační orgány požadují, aby banky, které mají ve své rozvaze komerční půjčky, udržovaly vyšší objem kapitálu, zatímco banky s pokladničními poukázkami a jinými nízkorizikovými investicemi jsou povinny udržovat mnohem menší kapitál.

Kapitálové požadavky na rizikově vážená aktiva

Kapitálové požadavky se vztahují k minimálnímu kapitálu, který jsou banky povinny držet, v závislosti na míře rizika jimi držených aktiv. Minimální kapitálové požadavky stanovené regulačními agenturami, jako je Federální rezervní systém Federální rezervní systém (Fed) Federální rezervní systém je centrální bankou Spojených států a je finanční autoritou největší světové tržní ekonomiky. a Banka pro mezinárodní platby (BIS) Banka pro mezinárodní platby (BIS) Banka pro mezinárodní platby (BIS) byla založena v roce 1930 a je vlastněna centrálními bankami různých zemí. Slouží jako banka pro členské centrální banky a její úlohou je podporovat mezinárodní měnovou, finanční stabilitu a finanční korporace. Banka pro mezinárodní vypořádání se sídlem v je navržena tak, aby zajistila, že banky budou mít dostatek kapitálu, úměrný úrovni rizika jimi držených aktiv. Kapitál působí jako polštář hotovosti, pokud v průběhu operací utrpí banka provozní ztráty.

Další zdroje

Finance nabízí analytika pro finanční modelování a oceňování (FMVA) ™ Certifikace FMVA®. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a certifikační program Ferrari pro ty, kteří chtějí posunout svou kariéru na další úroveň. Chcete-li se neustále učit a rozvíjet svou kariéru, budou užitečné následující finanční zdroje:

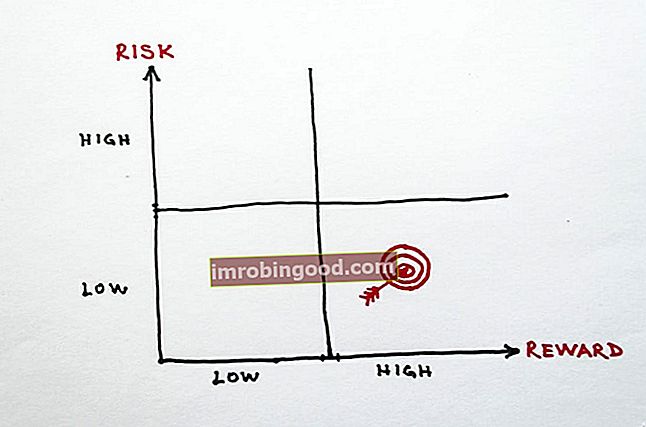

- Line Allocation Line (CAL) a Optimal Portfolio Capital Allocation Line (CAL) and Optimal Portfolio Krok za krokem průvodce konstrukcí hranice a linie alokace kapitálu (CAL). Linka přidělení kapitálu (CAL) je čára, která graficky zobrazuje profil rizika a výnosů rizikových aktiv a lze ji použít k nalezení optimálního portfolia.

- Struktura kapitálu Struktura kapitálu Kapitálová struktura označuje množství dluhu a / nebo kapitálu použitého firmou k financování jejích operací a financování jejích aktiv. Kapitálová struktura firmy

- Insolvence Insolvency Insolvency se týká situace, ve které firma nebo fyzická osoba není schopna plnit finanční závazky vůči věřitelům v době, kdy jsou dluhy splatné. Insolvence je stav finanční tísně, zatímco bankrot je soudní řízení.

- Tržní riziková prémie Tržní riziková prémie Tržní riziková prémie je další výnos, který investor očekává od držení rizikového tržního portfolia namísto bezrizikových aktiv.