Systematické riziko je ta část celkového rizika, která je způsobena faktory mimo kontrolu konkrétní společnosti nebo jednotlivce. Systematické riziko je způsobeno faktory, které jsou mimo organizaci. Všechny investice nebo cenné papíry Sklad Co je to akcie? Jednotlivec, který vlastní akcie ve společnosti, se nazývá akcionář a má nárok na část zbytkového majetku a výnosů společnosti (pokud by byla společnost někdy zrušena). Pojmy „akcie“, „akcie“ a „vlastní kapitál“ jsou používány zaměnitelně. podléhají systematickému riziku, a proto se jedná o nediferencovatelné riziko. Akciová riziková prémie Akciová riziková prémie je rozdíl mezi výnosy z vlastního kapitálu / jednotlivých akcií a bezrizikovou mírou výnosu. Jde o náhradu investorovi za to, že podstoupil vyšší míru rizika a investoval do vlastního kapitálu než do bezrizikových cenných papírů. Systematické riziko nelze diverzifikovat držením velkého počtu cenných papírů.

Druhy systematického rizika

Systematické riziko zahrnuje tržní riziko, tržní riziková prémie Tržní riziková prémie je dodatečný výnos, který investor očekává od držení rizikového tržního portfolia namísto bezrizikových aktiv. úrokové riziko, riziko kupní síly a riziko směnného kurzu.

Tržní riziko

Tržní riziko je způsobeno mentalitou stáda. Mentalita stáda Ve financích se zkreslení mentality stáda týká tendence investorů sledovat a kopírovat to, co dělají ostatní investoři. Jsou do značné míry ovlivněny emocemi a instinktem, spíše než vlastní nezávislou analýzou. Tato příručka poskytuje příklady zaujatosti stád investorů, tj. Tendence investorů sledovat směr trhu. Tržním rizikem je tedy tendence cen cenných papírů pohybovat se společně. Pokud trh klesá, pak i ceny akcií společností s dobrým výkonem klesají. Tržní riziko představuje téměř dvě třetiny celkového systematického rizika. Proto se někdy systematické riziko označuje také jako tržní riziko. Změny tržních cen jsou nejvýznamnějším zdrojem rizika v cenných papírech.

Úrokové riziko

Úrokové riziko vzniká v důsledku změn tržních úrokových sazeb. Na akciovém trhu to primárně ovlivňuje cenné papíry s pevným výnosem, protože ceny dluhopisů jsou nepřímo úměrné tržní úrokové sazbě. Ve skutečnosti úroková rizika zahrnují dvě protichůdné složky: Cenové riziko a Reinvestiční riziko. Obě tato rizika fungují opačným směrem. Cenové riziko je spojeno se změnami ceny cenného papíru v důsledku změn úrokové sazby. Riziko reinvestice je spojeno s reinvesticí úrokových / dividendových výnosů. Pokud je cenové riziko záporné (tj. Pokles ceny), riziko reinvestice by bylo pozitivní (tj. Zvýšení výdělku z reinvestovaných peněz). Změny úrokových sazeb jsou hlavním zdrojem rizika pro cenné papíry s pevným výnosem, jako jsou dluhopisy a obligace.

Riziko kupní síly (nebo riziko inflace)

Riziko kupní síly vzniká v důsledku inflace. Inflace je trvalé a trvalé zvyšování obecné cenové hladiny. Inflace narušuje kupní sílu peněz, tj. Za stejnou částku peněz lze koupit méně zboží a služeb v důsledku zvýšení cen. Pokud se tedy příjmy investora nezvyšují v době rostoucí inflace, pak ve skutečnosti investor získává nižší příjem. Cenné papíry s pevným výnosem Cenné papíry s pevným výnosem Cenné papíry s pevným výnosem jsou typem dluhového nástroje, který poskytuje výnosy ve formě pravidelných nebo pevných úrokových plateb a splácení úroků podléhá vysoké úrovni rizika kupní síly, protože příjem z těchto cenných papírů je fixní v nominálních hodnotách. Často se říká, že akciové akcie jsou dobrým zajištěním proti inflaci, a proto podléhají nižšímu riziku kupní síly.

Kurzové riziko

V globalizované ekonomice Tržní ekonomika Tržní ekonomika je definována jako systém, kde je produkce zboží a služeb nastavena podle měnících se přání a schopností trhu, většina společností je vystavena cizí měně. Kurzovým rizikem je nejistota spojená se změnami hodnoty cizích měn. Tento typ rizika proto ovlivňuje pouze cenné papíry společností s devizovými transakcemi nebo expozic, jako jsou exportní společnosti, nadnárodní společnosti nebo společnosti, které používají dovážené suroviny nebo produkty.

Výpočet systematického rizika (β)

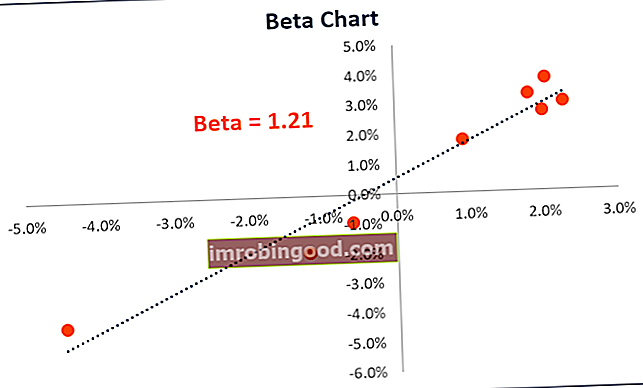

Systematické riziko je ta část celkového rizika, která je způsobena faktory mimo kontrolu konkrétní společnosti, jako jsou ekonomické, politické a sociální faktory. Lze jej zachytit citlivostí návratnosti cenného papíru vzhledem k celkové návratnosti trhu. Tuto citlivost lze vypočítat koeficientem β (beta). Beta koeficient Beta koeficient je míra citlivosti nebo korelace cenného papíru nebo investičního portfolia s pohyby na celkovém trhu. Můžeme odvodit statistické měřítko rizika porovnáním výnosů jednotlivého cenného papíru / portfolia s výnosy celkového trhu. Koeficient β se vypočítá regresí návratnosti cenného papíru k tržnímu výnosu. Odhadovaná rovnice je uvedena níže:

RS je návratnost konkrétního cenného papíru, zatímco RM je tržní návratnost. Lze pozorovat, že β je regresní koeficient RS na RM. Úsek pro zachycení α ukazuje návratnost cenného papíru nezávisle na výnosu z trhu.

Hodnotu β lze vypočítat pomocí následujícího vzorce:

Beta akcie nebo portfolia měří volatilitu Volatilita Volatilita je míra rychlosti fluktuací ceny cenného papíru v průběhu času. Udává úroveň rizika spojeného se změnami ceny cenného papíru. Investoři a obchodníci vypočítávají volatilitu cenného papíru, aby posoudili minulé výkyvy cen nástroje ve srovnání s celkovou volatilitou trhu. Používá se jako náhrada za systematické riziko akcie a lze ji použít k měření, jak riskantní je akcie ve vztahu k tržnímu riziku. Pokud se hodnota β portfolia používá jako proxy pro měření systematického rizika, může mít následující interpretaci.

- Když β = 0 naznačuje, že portfolio / akcie jsou nesouvisí s tržní návratností.

- Když β <0 naznačuje, že portfolio / akcie má inverzní korelace s tržní návratností.

- Když 0 < β <1 naznačuje, že návratnost portfolia / akcií je pozitivně korelovaný s tržní návratností, avšak s menší volatilitou.

- Když β = 1 naznačuje, že návratnost portfolia má a dokonalá korelace s návratností tržního portfolia.

- Když β> 1 naznačuje, že portfolio má pozitivní korelace s trhem, ale měl by cenové pohyby větší velikosti.

Dodatečné zdroje

Pro lepší pochopení různých investičních rizik nabízí Finance následující zdroje

- Tržní riziková prémie Tržní riziková prémie Tržní riziková prémie je další výnos, který investor očekává od držení rizikového tržního portfolia namísto bezrizikových aktiv.

- Úvěrové riziko Úvěrové riziko Úvěrové riziko je riziko ztráty, ke které může dojít v případě, že některá strana nedodrží podmínky jakékoli finanční smlouvy, zejména

- Měnové riziko Měnové riziko Měnové riziko neboli kurzové riziko označuje expozici, které čelí investoři nebo společnosti působící v různých zemích, s ohledem na nepředvídatelné zisky nebo ztráty způsobené změnami hodnoty jedné měny ve vztahu k jiné měně.

- Averze k riziku Definice averze k riziku Někdo, kdo má averzi k riziku, má tu vlastnost nebo vlastnost, že dává přednost vyhnout se ztrátě před ziskem. Tato vlastnost je obvykle spojena s investory nebo účastníky trhu, kteří upřednostňují investice s nižšími výnosy a relativně známými riziky před investicemi s potenciálně vyššími výnosy, ale také s vyšší nejistotou a vyšším rizikem.