Fondy peněžního trhu jsou otevřené podílové fondy s pevným výnosem, které investují do krátkodobých dluhových cenných papírů, jako jsou pokladniční poukázky Treasury Bills (T-Bills) Treasury Bills (or T-Bills for short) are a short-term financial instrument that is vydané americkým ministerstvem financí s dobami splatnosti od několika dnů do 52 týdnů (jeden rok). Jsou považovány za nejbezpečnější investice, protože jsou podpořeny plnou vírou a důvěrou vlády Spojených států. , obecní směnky a krátkodobé podnikové a bankovní dluhové nástroje, které přicházejí s nízkým úvěrovým rizikem a zdůrazňují likviditu.

Porozumění fondům peněžního trhu

Cenné papíry peněžního trhu obvykle přicházejí se splatností do 12 měsíců. Krátkodobá povaha cenných papírů je způsob, jak snížit riziko a nejistotu. Výběr investic na peněžním trhu provádí správce fondu, protože by měl souviset s typem fondu peněžního trhu. Fondy peněžního trhu nejsou pojištěny federální vládou (FDIC), na rozdíl od účtů peněžního trhu, které jsou pojištěny.

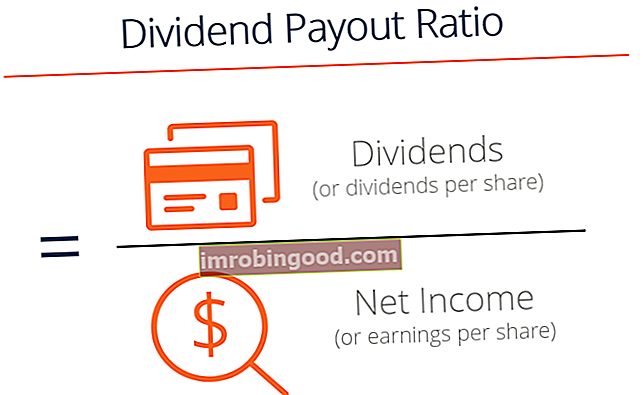

Příjem podílového fondu na peněžním trhu je obvykle ve formě dividendy Dividenda Dividenda je podíl na zisku a nerozděleném zisku, který společnost vyplácí svým akcionářům. Když společnost vytvoří zisk a akumuluje nerozdělený zisk, mohou být tyto příjmy buď reinvestovány do podnikání, nebo vyplaceny akcionářům jako dividenda. ; může být zdaněna nebo osvobozena od daně v závislosti na povaze cenných papírů investovaných do fondu. Fondy mohou být použity jako nástroj pro správu hotovosti v podnikání kvůli jejich likviditě a flexibilitě, tedy jejich popularitě.

Fondy peněžního trhu byly vyvinuty a začaly se používat v 70. letech. Jsou regulovány prostřednictvím Komise pro cenné papíry (SEC) Komise pro cenné papíry (SEC) Americká komise pro cenné papíry nebo burzu (SEC) je nezávislá agentura federální vlády USA, která je odpovědná za implementaci federálních zákonů o cenných papírech a navrhování pravidel pro cenné papíry . Je také odpovědný za údržbu odvětví cenných papírů a burz cenných papírů a opcí podle zákona o investičních společnostech z roku 1940 ve Spojených státech a nařízení 2017/1131 v Evropě. Podle institutu investiční společnosti mají fondy peněžního trhu k 17. červnu 2020 celkem 4,68 bilionu USD a jsou rozděleny takto:

Cíle investic fondu peněžního trhu

Investoři se účastní fondů peněžního trhu z následujících důvodů:

- Krátkodobý investiční horizont Investiční horizont Investiční horizont je termín používaný k identifikaci doby, po kterou se investor snaží udržet své portfolio před prodejem cenných papírů se ziskem. Investiční horizont jednotlivce je ovlivněn několika různými faktory. Primárním určujícím faktorem je však často míra rizika, které investor nese

- Nízký konzervativní rizikový apetit s preferencí volatility s nízkým zabezpečením

- Vysoká potřeba likvidity

- Nízké výnosy, které jsou kompenzovány nízkým rizikem

- Stabilita a jistota

Druhy fondů peněžního trhu

Předpisy Komise pro cenné papíry (SEC) zahrnují tři kategorie fondů peněžního trhu založené na cenných papírech ve fondu:

1. Vláda

Fondy investují přibližně 99,5% do státem zajištěných cenných papírů, jako jsou státní pokladniční poukázky USA, zajištěné americké státní pokladny, smlouvy o zpětném odkupu a cenné papíry Federal Home Loan. Investují také do cenných papírů sponzorovaných vládou (GSE), jako jsou Freddie Mac a Fannie Mae. Jelikož papír podporovaný vládou je „bezrizikový“, jsou tyto prostředky považovány za velmi bezpečné.

2. Prime

Jedná se o fondy investované do krátkodobých podnikových dluhových nástrojů, jako jsou obchodní cenné papíry, podnikové směnky a krátkodobé bankovní cenné papíry (bankovní akceptace a depozitní certifikáty). Zahrnují také dohody o zpětném odkupu a zpětném odkupu.

3. Komunální daň osvobozena

Fondy peněžního trhu jsou převážně investovány do cenných papírů vydávaných obcemi, což jsou federální cenné papíry, které často uvádějí cenné papíry osvobozené od daně z příjmu. Jiné subjekty rovněž vydávají cenné papíry s daňovou ochranou, na kterých se podílejí i peněžní fondy, například státní obecní.

Výhody využívání fondů peněžního trhu

1. Likvidita

Vyplacení fondu peněžního trhu obvykle trvá méně než dva pracovní dny a je poměrně snadné vypořádat investiční obchody se zprostředkovatelským účtem.

2. Řízení rizik

Fondy peněžního trhu fungují jako nástroj pro řízení rizik, protože fondy jsou investovány do cenných papírů ekvivalentních hotovosti s nízkým rizikem a vysokou likviditou.

3. Krátkodobé

Krátkodobá povaha fondů peněžního trhu zajišťuje nízké úrokové riziko, úvěrové riziko a riziko likvidity.

4. Zabezpečení

Fondy peněžního trhu investují do nízkorizikových a vysoce úvěrových cenných papírů, což zajišťuje vysokou bezpečnost.

5. Stabilita

Fondy peněžního trhu jsou investice s nízkou volatilitou.

6. Pohodlí

Snadný přístup k fondům prostřednictvím běžného účtu propojeného s výnosovým investičním fondem peněžního trhu.

7. Diverzifikace

Fondy peněžního trhu obvykle drží diverzifikované portfolio státních, podnikových a bezcelních dluhových cenných papírů.

8. Osvobození od daně

Komunální problémy, do kterých fondy peněžního trhu investují, jsou federální a často jsou osvobozeny od daně z příjmu; proto poskytují daňově efektivní příjem.

Rizika fondu peněžního trhu

1. Úvěrové riziko

Cenné papíry peněžního trhu jsou náchylné k volatilitě a nejsou pojištěny FDIC, proto není zaručena možnost ztráty peněz, ať už je jakkoli nízká. Existuje pravděpodobnost ztráty, i když je obecně poměrně malá. Neexistuje žádná záruka, že investoři při odkupu svých akcií obdrží 1,00 $ za akcii.

2. Nízké výnosy

Nízké výnosy fondů peněžního trhu jsou obvykle nižší než u jiných fondů zahrnujících aktiva, jako jsou akcie a nemovitosti. Existuje šance, že výnosy na peněžním trhu mohou také klesnout pod míru inflace. Inflace Inflace je ekonomický koncept, který odkazuje na zvýšení cenové hladiny zboží po stanovenou dobu. Nárůst cenové hladiny znamená, že měna v dané ekonomice ztrácí kupní sílu (tj. Za stejnou částku peněz lze nakoupit méně). , poskytující investorům negativní reálné výnosy (inflační riziko). Úrokové sazby mohou také dále klesat, což snižuje návratnost investic na peněžním trhu.

3. Poplatky za likviditu a odkupní brány

Zahrnuje zavedení vysokých poplatků za likviditu, tj. Poplatků vybíraných za prodej akcií. Brány pro vyplacení vyžadují čekací lhůty před vyplacením výnosů z fondů peněžního trhu, které se obvykle provádějí, aby se zabránilo úniku fondu v obdobích tržního stresu.

4. Devizová expozice

Toto riziko nesou fondy, které přeshraničně investují do nástrojů peněžního trhu, které jsou denominovány v jiných měnách než v domácí měně.

5. Změny prostředí

Změny v hospodářské politice a vládních předpisech mohou mít nepříznivý dopad na cenu cenných papírů peněžního trhu a finanční situaci jejich emitentů, tj. Pokud ovlivní úrokové sazby a nabídku peněz.

Související čtení

Finance je oficiálním poskytovatelem globálního Certified Banking & Credit Analyst (CBCA) ™ Certifikace CBCA ™ Certifikace Certified Banking & Credit Analyst (CBCA) ™ je celosvětovým standardem pro úvěrové analytiky, který zahrnuje finance, účetnictví, kreditní analýzu, analýzu peněžních toků , modelování smluv, splácení půjček atd. certifikační program, jehož cílem je pomoci komukoli stát se finančním analytikem světové úrovně. K dalšímu rozvoji vaší kariéry budou užitečné následující zdroje:

- Úvěrové riziko Úvěrové riziko Úvěrové riziko je riziko ztráty, ke které může dojít v případě, že některá strana nedodrží podmínky jakékoli finanční smlouvy, zejména

- Federal Deposit Insurance Corporation (FDIC) Federal Deposit Insurance Corporation (FDIC) Federal Deposit Insurance Corporation (FDIC) je vládní instituce, která poskytuje pojištění vkladů proti selhání banky. Tělo bylo vytvořeno

- Analýza úvěrů obecních dluhopisů Analýza úvěrů městských dluhopisů Analýza úvěrů městských dluhopisů zahrnuje hodnocení obecních dluhopisů a stanovení jejich životaschopnosti jako investiční příležitosti. Obecní svazek je druh

- Druhy trhů - Dealers, Brokers, Burzy Druhy trhů - Dealers, Brokers, Burzy Trhy zahrnují makléře, dealery a burzovní trhy. Každý trh funguje podle různých obchodních mechanismů, které ovlivňují likviditu a kontrolu. Různé typy trhů umožňují různé obchodní charakteristiky uvedené v této příručce