Oceňování soukromých společností Metody oceňování Při oceňování společnosti jako podniku se používají tři hlavní metody oceňování: analýza DCF, srovnatelné společnosti a předchozí transakce. Tyto metody oceňování se používají v investičním bankovnictví, kapitálovém výzkumu, soukromém kapitálu, rozvoji společností, fúzích a akvizicích, pákovým odkupům a financování je soubor postupů používaných k hodnocení současného čistého jmění společnosti. Pro veřejné společnosti je to relativně jednoduché: můžeme jednoduše získat akcie společnosti. Co je to akcie? Jednotlivec, který vlastní akcie ve společnosti, se nazývá akcionář a má nárok na část zbytkového majetku a výnosů společnosti (pokud by byla společnost někdy zrušena). Pojmy „akcie“, „akcie“ a „vlastní kapitál“ jsou používány zaměnitelně. cena a počet nesplacených akcií z databází, jako je Google Finance. Hodnota veřejné společnosti, nazývaná také tržní kapitalizace, je produktem uvedených dvou hodnot.

Takový přístup však nebude fungovat u soukromých společností, protože informace o jejich hodnotě akcií nejsou veřejně uvedeny. Kromě toho, protože soukromě vlastněné společnosti často nemusí dodržovat přísné účetní a vykazovací standardy, kterými se řídí veřejné firmy, jejich finanční výkazy mohou být nekonzistentní a nestandardizované, a jako takové je obtížnější je interpretovat.

Zde představíme tři běžné metody oceňování soukromých společností s využitím údajů dostupných veřejnosti.

Chcete-li se dozvědět více, přečtěte si naši infografiku o oceňování podniku Infografika DCF Analýza Jak skutečně funguje diskontovaný peněžní tok (DCF). Tato infografika analýzy DCF prochází různými kroky při vytváření modelu DCF v aplikaci Excel. .

Společné metody oceňování soukromých společností

# 1 Srovnatelná analýza společnosti (CCA)

Srovnatelná analýza společnosti Srovnatelná analýza společnosti Jak provést srovnatelnou analýzu společnosti. Tato příručka vám krok za krokem ukáže, jak vytvořit srovnatelnou analýzu společnosti („Comps“), obsahuje bezplatnou šablonu a mnoho příkladů. Comps je relativní metodika oceňování, která zkoumá poměry podobných veřejných společností a používá je k odvození hodnoty jiného podnikání (CCA). Metoda funguje za předpokladu, že podobné firmy ve stejném odvětví mají podobné násobky. Druhy ocenění Vícenásobky Existuje mnoho typů násobků ocenění použitých ve finanční analýze. Tyto typy násobků lze kategorizovat jako násobky vlastního kapitálu a násobky podnikové hodnoty. Používají se ve dvou různých metodách: srovnatelná analýza společnosti (comps) nebo precedentní transakce (precedenty). Podívejte se na příklady výpočtu. Pokud finanční informace o soukromé společnosti nejsou veřejně dostupné, vyhledáme společnosti, které jsou podobné našemu cílovému ocenění, a určíme hodnotu cílové firmy pomocí násobků srovnatelných firem. Toto je nejběžnější metoda oceňování soukromých společností.

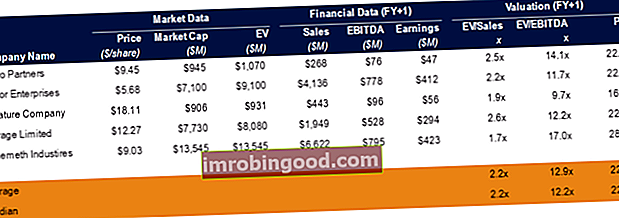

Chcete-li použít tuto metodu, nejprve identifikujeme charakteristiky cílové firmy ve velikosti, odvětví, provozu atd. A vytvoříme „srovnávací skupinu“ společností, které sdílejí podobné charakteristiky. Poté shromáždíme násobky těchto společností a vypočítáme průměr v oboru. Zatímco výběr násobků může záviset na průmyslovém a růstovém stadiu firem, poskytujeme tímto příklad ocenění pomocí násobku EBITDA násobek EBITDA Násobek EBITDA je finanční poměr, který srovnává hodnotu Enterprise Enterprise s jejím ročním EBITDA. Tento násobek se používá k určení hodnoty společnosti a porovnání s hodnotou jiných, podobných podniků. Násobek společnosti EBITDA poskytuje normalizovaný poměr pro rozdíly v kapitálové struktuře, protože je to jeden z nejčastěji používaných násobků.

EBITDA EBITDA EBITDA nebo zisk před úroky, zdaněním, odpisy a amortizací je zisk společnosti před provedením některého z těchto čistých odpočtů. EBITDA se zaměřuje na provozní rozhodnutí podniku, protože zkoumá ziskovost podniku ze základních operací před dopadem kapitálové struktury. Vzorec, příklady je čistý příjem firmy upravený o úroky, daně, odpisy a amortizaci a lze jej použít jako přibližné vyjádření volných peněžních toků uvedené firmy. Oceňovací vzorec firmy je vyjádřen takto:

Hodnota cílové firmy = Násobek (M) x EBITDA cílové firmy

Kde, násobek (M) je průměr hodnoty podniku hodnota podniku hodnota podniku, nebo hodnota firmy, je celková hodnota firmy rovnající se její hodnotě vlastního kapitálu plus čistý dluh plus jakýkoli menšinový podíl použitý při ocenění. Zaměřuje se spíše na celkovou tržní hodnotu než na hodnotu vlastního kapitálu, takže jsou zahrnuty všechny majetkové podíly a pohledávky z dluhu i vlastního kapitálu. / EBITDA srovnatelných firem a EBITDA cílové firmy se obvykle předpokládá na příštích dvanáct měsíců.

Obrázek nahoře je Comps Table z kurzu Finance's Business Valuation Course.

# 2 Metoda diskontovaných peněžních toků (DCF)

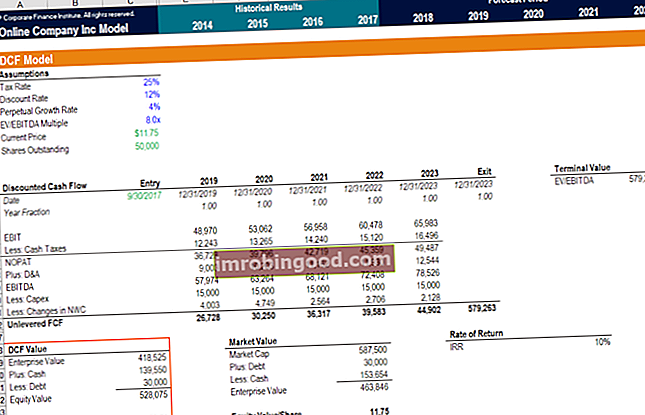

Bezplatný průvodce tréninkem modelu DCF se zlevněným peněžním tokem Model DCF je specifický typ finančního modelu používaného k oceňování podniku. Tento model je jednoduše prognóza, že metoda společnosti DCE (freevered free cash flow) posouvá metodu CCA o krok dále. Stejně jako u metody CCA odhadujeme odhady diskontovaných peněžních toků cíle na základě získaných finančních informací od jeho veřejně obchodovaných partnerů.

Podle metody DCF začneme určením použitelné míry růstu výnosů pro cílovou firmu. Toho je dosaženo výpočtem průměrných rychlostí růstu srovnatelných firem. Poté vytvoříme projekce příjmů, provozních nákladů, daní atd. Firmy a vygenerujeme volné peněžní toky Free Cash Flow (FCF) Free Cash Flow (FCF) měří schopnost společnosti produkovat to, na čem se investoři nejvíce zajímají: hotovost, která je k dispozici, je distribuována libovolným způsobem (FCF) cílové firmy, obvykle po dobu 5 let. Vzorec volného peněžního toku je uveden jako:

Volný peněžní tok = EBIT (sazba 1 daně) + (odpisy Odpisy Výdaje Odpisy se používají ke snížení hodnoty závodu, majetku a zařízení tak, aby odpovídaly jejich použití a opotřebení v průběhu času. Náklady na odpisy se používají k lepšímu odrážejí náklady a hodnotu dlouhodobého aktiva ve vztahu k výnosům, které generuje.) + (amortizace) - (změna čistého pracovního kapitálu Čistý pracovní kapitál Čistý pracovní kapitál (NWC) je rozdíl mezi současnými aktivy společnosti ( bez hotovosti) a krátkodobých závazků (bez dluhu) v její rozvaze. Jde o měřítko likvidity společnosti a její schopnosti plnit krátkodobé závazky i finanční operace podniku. Ideální pozice je) - (kapitálové výdaje)

Obvykle používáme vážené průměrné náklady na kapitál společnosti (WACC). WACC WACC jsou vážené průměrné náklady na kapitál společnosti a představují její smíšené náklady na kapitál včetně vlastního kapitálu a dluhu. Vzorec WACC je = (E / V x Re) + ((D / V x Rd) x (1-T)). Tato příručka poskytne přehled o tom, co to je, proč se používá, jak to vypočítat, a také poskytuje kalkulačku WACC ke stažení jako příslušnou diskontní sazbu. Abychom odvodili WACC firmy, potřebujeme znát její náklady na kapitál, náklady na dluh, daňovou sazbu a kapitálovou strukturu. Náklady na kapitál se počítají pomocí modelu oceňování kapitálových aktiv (CAPM) Model oceňování kapitálových aktiv (CAPM) Model oceňování kapitálových aktiv (CAPM) je model, který popisuje vztah mezi očekávaným výnosem a rizikem cenného papíru. Vzorec CAPM ukazuje, že návratnost cenného papíru se rovná bezrizikovému výnosu plus riziková prémie, založená na beta verzi tohoto cenného papíru. Odhadujeme beta společnosti tím, že vezmeme průměrnou beta verzi v oboru. Cena dluhu závisí na úvěrovém profilu cíle, který ovlivňuje úrokovou sazbu, za kterou dluh vzniká.

Rovněž odkazujeme na veřejné partnery cíle, abychom našli průmyslovou normu daňové sazby a kapitálové struktury. Jakmile budeme mít váhy dluhu a vlastního kapitálu, náklady na dluh a náklady na vlastní kapitál, můžeme odvodit WACC.

Po dokončení všech výše uvedených kroků lze ocenění cílové firmy vypočítat jako:

Je třeba poznamenat, že provedení analýzy DCF vyžaduje významné finanční modelování Co je to finanční modelování Finanční modelování se provádí v aplikaci Excel za účelem prognózy finanční výkonnosti společnosti. Přehled toho, co je finanční modelování, jak a proč stavět model. Zkušenosti. Nejlepší způsob, jak se naučit finanční modelování, je praxe a přímá instrukce od profesionála. Kurz finančního modelování Finance je jedním z nejjednodušších způsobů, jak se této dovednosti naučit.

Spusťte nyní kurzy finančního modelování Finance!

# 3 První chicagská metoda

Metoda First Chicago je kombinací metody vícenásobného ocenění a metody diskontovaných peněžních toků. Výrazná vlastnost této metody spočívá v zvážení různých scénářů výplat cílové firmy. Tato metoda obvykle zahrnuje konstrukci tří scénářů: nejlepší případ (jak je uvedeno v obchodním plánu firmy), základní případ (nejpravděpodobnější scénář) a nejhorší scénář. Každému případu je přiřazena pravděpodobnost.

Stejný přístup aplikujeme v prvních dvou metodách k promítnutí peněžních toků a temp růstu pro konkrétní případ na několik let (obvykle pětileté prognózované období). Terminální hodnotu firmy také promítáme pomocí Gordonova růstového modelu Gordonův růstový model Gordonův růstový model - známý také jako Gordonův dividendový model nebo dividendový diskontní model - je metoda oceňování akcií, která vypočítává vnitřní hodnotu akcie bez ohledu na aktuální trh podmínky. Investoři pak mohou pomocí tohoto zjednodušeného modelu porovnat společnosti s jinými průmyslovými odvětvími. Následně je ocenění každého případu odvozeno pomocí metody DCF. Nakonec jsme dospěli k ocenění cílové firmy tím, že vezmeme průměr vážený pravděpodobností ze tří scénářů.

Tuto metodu oceňování soukromých společností mohou používat investoři rizikového kapitálu a soukromé kapitálové fondy Profil soukromého kapitálu Kariéra Analytici a spolupracovníci soukromého kapitálu provádějí podobnou práci jako v investičním bankovnictví. Práce zahrnuje finanční modelování, oceňování, dlouhé hodiny a vysoké platy. Private equity (PE) je běžný kariérní postup pro investiční bankéře (IB). Analytici v IB často sní o „přechodu“ na stranu nákupu, investory, protože poskytuje ocenění, které zahrnuje jak potenciál společnosti, tak riziko poklesu.

Omezení a aplikace v reálném světě

Jak vidíme, oceňování soukromých společností je primárně konstruováno z předpokladů a odhadů. Zatímco průměr v průmyslu na násobky a míry růstu poskytuje slušný odhad skutečné hodnoty cílové firmy, nemůže odpovídat za extrémní jednorázové události, které ovlivnily hodnotu srovnatelné veřejné firmy. Proto se musíme přizpůsobit spolehlivější rychlosti, s vyloučením účinků takových vzácných událostí.

Nedávné transakce v odvětví, jako jsou akvizice, fúze, fúze, akvizice, fúze a akvizice Tato příručka vás provede všemi kroky v procesu fúzí a akvizic. Zjistěte, jak se dokončují fúze, akvizice a dohody. V této příručce načrtneme proces akvizice od začátku do konce, různé typy nabyvatelů (strategické vs. finanční nákupy), důležitost synergií a transakční náklady, nebo IPO nám mohou poskytnout finanční informace, které poskytují daleko propracovanější odhad hodnoty cílové firmy.

Zjistěte více!

Doufáme, že to byl užitečný průvodce pro oceňování soukromých společností. Chcete-li se dozvědět více o tom, jak ocenit podnikání, velmi doporučujeme tyto další zdroje níže:

- Metody oceňování Metody oceňování Při oceňování společnosti jako podniku se používají tři hlavní metody oceňování: DCF analýza, srovnatelné společnosti a precedenční transakce. Tyto metody oceňování se používají v investičním bankovnictví, kapitálovém výzkumu, soukromém kapitálu, rozvoji společností, fúzích a akvizicích, pákových odkupech a financích

- Valuation Career Profile Valuations Analyst Career Profile Analytik ocenění poskytuje oceňovací služby pro veřejné a soukromé společnosti. Obvykle se zaměřují na identifikaci a ocenění nehmotných aktiv a konkrétněji na snížení hodnoty goodwillu a alokaci kupní ceny (PPA). Kariéra analytika v týmu pro oceňování může vyžadovat významné finanční modelování a analýzu.

- Násobek EBITDA Násobek EBITDA Násobek EBITDA je finanční poměr, který srovnává hodnotu Enterprise Enterprise společnosti s jejím ročním EBITDA. Tento násobek se používá k určení hodnoty společnosti a porovnání s hodnotou jiných, podobných podniků. Násobek společnosti EBITDA poskytuje normalizovaný poměr pro rozdíly v kapitálové struktuře,

- Vícenásobná analýza Vícenásobná analýza Vícenásobná analýza zahrnuje oceňování společnosti s využitím násobku. Porovnává násobek společnosti s obdobnou společností.

- Druhy násobků Druhy oceňovacích násobků Ve finanční analýze se používá mnoho druhů násobků ocenění. Tyto typy násobků lze kategorizovat jako násobky vlastního kapitálu a násobky podnikové hodnoty. Používají se ve dvou různých metodách: srovnatelná analýza společnosti (comps) nebo precedentní transakce (precedenty). Podívejte se na příklady výpočtu