Revolvingový dluh („revolver“, někdy také známý jako úvěrová linka nebo LOC) neobsahuje pevné měsíční splátky. Liší se od fixní platby nebo termínované půjčky, která má zaručený zůstatek a platební strukturu. Místo toho jsou platby revolvingového dluhu založeny na zůstatku úvěru každý měsíc. Výplaty úroků se počítají obdobně; platby jsou založeny na úrokové sazbě a zůstatku a jsou často počítány denně.

Žádost o revolvingový dluh

O revolvingový dluh se žádá podobným způsobem jako o kreditní karty. Ve skutečnosti lze kreditní kartu považovat za typ revolvingového dluhu.

Před poskytnutím úvěrové linky žadateli zváží banka nebo instituce schopnost žadatele splácet a splácet dluh. Často to znamená podívat se na kreditní skóre, finanční stabilitu, práci a příjem dlužníka. Pro podniky, banky a finanční instituce se mohou zaměřit na finanční společnosti, jako je výkaz zisku a ztráty, výkaz peněžních toků a rozvahy. Existuje několik finančních metrik, které lze s těmito výpisy použít k určení platební schopnosti podniku.

Existují různé typy revolverů, včetně podpisových půjček, kreditních karet a úvěrových linek pro domácí kapitál. Jak je uvedeno výše, nejběžnější formou revolvingového dluhu je kreditní karta, ať už jde o jednotlivce nebo společnost. Kreditní karty jsou ve skutečnosti médiem nebo nástrojem, který umožňuje dlužníkovi přístup k revolvingovému dluhovému účtu. Minimální platby se generují v závislosti na zůstatku karty a zbývající kredit je použitelný v příštím měsíci. Platby snižují úrok a zvyšují dostupný kredit, zatímco nákupy zvyšují úrok a snižují kredit.

Kvůli této dostupnosti a likviditě mají revolvery často vyšší úrokové sazby než tradiční termínované půjčky. Různé typy revolvingových dluhových nástrojů navíc nabízejí různé sazby. Osobní úvěrová linka bude mít nižší sazby než kreditní karty a úvěrová linie domácího kapitálu bude mít nižší sazby než osobní linka. Ten vzniká kvůli zajištěnému zabezpečení, které je součástí LOC domácího kapitálu.

Výhody revolvingového dluhu

Revolvingový dluh je užitečný pro jednotlivce a podniky, které si potřebují půjčit prostředky rychle a podle potřeby. Osoba nebo podnik, který zažívá ostré výkyvy peněžních příjmů, může považovat revolvingovou úvěrovou linku za pohodlný způsob, jak zaplatit denní nebo neočekávané výdaje. Umožňují také flexibilitu nákupu položek hned teď a platby za ně později.

Nebezpečí revolvingového dluhu

Při neopatrném používání se revolvingový dluh může vymknout kontrole.

Jednotlivci, společnosti a země jsou vystaveni riziku finančních potíží, pokud přijmou příliš mnoho dluhů. Také přílišné půjčení a / nebo neplacení včas zasáhne úvěrovou zprávu s potenciálně negativními informacemi. Špatné úvěrové hodnocení vysílá bankám negativní signál a může představovat problémy při schvalování nových žádostí o půjčky.

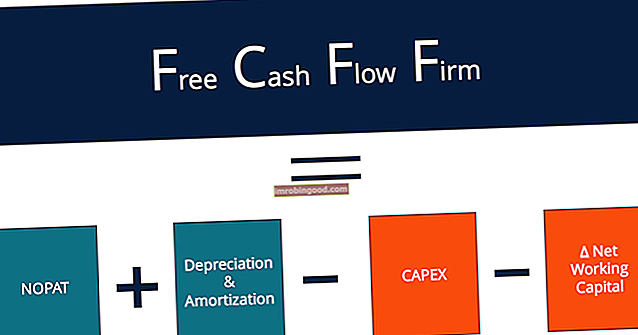

Znovu a znovu zadlužení může vést k některým zásadním problémům, jako je ztráta peněžního toku. Free Cash Flow (FCF) Free Cash Flow (FCF) měří schopnost společnosti produkovat to, na čem investorům záleží nejvíce: diskreční způsob, ztráta času a také ztráta příležitostí Náklady příležitosti Náklady příležitosti jsou jedním z klíčových konceptů při studiu ekonomiky a převládají v různých rozhodovacích procesech. Náklady příležitosti jsou hodnotou další nejlepší alternativní ušlé. .

Aplikace ve finančním modelování

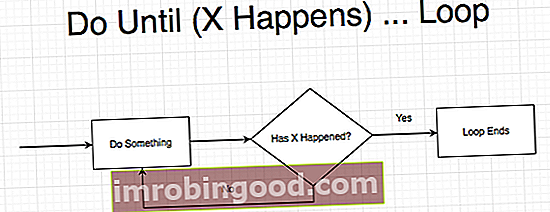

Pro finanční analytiky provádějící finanční modelování může být stavba revolveru velmi důležitým cvičením. Místo toho, aby model narazil do záporné hotovostní pozice, bude model automaticky čerpat z revolveru, který byl nastaven.

Zjistěte více na kurzech finančního modelování společnosti Finance.

Dodatečné zdroje

Zjistěte více o tom, jak revolvingový dluh funguje a jak ho spravovat pomocí následujících finančních zdrojů:

- Bullet Loans Bullet Loan Bullet Loan je typ úvěru, při kterém se jistina, která je vypůjčena, splácí na konci doby trvání půjčky. V některých případech je úrokový náklad

- Harmonogram dluhu Harmonogram dluhu Harmonogram dluhu stanoví veškerý dluh, který má podnik v harmonogramu, na základě jeho splatnosti a úrokové sazby. Ve finančním modelování toky úrokových nákladů

- Jednoduchý úrok Jednoduchý úrok Jednoduchý úrokový vzorec, definice a příklad. Jednoduchý úrok je výpočet úroku, který nebere v úvahu účinek složení. V mnoha případech se úrok spojuje s každým určeným obdobím půjčky, ale v případě jednoduchého úroku tomu tak není. Výpočet jednoduchého úroku se rovná částce jistiny vynásobené úrokovou sazbou vynásobené počtem období.

- Averze k riziku Definice averze k riziku Někdo, kdo má averzi k riziku, má tu vlastnost nebo vlastnost, že dává přednost vyhnout se ztrátě před ziskem. Tato vlastnost je obvykle spojena s investory nebo účastníky trhu, kteří upřednostňují investice s nižšími výnosy a relativně známými riziky před investicemi s potenciálně vyššími výnosy, ale také s vyšší nejistotou a vyšším rizikem.