Modely hodnocení rizik jsou nástroje používané k posouzení pravděpodobnosti selhání Pravděpodobnost selhání Pravděpodobnost selhání (PD) je pravděpodobnost selhání dlužníka na splátkách úvěru a používá se k výpočtu očekávané ztráty z investice. . Koncept modelu hodnocení rizik je hluboce propojen s konceptem rizika selhání a klíčovým nástrojem v oblastech, jako je řízení rizik, upisování, alokace kapitálu a správa portfolia.

Modely hodnocení rizik používají několik faktorů a implementují soubor pravidel k posouzení pravděpodobnosti selhání dlužníka nebo dluhového cenného papíru. Modely obecně používají tyto faktory a pravidla ke generování číselného nebo symbolického hodnocení, které shrnuje úroveň rizika selhání příslušného dlužníka nebo dluhového cenného papíru.

Jak se používají modely hodnocení rizik

Model hodnocení rizika je klíčovým nástrojem pro rozhodování o půjčkách a správu portfolia Portfolio Management Career Profile Správa portfolia je správa investic a aktiv pro klienty, mezi něž patří penzijní fondy, banky, zajišťovací fondy, rodinné kanceláře. Správce portfolia je odpovědný za udržování správné kombinace aktiv a investiční strategie, která vyhovuje potřebám klienta. Plat, dovednosti, / konstrukce portfolia. Dávají věřitelům, analytikům a správcům portfolia poměrně objektivní způsob hodnocení dlužníků nebo konkrétních cenných papírů na základě jejich bonity a rizika selhání.

Umožňují také bance nastavit a sledovat úroveň rizika ve svém úvěrovém portfoliu a posoudit, zda jsou nutné specifické úpravy.

Faktory používané v modelech hodnocení rizik

Modely hodnocení rizik obecně používají jako vstupy celou řadu faktorů. Některé modely hodnocení rizik mohou být založeny čistě na statistických důkazech, zatímco jiné se mohou spoléhat na subjektivnější prvky. Obecně je většina faktorů použitých v modelech kvantitativní. Finanční instituce však často kombinují kvantitativní faktory a kvalitativní složky, které mohou zahrnovat úsudek a subjektivní hodnocení.

Faktory používané v modelech hodnocení rizik se obecně zaměřují na zdraví dlužníka, jeho charakteristiky a podmínky a makroekonomické faktory.

Mezi další faktory může patřit subjektivní hodnocení konkurenceschopnosti společnosti, spolehlivosti managementu, politických rizik a environmentálních rizik. U těchto faktorů je často nutné při hodnocení souvisejících rizik použít diskrétnost, protože je obtížné, ne-li nemožné, je objektivně kvantifikovat nebo klasifikovat.

1. Rozsudek vs. data

Metodika použitá k vytvoření modelu hodnocení rizika může dát větší váhu úsudku nebo statistikám. Bude to záviset na dostupnosti příslušných údajů, integritě a přesnosti údajů a snadnosti ukládání a přístupu k těmto údajům.

2. Finanční zdraví dlužníka

Faktory, které hodnotí finanční zdraví dlužníka, obecně zahrnují různé poměry:

- Likvidita Likvidita Na finančních trzích se likvidita týká toho, jak rychle lze investici prodat, aniž by to negativně ovlivnilo její cenu. Čím likvidnější je investice, tím rychleji ji lze prodat (a naopak) a snáze se prodává za reálnou hodnotu. Všechno ostatní je stejné, likvidnější aktiva se obchodují s prémií a nelikvidní aktiva se slevou. , k určení, zda je dlužník schopen splatit své současné závazky. Takové poměry zahrnují peněžní poměr, aktuální poměr a poměr kyselin.

- Pákové poměry, nazývaný také koeficienty solventnosti, k posouzení schopnosti společnosti plnit své dlouhodobé finanční závazky. Tyto poměry se zabývají kapitálovou strukturou společnosti a zahrnují poměr vlastního kapitálu nebo poměr dluhu.

- Poměry ziskovosti, abychom zjistili, zda společnost vytváří zisky v rámci své běžné obchodní činnosti. Mezi tyto poměry patří provozní marže, marže EBITDA a návratnost investovaného kapitálu.

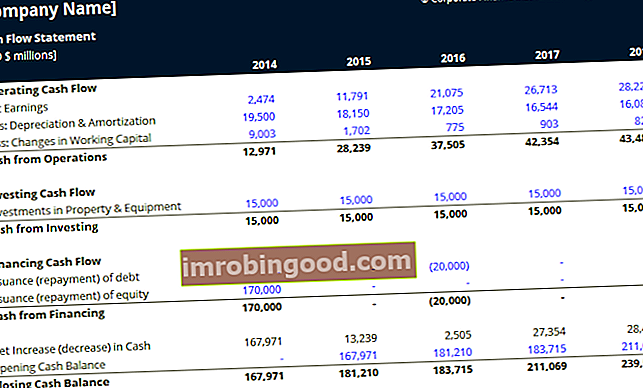

- Poměry peněžních toků, které porovnávají metriky peněžních toků s jinými finančními KPI nebo ukazateli pákového efektu, za účelem posouzení schopnosti společnosti generovat peněžní toky, které lze použít k úhradě jejích závazků. Například takové poměry zahrnují poměr pokrytí peněžních toků nebo poměr peněžních toků k čistému příjmu.

3. Charakteristika odvětví

Schopnost dlužníka splácet své závazky nemusí záviset jen na faktorech konkrétních společností. Charakteristiky odvětví a makroekonomické faktory mohou ovlivnit důvěryhodnost společnosti. Například:

- V odvětví s nízkými překážkami vstupu Překážky vstupu Překážky vstupu představují překážky nebo překážky, které znesnadňují vstup nových společností na daný trh. Mezi ně mohou patřit technologické výzvy, vládní předpisy, patenty, počáteční náklady nebo požadavky na vzdělání a licence. , schopnost společnosti generovat peněžní toky může být méně předvídatelná nebo může podléhat významnějším rizikům.

- V cyklickém nebo komoditizovaném odvětví může být generování peněžních toků společnosti výrazně volatilnější než v obranném nebo přirozeném monopolu Přírodní monopol Přirozený monopol Přirozený monopol je trh, na kterém může svou velikost poskytnout jediný prodejce. Přirozený monopolista může produkovat celou produkci pro trh za cenu nižší, než by byla, kdyby na trhu působilo více firem. Přirozený monopol nastává, když má firma ve svém výrobním procesu rozsáhlé úspory z rozsahu. .

- Pro jakékoli odvětví může současná fáze odvětví nebo hospodářského cyklu ovlivnit důvěryhodnost společnosti. Například ve fázi recese makroekonomického cyklu nebo ve fázi poklesu průmyslového cyklu mohou i společnosti, které jsou finančně zdravé, čelit zhoršení úvěruschopnosti.

4. Kvalita a spolehlivost managementu

Mnoho modelů hodnocení rizik dává vedení společnosti skóre na základě kombinace objektivních a subjektivních faktorů:

- Hodnocení držby a zkušeností vedení, které zahrnuje spíše objektivní prvky, jako je počet let a praxe vedení, a subjektivnější prvky, jako je relevantnost zkušeností a kvalifikace.

- Hlubší analýza historie vedení v oblasti vytváření hodnot, jasnosti komunikace, kvality a četnosti zveřejňovaných informací a rozhodnutí o alokaci kapitálu.

5. Politická a environmentální rizika

Modely hodnocení rizik také používají další kategorie rizikových faktorů:

- Jmenujme například politická rizika, která zohledňují aspekty, jako jsou rizika války, právní stát a spolehlivost institucí.

- Environmentální rizika související s potenciálními důsledky znečištění nebo zničení přírodního prostředí v důsledku činnosti společnosti. Může to mít finanční důsledky a dokonce nepříznivé předpisy, které mohou omezit nebo narušit provoz společnosti.

Příklad modelu hodnocení rizika založeného na skórkartě

Ověření modelu hodnocení rizika

Model hodnocení rizika by měl být použit, pouze pokud je dostatečně přesný. Ověření modelu znamená posouzení, zda je hodnocení rizika generované modelem dostatečně konzistentní se skutečnými výsledky.

Dobrý model hodnocení rizika by neměl:

- Podceňujte rizika, protože by to vedlo k neočekávaným ztrátám a nákladům na zotavení;

- Přeceňte rizika, protože by to vedlo k nekonkurenčnímu nabízení a ztrátě potenciálních zisků.

Další zdroje

Finance je oficiálním poskytovatelem globálního Certified Banking & Credit Analyst (CBCA) ™ Certifikace CBCA ™ Certifikace Certified Banking & Credit Analyst (CBCA) ™ je celosvětovým standardem pro úvěrové analytiky, který zahrnuje finance, účetnictví, kreditní analýzu, analýzu peněžních toků , modelování smluv, splácení půjček atd. certifikační program, jehož cílem je pomoci komukoli stát se finančním analytikem světové úrovně. K dalšímu rozvoji vaší kariéry budou užitečné následující zdroje:

- Poměry úvěrové analýzy Poměry úvěrové analýzy Poměry úvěrové analýzy jsou nástroje, které napomáhají procesu úvěrové analýzy. Tyto poměry pomáhají analytikům a investorům určit, zda jsou jednotlivci nebo společnosti schopné plnit finanční závazky. Analýza úvěru zahrnuje jak kvalitativní, tak kvantitativní aspekty.

- Riziko selhání Riziko selhání Riziko selhání, také nazývané pravděpodobnost selhání, je pravděpodobnost, že dlužník neprovede úplné a včasné platby jistiny a úroků,

- Úvěryhodnost Úvěryhodnost Úvěryhodnost, jednoduše řečeno, je to, jak „hodná“ nebo zaslouží si úvěr. Pokud si věřitel věří, že dlužník včas splní svůj dluhový závazek, je dlužník považován za bonitního.

- Marže EBITDA Marže EBITDA Marže EBITDA marže = EBITDA / výnosy. Jedná se o poměr ziskovosti, který měří zisky, které společnost vytváří před zdaněním, úroky, odpisy a amortizací. Tato příručka obsahuje příklady a šablonu ke stažení