FCFF neboli Free Cash Flow to Firm, je výkaz peněžních toků Přehled peněžních toků Výkaz peněžních toků (označovaný také jako výkaz peněžních toků) je jedním ze tří klíčových finančních výkazů, které vykazují hotovost generovanou a utracenou během konkrétního časové období (např. měsíc, čtvrtletí nebo rok). Výkaz peněžních toků funguje jako most mezi výkazem zisku a ztráty a rozvahou, která je k dispozici všem poskytovatelům financování (držitelé dluhů, preferovaní akcionáři. Preferované akcie) Preferované akcie (preferované akcie, preferenční akcie) jsou třídou vlastnictví akcií ve společnosti, která má prioritní pohledávka na aktiva společnosti před kmenovými akciemi. Akcie jsou starší než běžné akcie, ale jsou mladší v poměru k dluhu, jako jsou dluhopisy., kmenoví akcionáři, konvertibilní dluhopis Konvertibilní dluhopis Konvertibilní dluhopis je druh dluhového cenného papíru, který poskytuje investor s právem nebo povinností vyměnit dluhopis za předem stanovený počet akcií emitující společnosti v určitých obdobích života dluhopisu. Konvertibilní dluhopis je hybridní investoři do cenných papírů atd.). Toto lze také označit jako uvolněný volný peněžní tok Unlevered volný peněžní tok Unlevered volný peněžní tok je teoretické číslo peněžního toku pro podnik za předpokladu, že společnost je zcela bez dluhů bez úrokových nákladů. , a představuje přebytek peněžního toku, který má podnik k dispozici, pokud by byl bez dluhů. Běžným výchozím bodem pro jeho výpočet je Čistý provozní zisk po zdanění (NOPAT), NOPAT NOPAT znamená Čistý provozní zisk po zdanění a představuje teoretický příjem společnosti z provozu. kterou lze získat vynásobením Zisk před úroky a daněmi (EBIT) Průvodce EBIT EBIT znamená Zisk před úroky a daněmi a je jedním z posledních mezisoučtů ve výkazu zisku a ztráty před čistým ziskem. EBIT se také někdy označuje jako provozní příjem a nazývá se to proto, že se zjistí odečtením všech provozních nákladů (výrobní a nevýrobní náklady) od výnosů z prodeje. podle (sazba 1 daně). Z toho odstraníme všechny nepeněžní výdaje a odstraníme účinek CapEx a změn čistého pracovního kapitálu, protože jsou zaměřeny hlavní operace.

Abychom dospěli k číslu FCFF, průvodce určením finančních analytiků k označení finančních služeb. Tato část zahrnuje všechna hlavní označení ve financích od CPA po FMVA. Tato prominentní označení pokrývají kariéru v oblasti účetnictví, financí, investičního bankovnictví, FP&A, treasury, IR, rozvoje společnosti a dovedností, jako je finanční modelování, budou muset zrušit práci, kterou účetní Účetní Veřejné účetní firmy se skládají z účetních, jejichž úkolem je podnikání, jednotlivci , vlády a neziskové organizace přípravou účetní závěrky, daně udělaly. Cílem je získat skutečný peněžní příliv a odliv z podnikání.

FCFF v oceňování podniků

FCFF je důležitou součástí dvoustupňového modelu DCF Bezplatný průvodce tréninkem modelu DCF Model DCF je specifický typ finančního modelu používaného k oceňování podniku. Tento model je jednoduše prognózou nevyužitého volného peněžního toku společnosti, což je vnitřní ocenění Vnitřní hodnota Vnitřní hodnota podniku (nebo jakéhokoli investičního zajištění) je současná hodnota všech očekávaných budoucích peněžních toků, diskontovaná příslušnou diskontní sazbou . Na rozdíl od relativních forem oceňování, které se zaměřují na srovnatelné společnosti, se vnitřní oceňování dívá pouze na vlastní hodnotu podniku samotného. metoda. Druhým krokem, ve kterém vypočítáme koncovou hodnotu podniku, může být použití FCFF s konečnou rychlostí růstu, Terminální růstová rychlost Terminální růstová rychlost je konstantní sazba, při které se předpokládá, že u firmy budou růst očekávané volné peněžní toky na neurčito . Tato míra růstu se používá po prognózovaném období v modelu diskontovaných peněžních toků (DCF), od konce prognózovaného období do a předpokládáme, že volný peněžní tok firmy bude pokračovat, nebo častěji můžeme použít výstupní násobek a převzít podnikání je prodáno.

Analýza DCF je cenná technika oceňování podniku, která hodnotí vnitřní hodnotu podniku na základě schopnosti podniku generovat hotovost. Naopak Comps Comps - Srovnatelné obchodní multiplikáty Analýza srovnatelných obchodních multipliků (Comps) zahrnuje analýzu společností s podobnými provozními, finančními a vlastnickými profily a poskytuje užitečné pochopení: operací, financí, temp růstu, trendů marží, kapitálových výdajů, oceňovacích násobků, DCF předpoklady a měřítka pro IPO a Precedent Transactions Analýza předcházejících transakcí Analýza předcházejících transakcí je metoda oceňování společnosti, při které se minulé fúze a akvizice používají k oceňování srovnatelného obchodu dnes. Tato metoda oceňování, která se běžně označuje jako „precedenty“, se používá k ohodnocení celého podniku v rámci fúze / akvizice, kterou analytici běžně připravují, a oba používají přístup relativního oceňování, který je běžný v soukromém kapitálu, finančním modelu v soukromém majetku v důsledku omezenému přístupu k informacím.

Příklad výpočtu FCFF

Níže máme rychlý úryvek z našeho kurzu modelování obchodních hodnot, který obsahuje podrobného průvodce vytvořením modelu DCF. Součástí dvoustupňového modelu DCF je výpočet hodnoty FCFF pro projektované roky.

Obrázek: Kurz modelování oceňování podniků

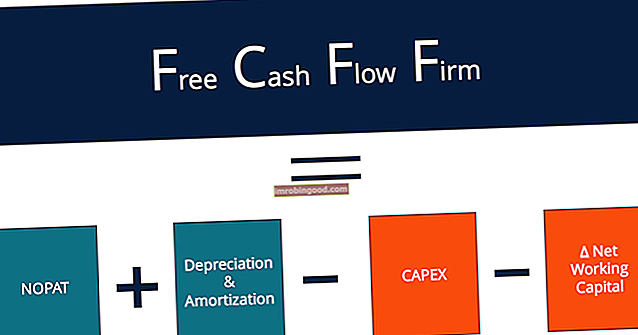

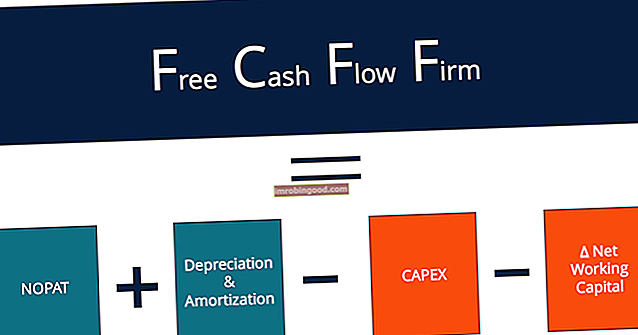

Vzorec FCFF

FCFF = NOPAT + D&A - CAPEX - Δ Čisté WC

NOPAT = čistý provozní zisk

D&A = náklady na odpisy a amortizaci

CAPEX = kapitálové výdaje

Δ Čisté WC = Změny čistého pracovního kapitálu

Takže pomocí čísel z roku 2018 na obrázku výše máme NOPAT, což je ekvivalent EBIT po odečtení hotovostních daní, což je 29 899. Přidáme D&A, což jsou nepeněžní výdaje na NOPAT, a získáme celkem 43 031. Poté odečteme všechny změny CAPEX, v tomto případě 15 000, a dostaneme se k mezisoučtu 28 031. Nakonec odečteme všechny změny čistého pracovního kapitálu, v tomto případě 3 175, a získáme hodnotu FCFF ve výši 24,856.

3 Alternativní vzorce FCFF

Když se finanční analytik FMVA® Certification připojí k 350 600+ studentům, kteří pracují pro společnosti jako Amazon, J.P.Morgan a Ferrari, modelují podnikání, mohou mít přístup k dílčím informacím pouze z určitých zdrojů. To platí zejména v případě soukromého kapitálu, protože soukromé společnosti nemají přísné požadavky na podávání zpráv, jaké mají veřejné společnosti. Zde je několik dalších ekvivalentních vzorců, které lze použít k výpočtu hodnoty FCFF.

FCFF = NI + D&A + INT (1 - DAŇOVÁ SAZBA) - CAPEX - Δ Čisté WC

Kde:

NI = čistý příjem

D&A = Odpisy a amortizace

Int = úrokový náklad

CAPEX = kapitálové výdaje

Δ Čisté WC = Čistá změna pracovního kapitálu

FCFF = CFO + INT (sazba 1 daně) - CAPEX Kde:

CFO = hotovostní tok z operací

INT = úrokové náklady

CAPEX = kapitálové výdaje

EBIT * (1 - daňová sazba) + D&A - Δ Čisté WC - CAPEXKde:

EBIT = zisk před úrokem a zdaněním

D&A = Odpisy a amortizace

CAPEX = kapitálové výdaje

Δ Čisté WC = Čistá změna pracovního kapitálu

Unlevered vs Levered Free Cash Flow

FCFF vs FCFE FCFF vs FCFE Existují dva typy volných peněžních toků: Volný hotovostní tok do firmy (FCFF), běžně označovaný jako Unlevered Free Cash Flow; a Free Cash Flow to Equity (FCFE), běžně označované jako Levered Free Cash Flow. Je důležité chápat rozdíl mezi FCFF a FCFE jako diskontní sazbou a čitatelem ocenění nebo Unlevered Free Cash Flow vs. Levered Free Cash Flow. Rozdíl mezi nimi lze vysledovat ve skutečnosti, že Free Cash Flow to Firm vylučuje dopad úrokových plateb a čistého zvýšení / snížení dluhu, zatímco tyto položky jsou brány v úvahu pro FCFE. Volný peněžní tok do vlastního kapitálu Volný peněžní tok do vlastního kapitálu (FCFE) Volný peněžní tok do vlastního kapitálu (FCFE) je množství hotovosti, které podnik generuje a které je možné potenciálně rozdělit akcionářům. Vypočítává se jako hotovost z operací snížená o kapitálové výdaje. Tato příručka poskytne podrobné vysvětlení, proč je to důležité a jak jej vypočítat, a několik z nich je také oblíbeným způsobem, jak posoudit výkonnost podniku a jeho schopnost generovat hotovost výhradně pro akciové investory. Používá se zejména v modelech LBO (Leveraged Buyout).

Video Vysvětlení peněžních toků

Podívejte se na toto krátké video a rychle pochopíte různé typy peněžních toků, které běžně vidíme ve finanční analýze, včetně zisků před úroky, daní, odpisů a amortizace (EBITDA), peněžních toků (CF), volných peněžních toků (FCF) a volných peněžních toků do firma (FCFF) a volný peněžní tok do vlastního kapitálu (FCFE).

Dodatečné zdroje

Děkujeme, že jste si přečetli tuto příručku k bezplatnému cash flow firmám. Finance má oborově specifický kurz, který vás provede tím, jak vytvořit model oceňování DCF pro těžbu. Kurz těžby finančních modelů a ocenění je volitelný pro certifikát FMVA Certificate ™ FMVA®. Připojte se k 350 600+ studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a Ferrari. Zde jsou některé další finanční zdroje:

- EBITDA EBITDA EBITDA nebo zisk před úroky, zdaněním, odpisy a amortizací je zisk společnosti před provedením některého z těchto čistých odpočtů. EBITDA se zaměřuje na provozní rozhodnutí podniku, protože zkoumá ziskovost podniku ze základních operací před dopadem kapitálové struktury. Vzorec, příklady

- EBIT Průvodce EBIT EBIT znamená Zisk před úroky a daněmi a je jedním z posledních mezisoučtů ve výkazu zisku a ztráty před čistým příjmem. EBIT se také někdy označuje jako provozní příjem a nazývá se to proto, že se zjistí odečtením všech provozních nákladů (výrobní a nevýrobní náklady) od výnosů z prodeje.

- Model oceňování kapitálových aktiv CAPM (CAPM) Model oceňování kapitálových aktiv (CAPM) je model, který popisuje vztah mezi očekávaným výnosem a rizikem zabezpečení. Vzorec CAPM ukazuje, že návratnost cenného papíru se rovná bezrizikovému výnosu plus riziková prémie, založená na beta verzi tohoto cenného papíru

- Unlevered Beta Unlevered Beta / Aseta Beta Unlevered Beta (Aseta Beta) je volatilita výnosů pro podnik, bez ohledu na jeho finanční páku. Zohledňuje pouze svá aktiva. Porovnává riziko nespolehlivé společnosti s rizikem trhu. Vypočítává se tak, že se vezme kapitál beta a vydělí se 1 plus daň upravený dluh vůči vlastnímu kapitálu