Analýza podnikového úvěru je proces hodnocení úvěruschopnosti podnikového dlužníka hodnocením jeho finanční schopnosti generovat dostatek peněžních toků ke splnění jeho dluhových závazků. Při hodnocení finanční schopnosti dlužníka používá úvěrový analytik k analýze finančních údajů poskytnutých dlužníkem různé kvalitativní a kvantitativní nástroje.

Finanční údaje lze získat z rozvahy Rozvaha Rozvaha je jednou ze tří základních finančních výkazů. Tato prohlášení jsou klíčová jak pro finanční modelování, tak pro účetnictví. Rozvaha zobrazuje celková aktiva společnosti a způsob, jakým jsou tato aktiva financována prostřednictvím dluhu nebo vlastního kapitálu. Aktiva = Pasiva + Vlastní kapitál, výkaz zisku a ztráty, výkaz peněžních toků Přehled o peněžních tocích Přehled o peněžních tocích (oficiálně nazývaný Výkaz o peněžních tocích) obsahuje informace o tom, kolik peněz společnost za dané období vygenerovala a použila. Obsahuje 3 oddíly: hotovost z operací, hotovost z investování a hotovost z financování. nebo jiné finanční zprávy, které jsou specifické pro podnikání dlužníka. Výsledek úvěrové analýzy určuje, zda banka poskytne či neposkytne půjčku, o kterou dlužník požádal, a pokud ano, výši půjčky, kterou může banka dlužníkovi poskytnout.

Úvěrová analýza právnické osoby ukazuje finanční výkonnost účetní jednotky a určuje, zda je požadovaná půjčka dostatečná ke splnění finančních potřeb účetní jednotky. Pokud částka půjčky, o kterou dlužník žádá, klesne pod částku potřebnou k uskutečnění účelu k dokončení, existuje vysoké riziko selhání projektu uprostřed a ztráty věřitele.

Částka, o kterou se žádá, by měla být dostatečná k financování účelu nebo projektu, výplatě platu majiteli a jeho ředitelům a pokrytí provozních nákladů podniku. Analýza současných a očekávaných peněžních toků může určit schopnost účetní jednotky splácet dluh a může prokázat, do jaké míry může společnost odolat dluhu.

Rychlé shrnutí

- Cílem podnikové úvěrové analýzy je vyhodnotit bonitu podnikových dlužníků.

- Úvěrová analýza poskytuje informace o úrovni rizika spojeného s poskytováním úvěru konkrétním podnikovým dlužníkům.

- Úvěrová analýza podnikových dlužníků je složitý a zdlouhavý proces kvůli obrovskému množství záznamů a dokumentů, které je úvěrový analytik povinen vyhodnotit.

Co je poměr aktiv k závazkům?

Poměr aktiv k závazkům je klíčovým ukazatelem bonity. Bonita Bonita, jednoduše řečeno, je, jak „hodná“ nebo zaslouží si úvěr. Pokud si věřitel věří, že dlužník včas splní svůj dluhový závazek, je dlužník považován za bonitního. společnosti. Poměr porovnává všechna aktiva ve vlastnictví společnosti s každým dluhem vůči jiným společnostem a jednotlivcům. Poměr se získá tak, že se vezme hodnota všech aktiv a vydělí se hodnotou všech pasiv společnosti, jak je uvedeno níže:

Poměr aktiv k závazkům = celková aktiva / pasiva celkem

Poměr lze interpretovat tak, aby poskytoval různé pohledy. Číslo 2 nebo vyšší znamená, že úvěruschopnost společnosti je vysoká. Čím vyšší číslo, tím lépe umístěná a hodnocená společnost, pokud jde o bonitu.

Pokud je kvocient 1, znamená to, že hodnota aktiv společnosti a hodnota jejích závazků jsou stejné, z čehož vyplývá, že s půjčováním tomuto subjektu existuje určité riziko. Číslo, které je menší než 1, znamená, že společnost je přetížena dluhy a již nebude mít žádný dluh. V takovém případě hodnota jejích závazků převyšuje hodnotu jejích aktiv a existuje vysoká pravděpodobnost, že společnost neplní své závazky.

Poskytnutí úvěru takovému subjektu znamená převzít příliš velké riziko, protože společnost pravděpodobně použije prostředky k úhradě svých závazků, spíše než investovat do aktiv, která mohou generovat peněžní toky k vyrovnání jejího dluhu. Výpočet poměru aktiv a pasiv může analytikovi úvěru pomoci získat přehled o stabilitě obchodních aktivit účetní jednotky a úrovni expozice úvěrovému riziku.

Součásti analýzy podnikového úvěru

1. Nesplacené pohledávky

Míra, v jaké jsou pohledávky v prodlení a které se stávají nedobytným dluhem Bad Debt Expense Journal Entry First, pojďme určit, co pojem špatný dluh znamená. Někdy na konci fiskálního období, kdy společnost jde sestavovat účetní závěrku, musí určit, která část jejích pohledávek je inkasovatelná. Část, o které se společnost domnívá, že je nedobytná, se nazývá „náklady na nedobytné pohledávky“. Poskytuje informace o tom, jak stabilní je entita. Nedobytné pohledávky jsou pro společnost nákladem a čím vyšší je jejich hodnota, tím větší je výše ztrát, které podnik utrpí.

Hodnoty nezaplacených pohledávek lze získat vydělením hodnoty pohledávek na účtu průměrným prodejem za měsíc a vynásobením získané hodnoty 30 dny. Poskytne vám průměrný počet dní v měsíci, kdy zůstávají pohledávky na účtu nezaplacené.

Pohledávky vyžadují zaplacení v krátkém časovém období, obvykle několika dnech nebo týdnech. Pokud zůstanou splaceny déle, než je povoleno, znamená to, že s poskytováním půjček danému subjektu je spojeno riziko.

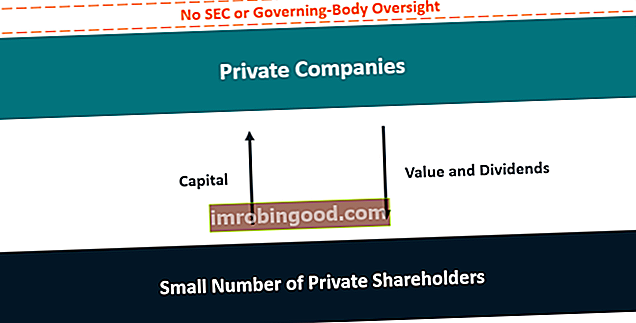

2. Stabilita kapitálu

Kapitálová stabilita společnosti prokazuje odhodlání jejích akcionářů. Kolik kapitálu mohou akcionáři přidat do podnikání, když funguje špatně? Pokud jsou majitelé ochotni a připraveni poskytnout společnosti další kapitál, znamená to, že jsou odhodláni vidět úspěch společnosti.

Podpora a závazek vlastníků může dát bance důvěru, aby společnosti mohla půjčit. Podnik si proto může vzít další dluhy, aby stabilizoval své operace, investoval do expanze a koupil další aktiva.

3. Záruka úvěru

Účetní jednotka by měla být schopna poskytnout kolaterál kolaterál kolaterál je aktivum nebo nemovitost, kterou jednotlivec nebo entita nabízí věřiteli jako zajištění úvěru. Používá se jako způsob získání půjčky, který slouží jako ochrana před možnou ztrátou pro věřitele, pokud by dlužník neplnil své platby. proti komerční půjčce, kterou si chtějí vzít. Zajištění slouží jako záruka v případě, že společnost není schopna dostát svým dluhovým závazkům. Ačkoli žádný finanční věřitel nemá v úmyslu zabavit majetek dlužníka jako splátku za půjčku, zástava slouží jako pojištění, pokud neexistují jiné možnosti zpětného získání částky poskytnuté podniku jako půjčka.

Související čtení

Finance je oficiálním poskytovatelem globálního Certified Banking & Credit Analyst (CBCA) ™ Certifikace CBCA ™ Certifikace Certified Banking & Credit Analyst (CBCA) ™ je celosvětovým standardem pro úvěrové analytiky, který zahrnuje finance, účetnictví, kreditní analýzu, analýzu peněžních toků , modelování smluv, splácení půjček atd. certifikační program, jehož cílem je pomoci komukoli stát se finančním analytikem světové úrovně. K dalšímu rozvoji vaší kariéry budou užitečné následující zdroje:

- Školení o analýze bankovního úvěru Školení o analýze bankovního úvěru Školení o analýze bankovního úvěru vybavuje studenty potřebnými dovednostmi k provádění kvantitativní analýzy finančních údajů k určení

- Analýza půjčky Analýza půjčky Analýza půjčky je metoda hodnocení, která určuje, zda jsou půjčky poskytovány za reálných podmínek a zda potenciální dlužníci mohou a jsou ochotni půjčku splatit. Kontroluje způsobilost potenciálního dlužníka podle kritérií stanovených pro půjčování.

- Recourse Loan (Debt) Recourse Loan (Debt) Regresní půjčka - alternativně známá jako regresní dluh - je typ půjčky, díky níž je dlužník 100% odpovědný za jakýkoli nevyrovnaný zůstatek. Pokud je tržní hodnota aktiva nižší než výše půjčky, může věřitel jít za dalšími aktivy dlužníka, aby vyrovnal další ztrátu. To platí i v případě, že ostatní aktiva nebyla použita jako zajištění půjčky.

- Certifikace nejlepších kreditních analytiků Nejlepší certifikace kreditních analytiků Seznam nejlepších certifikací úvěrových analytiků. Získejte přehled nejlepších finančních certifikací pro profesionály z celého světa pracující v oboru.