Kapitálová struktura označuje částku dluhu Tržní hodnota dluhu Tržní hodnota dluhu označuje tržní cenu, za kterou by investoři byli ochotni koupit dluh společnosti, za což se liší od účetní hodnoty v rozvaze. a / nebo hodnota vlastního kapitálu Hodnota vlastního kapitálu může být definována jako celková hodnota společnosti, kterou lze přiřadit akcionářům. Chcete-li vypočítat hodnotu vlastního kapitálu, postupujte podle této příručky z financí. zaměstnán firmou k financování jejích operací a financování jejích aktiv. Kapitálová struktura firmy je obvykle vyjádřena jako dluh vůči kapitálu Finance Finance Finance Články jsou koncipovány jako samostudijní průvodci, díky nimž se můžete naučit důležité finanční koncepty online vlastním tempem. Procházejte stovky článků! nebo poměr dluhu ke kapitálu.

Dluh a vlastní kapitál se používají k financování obchodních operací, kapitálových výdajů Jak vypočítat CapEx - vzorec Tato příručka ukazuje, jak vypočítat CapEx odvozením vzorce CapEx z výkazu zisku a ztráty z rozvahy pro finanční modelování a analýzu. , akvizice a další investice. Existují kompromisy, které musí firmy učinit, když se rozhodnou, zda k financování operací použijí dluh nebo kapitál, a manažeři je vyváží, aby našli optimální kapitálovou strukturu.

Obrázek z bezplatného kurzu Corporate Finance Finance 101.

Optimální kapitálová struktura

Optimální kapitálová struktura firmy je často definována jako podíl dluhu a vlastního kapitálu, jehož výsledkem jsou nejnižší vážené průměrné náklady na kapitál (WACC WACC WACC jsou vážené průměrné náklady na kapitál společnosti a představují jeho smíšené náklady na kapitál včetně vlastního kapitálu a dluhu . Vzorec WACC je = (E / V x Re) + ((D / V x Rd) x (1-T)). Tato příručka poskytne přehled toho, co to je, proč je použito, jak to vypočítat, a také poskytuje stahovatelnou kalkulačku WACC) pro firmu. Tato technická definice není v praxi vždy používána a firmy mají často strategický nebo filozofický pohled na to, jaká by měla být ideální struktura.

Za účelem optimalizace struktury může firma vydat buď větší dluh, nebo vlastní kapitál. Získaný nový kapitál může být použit k investování do nových aktiv nebo může být použit k odkupu dluhu / vlastního kapitálu, který je v současné době nesplacený, jako forma rekapitalizace.

Dynamika dluhu a vlastního kapitálu

Níže je ukázka dynamiky mezi dluhem a vlastním kapitálem z pohledu investorů a firmy.

Dluhoví investoři podstupují menší riziko, protože v případě bankrotu mají první pohledávku z aktiv podniku. Konkurz Konkurz je právní status lidského nebo nelidského subjektu (firmy nebo vládní agentury), který není schopen splácet jeho nesplacené dluhy vůči věřitelům. . Z tohoto důvodu přijímají nižší míru návratnosti, a proto má firma nižší náklady na kapitál, když vydává dluh ve srovnání s vlastním kapitálem.

Akcioví investoři riskují více, protože zbytkovou hodnotu dostávají až po splacení dluhových investorů. Výměnou za toto riziko investoři očekávají vyšší míru návratnosti, a proto jsou implicitní náklady na kapitál větší než náklady na dluh.

Náklady na kapitál

Celkové náklady podniku na kapitál jsou váženým průměrem nákladů na kapitál a náklady na dluh, známé jako vážené průměrné náklady na kapitál (WACC). WACC WACC jsou vážené průměrné náklady na kapitál společnosti a představují jeho smíšené náklady na kapitál včetně vlastní kapitál a dluh. Vzorec WACC je = (E / V x Re) + ((D / V x Rd) x (1-T)). Tato příručka poskytne přehled toho, co to je, proč se používá, jak ji vypočítat, a také poskytuje kalkulačku WACC ke stažení.

Vzorec se rovná:

WACC = (E / V x Re) + ((D / V x Rd) x (1 - T))

Kde:

E = tržní hodnota vlastního kapitálu firmy (tržní kapitalizace)

D = tržní hodnota dluhu firmy

V = celková hodnota kapitálu (kapitál plus dluh)

E / V = procento kapitálu, kterým je vlastní kapitál

D / V = procento kapitálu, kterým je dluh

Re = náklady na kapitál (požadovaná míra návratnosti)

Rd = náklady na dluh (výnos do splatnosti stávajícího dluhu)

T = sazba daně

Chcete-li se dozvědět více, podívejte se na kurz oceňování podniku Finance nebo úvod do kurzu podnikových financí ZDARMA.

Struktura kapitálu podle odvětví

Kapitálové struktury se mohou významně lišit podle odvětví. Cyklická průmyslová odvětví, jako je těžba Těžba Techniky oceňování aktiv Mezi hlavní metody oceňování těžby v tomto odvětví patří cena k čisté hodnotě aktiv P / NAV, cena k peněžnímu toku P / CF, celkové pořizovací náklady TAC a EV / zdroje. Nejlepší způsob, jak ocenit těžební aktivum nebo společnost, je vybudovat model diskontovaných peněžních toků (DCF), který zohledňuje plán těžby vytvořený v technické zprávě, často nejsou vhodné pro dluh, protože jejich profily peněžních toků mohou být nepředvídatelné a tam je příliš velká nejistota ohledně jejich schopnosti splácet dluh.

Jiná odvětví, jako je bankovnictví a pojišťovnictví, využívají obrovské finanční páky a jejich obchodní modely vyžadují velké částky dluhu.

Soukromé společnosti mohou mít těžší využití dluhu než vlastního kapitálu, zejména malé podniky, které musí mít osobní záruky od svých vlastníků.

Jak rekapitalizovat firmu

Firma, která se rozhodne, že by měla optimalizovat svou kapitálovou strukturu změnou kombinace dluhu a vlastního kapitálu, má několik možností, jak tuto změnu provést.

Metody rekapitalizace zahrnují:

- Vydejte dluh a odkupujte vlastní kapitál

- Vydejte dluh a vyplatte velkou dividendu kapitálovým investorům

- Vydat vlastní kapitál a splatit dluh

Každá z těchto tří metod může být účinným způsobem rekapitalizace podniku.

V prvním přístupu si firma půjčí peníze vydáním dluhu a poté použije veškerý kapitál k odkupu akcií od svých akciových investorů. To má za následek zvýšení výše dluhu a snížení výše vlastního kapitálu v rozvaze.

Ve druhém přístupu si firma půjčí peníze (tj. Vydá dluh) a použije je k výplatě jednorázové zvláštní dividendy, což má za následek snížení hodnoty vlastního kapitálu o hodnotu rozděleného. Toto je další metoda zvyšování dluhu a snižování vlastního kapitálu.

Ve třetím přístupu se firma pohybuje opačným směrem a vydává kapitál prodejem nových akcií, poté peníze vezme a použije je na splacení dluhu. Vzhledem k tomu, že vlastní kapitál je nákladnější než dluh, není tento přístup žádoucí a často se k němu přistupuje pouze v případě, že je společnost přetížena a zoufale potřebuje snížit svůj dluh.

Kompromisy mezi dluhem a vlastním kapitálem

Existuje mnoho kompromisů, které musí vlastníci a manažeři firem vzít v úvahu při určování jejich kapitálové struktury. Níže uvádíme některé kompromisy, které je třeba vzít v úvahu.

Klady a zápory vlastního kapitálu:

- Žádné platby úroků

- Žádné povinné pevné platby (dividendy jsou na uvážení)

- Žádné data splatnosti (bez splácení kapitálu)

- Má vlastnictví a kontrolu nad podnikáním

- Má hlasovací práva (obvykle)

- Má vysoké implicitní náklady na kapitál

- Očekává vysokou návratnost (dividendy a zhodnocení kapitálu)

- Má poslední nárok na aktiva firmy v případě likvidace

- Poskytuje maximální provozní flexibilitu

Výhody a nevýhody dluhu:

- Má splátky úroků (obvykle)

- Má pevný splátkový kalendář

- Má první nárok na aktiva firmy v případě likvidace

- Vyžaduje smlouvy a metriky finančního výkonu, které musí být splněny

- Obsahuje omezení provozní flexibility

- Má nižší náklady než vlastní kapitál

- Očekává nižší míru návratnosti než vlastní kapitál

Video Vysvětlení kapitálové struktury

Podívejte se na toto krátké video a rychle pochopíte hlavní pojmy obsažené v této příručce, včetně definice kapitálové struktury, optimální kapitálové struktury a výpočtu vážených průměrných nákladů na kapitál (WACC).

Struktura kapitálu při fúzích a akvizicích (fúze a akvizice)

Když firmy provádějí fúze a akvizice Fúze Akvizice Proces fúzí a akvizic Tato příručka vás provede všemi kroky procesu fúzí a akvizic. Zjistěte, jak se dokončují fúze, akvizice a dohody. V této příručce načrtneme proces akvizice od začátku do konce, různé typy nabyvatelů (strategické vs. finanční nákupy), význam synergií a transakční náklady, kapitálová struktura kombinovaných entit může často projít velkým změna. Jejich výsledná struktura bude záviset na mnoha faktorech, včetně formy protiplnění poskytnutého cíli (hotovost vs akcie) a toho, zda stávající dluh pro obě společnosti zůstane na místě nebo ne.

Například pokud se společnost Elephant Inc. rozhodne získat Squirrel Co. s využitím vlastních akcií jako formu protiplnění, zvýší hodnotu vlastního kapitálu ve své rozvaze. Pokud však Elephant Inc. použije ke koupi společnosti Squirrel Co. hotovost (která je financována dluhem), zvýšila by ve své rozvaze částku dluhu.

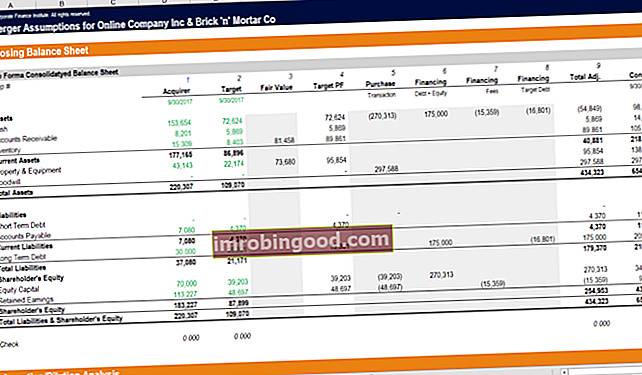

Stanovení proforma kapitálové struktury kombinované entity je hlavní součástí finančního modelování fúzí a akvizic. Snímek obrazovky níže ukazuje, jak jsou dvě společnosti kombinovány a rekapitalizovány, aby vytvořily zcela novou rozvahu.

Chcete-li se dozvědět více, podívejte se na kurz finančního modelování a fúzí v oblasti financí.

Pákový odkup

Při pákovém odkupu (LBO) Pákový odkup (LBO) Pákovým odkupem (LBO) je transakce, při níž je podnik získán pomocí dluhu jako hlavního zdroje protiplnění. K transakci LBO obvykle dochází, když si společnost soukromého kapitálu (PE) půjčí co nejvíce od různých poskytovatelů úvěrů (až 70-80% kupní ceny), aby dosáhla návratnosti interní sazby IRR> 20% transakce, firma převezme významnou páku k financování akvizice. Tuto praxi běžně provádějí soukromé kapitálové společnosti, které se snaží investovat co nejmenší částku vlastního kapitálu a financovat zůstatek vypůjčenými prostředky.

Obrázek níže ukazuje, jak může využití pákového efektu významně zvýšit návratnost kapitálu, protože dluh je splácen v průběhu času.

Další informace o transakcích LBO Model LBO Model LBO je postaven v aplikaci Excel k vyhodnocení transakce s využitím odkupu (LBO), akvizice společnosti financované z významného množství dluhu. a proč soukromé kapitálové společnosti tuto strategii často používají.

Další zdroje kapitálové struktury

Děkujeme, že jste si přečetli tuto příručku a přehled kapitálových struktur a důležitých aspektů, které musí vlastníci, manažeři a investoři vzít v úvahu.

Finance je oficiálním poskytovatelem certifikace Financial Modeling Analyst Designation FMVA® Certification. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a Ferrari. Chcete-li se dál učit a rozvíjet svou kariéru, budou vám tyto další finanční zdroje velkou pomocí:

- Průvodce WACC WACC WACC je vážená průměrná cena kapitálu společnosti a představuje její smíšené náklady na kapitál včetně vlastního kapitálu a dluhu. Vzorec WACC je = (E / V x Re) + ((D / V x Rd) x (1-T)). Tato příručka poskytne přehled o tom, co to je, proč se používá, jak to vypočítat, a také poskytuje kalkulačku WACC ke stažení

- Přehled podnikových financí Přehled podnikových financí Podnikové finance se zabývají kapitálovou strukturou společnosti, včetně jejího financování a opatření, která vedení podniká ke zvýšení hodnoty

- Průvodce finančním modelováním Průvodce finančním modelováním zdarma Tato příručka pro finanční modelování zahrnuje tipy a osvědčené postupy aplikace Excel týkající se předpokladů, ovladačů, předpovědí, propojení těchto tří prohlášení, analýzy DCF a dalších

- Průvodce modelováním DCF Bezplatný průvodce tréninkem modelu DCF Model DCF je specifický typ finančního modelu používaného k oceňování podniku. Tento model je jednoduše prognózou neuvolněného volného peněžního toku společnosti