Parita kryté úrokové sazby (CIRP) je teoretická finanční podmínka, která definuje vztah mezi úrokovými sazbami a spotovými a forwardovými měnovými kurzy dvou zemí. Stanovuje skutečnost, že neexistuje žádná arbitráž používající forwardové smlouvy Forwardová smlouva Forwardová smlouva, často zkrácená jen na „forward“, je dohoda o koupi nebo prodeji aktiva za určitou cenu k určitému datu v budoucnosti, což se často používají k dosažení volného zisku využitím rozdílu v úrokových sazbách. Tvrdí, že rozdíl v úrokových sazbách by se měl rovnat forwardovým a spotovým směnným kurzům.

souhrn

- Parita kryté úrokové sazby (CIRP) je teoretická finanční podmínka, která definuje vztah mezi úrokovými sazbami a spotovými a forwardovými měnovými kurzy dvou zemí.

- CIRP tvrdí, že rozdíl v úrokových sazbách by se měl rovnat forwardovým a spotovým směnným kurzům.

- Bez parity úrokových sazeb by bylo pro banky a investory velmi snadné využívat rozdíly v měnových sazbách a dosahovat volných zisků.

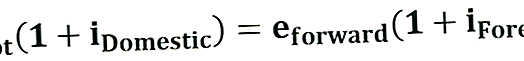

Vzorec pro krytou úrokovou paritu

Paritu kryté úrokové sazby lze konceptualizovat pomocí následujícího vzorce:

Kde:

- Ebod je spotový směnný kurz mezi těmito dvěma měnami

- Evpředje forwardový směnný kurz mezi těmito dvěma měnami

- iDomácíje domácí nominální úroková sazba

- iZahraniční, cizíje zahraniční nominální úroková sazba

Předpoklady CIRP

- Stav bez arbitráže: CIRP zavádí podmínku bez arbitráže, která eliminuje všechny potenciální příležitosti k dosažení bezrizikových zisků na mezinárodních finančních trzích.

- Homogenita aktiv: CIRP předpokládá, že dvě aktiva jsou ve všech ohledech identická, kromě jejich měny nominální hodnoty.

- Úrokový rozdíl = 0: CIRP funguje za předpokladu, že úrokový rozdíl dvou aktiv na termínovém trhu by se měl nepřetržitě rovnat nule.

Příklad CIRP

Například řekněme, že měna země A se obchoduje za pars měnou země B, ale úroková sazba Úroková sazba Úroková sazba se týká částky účtované věřitelem dlužníkovi za jakoukoli formu zadaného dluhu, obecně vyjádřenou jako procento jistiny. v zemi A je 8% a úroková sazba v zemi B je 6%. Investor by proto viděl, že je výhodné půjčit si v měně B, převést ji na měnu A na spotovém trhu a poté převést výnosy z investic zpět na měnu B.

Pro splacení půjčky v měně B však bude muset investor uzavřít forwardovou smlouvu o převodu měny z A na B. Krytá úroková parita přijde na scénu, když se k převodu měny z A použije forwardový kurz. až B eliminuje všechny potenciální zisky z transakce a odstraňuje možnost bezrizikových zisků a zavádí podmínky jiné než arbitráže.

Krytá úroková parita vs. nekrytá úroková parita

1. Budoucí sazby

Krytá parita úrokové sazby zahrnuje použití budoucích sazeb nebo forwardových sazeb při hodnocení směnných kurzů, což také umožňuje potenciální zajištění. Parita nekryté úrokové sazby Parita nekryté úrokové sazby (UIRP) Parita nekryté úrokové sazby (UIRP) je však finanční teorie, která předpokládá, že rozdíl v nominálních úrokových sazbách mezi dvěma zeměmi zohledňuje očekávané sazby, což v zásadě znamená předpovídání budoucí úrokové sazby. Zahrnuje tedy použití odhadu očekávané budoucí sazby, nikoli skutečné forwardové sazby.

2. Rozdíl ve směnných kurzech

Podle kryté parity úrokových sazeb se rozdíl mezi úrokovými sazbami upravuje v forwardové diskont / prémie. Pokud si investoři půjčují z měny s nižší úrokovou sazbou a investují do měny s vyšší úrokovou sazbou, jsou následně ve výhodě prostřednictvím forwardového krytí.

Přední kryt eliminuje veškerá rizika spojená s investicí. Nekrytý úrok pro paritu však upravuje rozdíl mezi úrokovými sazbami tak, že se rozdíl vyrovná s očekávanou mírou odpisu v domácí měně. Je to proto, že v podmínkách nekryté úrokové parity nemají investoři prospěch ze žádného forwardového krytí.

Související čtení

Finance nabízí analytika pro finanční modelování a oceňování (FMVA) ™ Certifikace FMVA®. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a certifikační program Ferrari pro ty, kteří chtějí posunout svou kariéru na další úroveň. Chcete-li se neustále vzdělávat a rozvíjet svou kariéru, budou užitečné následující zdroje:

- Kurzový zisk / ztráta Kurzový zisk / ztráta Kurzový zisk / ztráta nastává, když osoba prodává zboží a služby v cizí měně. Hodnota cizí měny po přepočtu na místní měnu prodejce se bude lišit v závislosti na převládajícím směnném kurzu. Pokud se hodnota měny po převodu zvýší, prodejce získá zisk v cizí měně.

- FX Carry Trade FX Carry Trade FX carry trade, známý také jako měnový carry trade, je finanční strategie, při níž se měna s vyšší úrokovou sazbou používá k financování obchodu s

- Triangular Arbitrage Opportunity Triangular Arbitrage Opportunity Triangular Arbitrage Opportunity Triangular Arbitrage Opportunity Triangular Arbitrage Opportunity Triangular Arbitrage Opportunity Triangular Arbitrage Opportunity Triangular Arbitrage Opportunity Arbitráž je prováděna postupnou výměnou jedné měny za jinou, pokud se vyskytnou nesrovnalosti v kótovaných cenách

- Měnový kříž USD / CAD Měnový kříž USD / CAD Měnový pár USD / CAD představuje kótovaný kurz pro směnu USA za CAD, neboli kolik kanadských dolarů dostane jeden za americký dolar. Například kurz USD / CAD 1,25 znamená, že 1 americký dolar odpovídá 1,25 kanadskému dolaru. Směnný kurz USD / CAD je ovlivněn ekonomickými a politickými silami na obou stranách