Výkaz peněžních toků (označovaný také jako výkaz peněžních toků) Přehled peněžních toků Výkaz peněžních toků (oficiálně nazývaný Výkaz peněžních toků) obsahuje informace o tom, kolik peněz společnost za dané období vygenerovala a použila. 3 oddíly: hotovost z operací, hotovost z investování a hotovost z financování.) Je jednou ze tří klíčových finančních výkazů Tři finanční výkazy Tři finanční výkazy jsou výkaz zisku a ztráty, rozvaha a výkaz peněžních toků. Tyto tři základní výkazy složitě uvádějí vygenerované a utracené peníze během určitého časového období (např. Měsíce, čtvrtletí nebo roku). Výkaz peněžních toků funguje jako most mezi výkazem zisku a ztráty Výkaz zisku a ztráty Výkaz zisku a ztráty je jednou ze základních finančních výkazů společnosti, která zobrazuje jejich zisk a ztrátu za určité časové období. Zisk nebo ztráta se určuje odečtením všech výnosů a odečtením všech nákladů z provozních i neprovozních činností. Toto prohlášení je jedním ze tří výkazů používaných jak v podnikových financích (včetně finančního modelování), tak v účetnictví. a rozvaha Rozvaha Rozvaha je jednou ze tří základních finančních výkazů. Tato prohlášení jsou klíčová jak pro finanční modelování, tak pro účetnictví. Rozvaha zobrazuje celková aktiva společnosti a způsob, jakým jsou tato aktiva financována prostřednictvím dluhu nebo vlastního kapitálu. Aktiva = Pasiva + Vlastní kapitál tím, že ukazuje, jak se peníze pohybovaly do a z podnikání.

Tři části výkazu o peněžních tocích:

- Operační činnosti: Hlavní činnosti generující příjmy organizace a další činnosti, které neinvestují ani nefinancují; jakékoli peněžní toky z krátkodobých aktiv Finanční aktiva Finanční aktiva se týkají aktiv, která vyplývají ze smluvních ujednání o budoucích peněžních tocích nebo z vlastnictví kapitálových nástrojů jiné účetní jednotky. Klíčové a krátkodobé závazky Krátkodobé závazky Krátkodobé závazky jsou finanční závazky podnikatelského subjektu, které jsou splatné do jednoho roku. Společnost je zobrazuje v rozvaze. Závazek nastává, když společnost prošla transakcí, která vyvolala očekávání budoucího odtoku hotovosti nebo jiných ekonomických zdrojů.

- Investiční aktivity: Jakékoli peněžní toky z pořízení a vyřazení dlouhodobého majetku Dlouhodobý majetek Dlouhodobý majetek je majetek, který společnost používá ve svém výrobním procesu a který má obvykle dobu použitelnosti delší než jeden rok. Taková aktiva lze také považovat za „fixní aktiva“, protože mohou přispívat k velké části fixních nákladů společnosti spojených s výrobou. a další investice nezahrnuté do peněžních ekvivalentů

- Financování: Jakékoli peněžní toky, které vedou ke změnám ve velikosti a složení vloženého základního kapitálu nebo výpůjček účetní jednotky (tj. Dluhopisy, akcie, dividendy) Dividenda Dividenda je podíl na zisku a nerozdělený zisk, který společnost vyplácí svým akcionářům Pokud společnost vytvoří zisk a akumuluje nerozdělený zisk, lze tyto zisky buď reinvestovat do podnikání, nebo vyplatit akcionářům jako dividendu.)

Obrázek z kurzu Finance's Financial Analysis Fundamentals Course.

Definice peněžních toků

Tok peněz: Příliv a odliv peněžních prostředků a peněžních ekvivalentů (další informace najdete v příručce Finance's Ultimate Cash Flow Guide The Ultimate Cash Flow Guide (EBITDA, CF, FCF, FCFE, FCFF) Toto je hlavní příručka peněžních toků, která vám pomůže pochopit rozdíly mezi EBITDA, Operace (CF), volné peněžní toky (FCF), nevyužité volné peněžní toky nebo volné peněžní toky firmám (FCFF). Naučte se vzorec pro jejich výpočet a odvozte je z výkazu zisku a ztráty, rozvahy nebo výkazu peněžních toků)

Peněžní zůstatek: Hotovost a vklady na požádání (zůstatek hotovosti v rozvaze Rozvaha Rozvaha je jednou ze tří základních finančních výkazů. Tyto výkazy jsou klíčové jak pro finanční modelování, tak pro účetnictví. Rozvaha zobrazuje celková aktiva společnosti a způsob, jakým aktiva jsou financována prostřednictvím dluhu nebo vlastního kapitálu. Aktiva = pasiva + vlastní kapitál)

Peněžní ekvivalenty: Peníze ekvivalenty Peníze ekvivalenty Peníze a peněžní ekvivalenty jsou nejlikvidnější ze všech aktiv v rozvaze. Peněžní ekvivalenty zahrnují cenné papíry peněžního trhu, bankovní akcepty zahrnují hotovost drženou jako bankovní vklady, krátkodobé investice a veškerá velmi snadno hotovostně směnitelná aktiva - zahrnuje kontokorenty a peněžní ekvivalenty s krátkodobými splatnostmi (méně než tři měsíce).

Klasifikace peněžních toků

1. Provozní hotovostní tok

Provozní činnosti jsou hlavními činnostmi účetní jednotky vytvářejícími výnosy. Peněžní tok z operací Peněžní tok z operací Peněžní tok z operací je část výkazu peněžních toků společnosti, která představuje částku peněz, které společnost generuje (nebo spotřebovává) z vykonávání svých provozních činností po určité časové období. Mezi provozní činnosti patří generování výnosů, placení výdajů a financování provozního kapitálu. obvykle zahrnuje peněžní toky spojené s prodejem, nákupem a dalšími výdaji.

Finanční ředitel společnosti (CFO) volí mezi přímou a nepřímou prezentací provozních peněžních toků:

- Přímá prezentace: Provozní peněžní toky jsou prezentovány jako seznam peněžních toků; výplaty z prodeje, výplata kapitálových výdajů Kapitálové výdaje Kapitálové výdaje se vztahují k fondům, které společnost používá k nákupu, vylepšování nebo údržbě dlouhodobých aktiv za účelem zvýšení efektivity nebo kapacity společnosti. Dlouhodobý majetek je obvykle hmotný a má dobu použitelnosti delší než jedno účetní období. atd. Jedná se o jednoduchou, ale zřídka používanou metodu, protože běžnější je nepřímá prezentace.

- Nepřímá prezentace: Provozní peněžní toky jsou prezentovány jako odsouhlasení zisku se peněžními toky:

| Zisk | P |

| Amortizace | D |

| Amortizace | A |

| Snížení hodnoty | Já |

| Změna pracovního kapitálu | ΔWC |

| Změna rezerv | ΔP |

| Daň z úroků | (Já) |

| Daň | (T) |

| Provozní peněžní tok | OCF |

Položky ve výkazu peněžních toků nejsou všechny skutečné peněžní toky, ale „důvody, proč se peněžní tok liší od zisku“.

Náklady na odpisy Náklady na odpisy Náklady na odpisy se používají ke snížení hodnoty zařízení, majetku a vybavení tak, aby odpovídalo jejich používání a opotřebení v průběhu času. Odpisy se používají k lepšímu vyjádření nákladů a hodnoty dlouhodobého aktiva, protože souvisí s výnosem, který generuje. snižuje zisk, ale neovlivňuje peněžní toky (jedná se o nepeněžní výdaj nepeněžní výdaje nepeněžní výdaje se objevují ve výkazu zisku a ztráty, protože účetní zásady vyžadují, aby byly zaznamenány, přestože ve skutečnosti nejsou hrazeny hotovostí.). Proto je přidán zpět. Podobně, pokud je počáteční bod zisku ve výkazu zisku a ztráty vyšší než úrok a daň, bude nutné odečíst úrokové a daňové peněžní toky, pokud mají být považovány za provozní peněžní toky.

Neexistují žádné konkrétní pokyny, která částka zisku by měla být použita při odsouhlasení. Různé společnosti používají provozní zisk, zisk před zdaněním, zisk po zdanění nebo čistý zisk Čistý zisk Čistý zisk je klíčovou řádkovou položkou nejen ve výkazu zisku a ztráty, ale ve všech třech hlavních finančních výkazech. Čistý zisk je sice dosažen prostřednictvím výkazu zisku a ztráty, ale také v rozvaze a výkazu peněžních toků. . Je zřejmé, že přesný počáteční bod odsouhlasení určí přesné úpravy provedené za účelem získání čísla provozního peněžního toku.

2. Investování peněžních toků

Peněžní tok z investiční činnosti Peněžní tok z investiční činnosti Peněžní tok z investiční činnosti je část výkazu peněžních toků společnosti, která zobrazuje, kolik peněz bylo použito (nebo vygenerováno) při investování během určitého časového období. Investiční činnost zahrnuje nákup dlouhodobého majetku, akvizice podniků a investice do obchodovatelných cenných papírů zahrnuje pořízení a prodej dlouhodobých aktiv a další investice nezahrnuté do peněžních ekvivalentů. Investiční peněžní toky obvykle zahrnují peněžní toky spojené s nákupem nebo prodejem pozemků, budov a zařízení (PP&E) PP&E (nemovitosti, stroje a zařízení) PP&E (nemovitosti, stroje a zařízení) je jedním ze základních dlouhodobých aktiv nalezených na rozvahu. PP&E je ovlivněna Capexem, Odpisy a Akvizicemi / Dispozicemi dlouhodobého majetku. Tato aktiva hrají klíčovou roli ve finančním plánování a analýze operací a budoucích výdajů společnosti, jiných dlouhodobých aktiv a dalších finančních aktiv.

Peníze vynaložené na nákup PP&E se nazývají kapitálové výdaje (nebo CapEx Jak vypočítat CapEx - vzorec Tato příručka ukazuje, jak vypočítat CapEx odvozením vzorce CapEx z výkazu zisku a ztráty z rozvahy pro finanční modelování a analýzu.)

3. Financování peněžních toků

Peněžní tok z finanční činnosti Peněžní tok z finanční činnosti Peněžní tok z finanční činnosti je čistá částka financování, kterou společnost vygeneruje v daném časovém období a která se používá k financování jejího podnikání. Mezi finanční činnosti patří vydávání a splácení vlastního kapitálu, výplata dividend, vydávání a splácení dluhu a závazky z kapitálového leasingu jsou činnosti, jejichž výsledkem jsou změny ve velikosti a složení vlastního kapitálu nebo výpůjčky účetní jednotky. Financování peněžních toků obvykle zahrnuje peněžní toky spojené s půjčováním a splácením bankovních půjček a vydáváním a zpětným odkupem akcií. Výplata dividendy Dividenda na akcii (DPS) Dividenda na akcii (DPS) je celková částka dividend připisovaná každé jednotlivé akcie v oběhu společnosti. Výpočet dividendy na akcii se také považuje za finanční peněžní tok.

Naučte se, jak analyzovat výkaz peněžních toků v kurzu Finance's Financial Analysis Fundamentals.

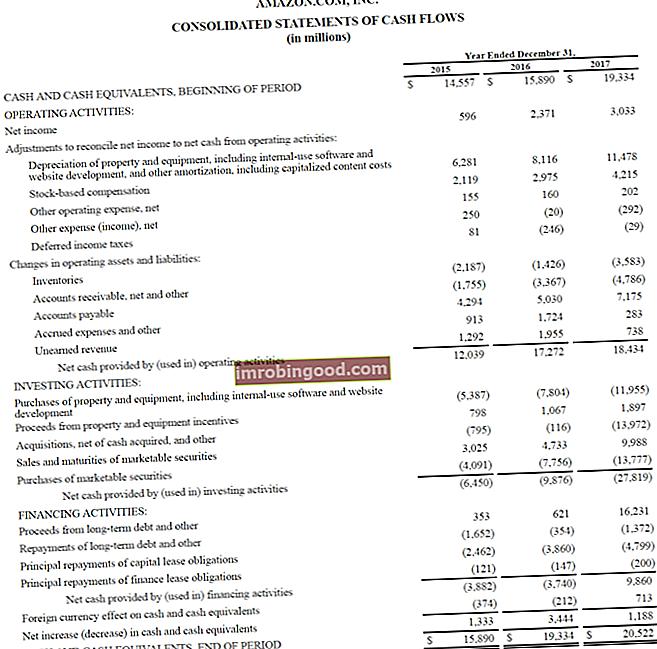

Příklad výkazu peněžních toků

Níže je uveden příklad z výroční zprávy společnosti Amazon za rok 2017, která rozděluje peněžní toky generované provozem, investováním a finančními aktivitami. Naučte se, jak analyzovat konsolidovaný výkaz Amazonu o peněžních tocích na kurzu Amazon's Advanced Financial Modeling Course.

Zdroj: amazon.com

Zdroj: amazon.com

Image: Course in Finance's Financial Analyst Training Program FMVA® Certification Připojte se k 350 600+ studentům, kteří pracují pro společnosti jako Amazon, J.P.Morgan a Ferrari.

Úroky a peněžní toky

Podle IFRS existují dva způsoby, jak prezentovat úrokové náklady. Úrokové náklady Úrokové náklady vznikají ze společnosti, která financuje prostřednictvím dluhu nebo kapitálového leasingu. Úroky se nacházejí ve výkazu zisku a ztráty, ale lze je vypočítat také pomocí dluhového plánu. Plán by měl nastínit všechny hlavní dluhy, které má společnost ve své rozvaze, a vypočítat úrok vynásobením ve výkazu peněžních toků. Mnoho společností prezentuje přijaté i zaplacené úroky jako provozní peněžní toky. Jiní považují přijaté úroky za investiční peněžní tok a úroky zaplacené za finanční peněžní tok. Použitou metodou je volba finančního ředitele.

Podle US GAAP GAAP GAAP nebo Obecně uznávaných účetních zásad je běžně uznávaná sada pravidel a postupů určených k řízení podnikového účetnictví a finančního výkaznictví. GAAP je ucelený soubor účetních postupů, které byly vyvinuty společně Radou pro finanční účetní standardy (FASB) a s placenými a přijatými úroky se vždy zachází jako s peněžními toky z provozu.

Peněžní tok zdarma

Investiční bankéři Co dělají investiční bankéři? Co dělají investiční bankéři? Investiční bankéři mohou pracovat 100 hodin týdně prováděním výzkumu, finančního modelování a vytváření prezentací. Přestože investiční bankovnictví zahrnuje některé z nejžádanějších a finančně nejzajímavějších pozic v bankovním průmyslu, je také jednou z nejnáročnějších a nejobtížnějších kariérních cest. Průvodce IB a finanční profesionálové používají různá opatření peněžních toků pro různé účely. Volný peněžní tok Volný peněžní tok (FCF) Volný peněžní tok (FCF) měří schopnost společnosti produkovat to, na čem se investoři nejvíce zajímají: hotovost, která je k dispozici, je distribuována libovolně, je běžným měřítkem, které se obvykle používá pro ocenění DCF. Model DCF je specifický typ finančního modelu používaného k oceňování podniku. Tento model je jednoduše prognózou neuvolněného volného peněžního toku společnosti. Volný peněžní tok však nemá definitivní definici a lze jej vypočítat a použít různými způsoby.

Další informace najdete v příručce Finance's Ultimate Cash Flow Valuation Bezplatní průvodci oceňováním, abyste se naučili nejdůležitější koncepty svým vlastním tempem. Tyto články vás naučí osvědčené postupy v oblasti oceňování podniků a způsob oceňování společnosti pomocí srovnatelné analýzy společností, modelování diskontovaných peněžních toků (DCF) a precedentních transakcí, jak se používají v investičním bankovnictví, průzkumu akcií atd.

Jak připravit výkaz o peněžních tocích?

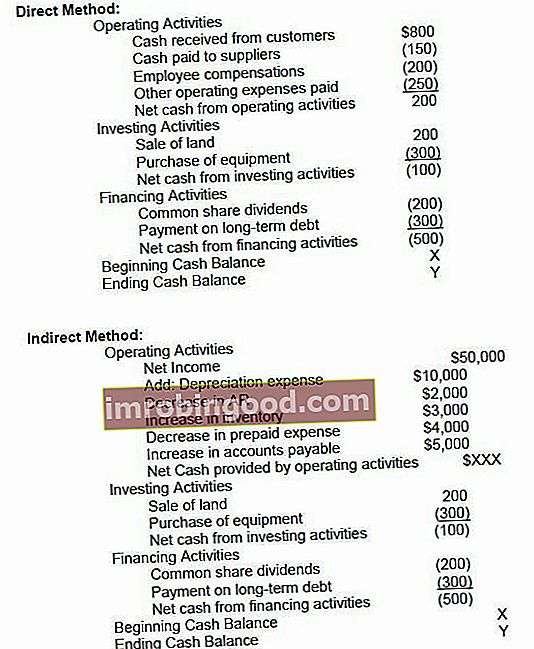

Provozní část výkazu o peněžních tocích lze zobrazit buď přímou metodou, nebo nepřímou metodou. U obou metod jsou investiční a finanční sekce identické; jediný rozdíl je v provozní části. Přímá metoda ukazuje hlavní třídy hrubých peněžních příjmů a hrubých hotovostních plateb. Nepřímá metoda naproti tomu začíná čistým příjmem a upravuje zisk / ztrátu podle účinků transakcí. Nakonec peněžní toky z provozní sekce poskytnou stejný výsledek, ať už při přímém nebo nepřímém přístupu, ale prezentace se bude lišit.

Rada pro mezinárodní účetní standardy (IASB) upřednostňuje přímou metodu vykazování, protože poskytuje užitečnější informace než nepřímá metoda. Předpokládá se však, že více než 90% společností používá nepřímou metodu.

Přímá metoda vs. nepřímá metoda prezentace

Existují dva způsoby vytváření výkazu peněžních toků, přímá metoda a nepřímá metoda.

V přímé metodě jsou sečteny všechny jednotlivé případy hotovosti, které jsou přijaty nebo vyplaceny, a celkový je výsledný peněžní tok.

V nepřímé metodě se k dosažení peněžního toku používají účetní řádkové položky, jako je čistý příjem, odpisy atd. Ve finančním modelování Co je finanční modelování Finanční modelování se provádí v aplikaci Excel za účelem předpovědi finanční výkonnosti společnosti. Přehled toho, co je finanční modelování, jak a proč stavět model. , výkaz peněžních toků je vždy vytvářen nepřímou metodou.

Níže je uvedeno srovnání přímé metody s nepřímou metodou.

Co nám může sdělit přehled o peněžních tocích?

- Peněžní prostředky z provozní činnosti lze porovnat s čistým ziskem společnosti Čistý zisk Čistý příjem je klíčovou řádkovou položkou nejen ve výkazu zisku a ztráty, ale ve všech třech hlavních finančních výkazech. Čistý zisk je sice dosažen prostřednictvím výkazu zisku a ztráty, ale také v rozvaze a výkazu peněžních toků. určit kvalitu výdělku. Pokud je hotovost z provozní činnosti vyšší než čistý příjem, říká se, že výdělky jsou „vysoce kvalitní“.

- Toto prohlášení je užitečné pro investory, protože za předpokladu, že hotovost je králem, umožňuje investorům získat celkový přehled o přílivu a odlivu hotovosti společnosti a získat obecné znalosti o její celkové výkonnosti.

- Pokud společnost financuje ztráty z operací nebo financuje investice získáváním peněz (dluhů nebo vlastního kapitálu), rychle to vyjde na přehledu peněžních toků

Proveďte analýzu výkazu peněžních toků v kurzu Finance's Financial Analysis Fundamentals.

Stáhněte si šablonu zdarma

Zadejte své jméno a e-mail do níže uvedeného formuláře a stáhněte si bezplatnou šablonu hned teď!

Video Vysvětlení peněžních toků

Níže je užitečné video vysvětlení toho, co je výkaz o peněžních tocích, jak funguje a proč je důležité. Podívejte se na video a během několika minut se toho hodně naučíte!

Doufáme, že vám to pomohlo lépe pochopit fungování podniků, jak se peněžní tok liší od zisku a jak důkladněji analyzovat finanční výkazy Analýza účetní závěrky Jak provádět analýzu účetní závěrky. Tato příručka vás naučí provádět analýzu finančního výkazu výkazu zisku a ztráty, rozvahy a výkazu peněžních toků včetně marží, poměrů, růstu, likvidity, pákového efektu, míry návratnosti a ziskovosti. .

Dodatečné zdroje

Děkujeme, že jste si přečetli vysvětlení finančního výkazu o peněžních tocích. Finance je oficiálním globálním poskytovatelem certifikace FMVA (Financial Modeling and Valuation Analyst) FMVA®. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a Ferrari, jejichž cílem je pomoci komukoli stát se finančním analytikem světové úrovně. Chcete-li pokračovat v budování své kariéry, budou užitečné tyto další finanční zdroje:

- Zdroje a použití výkazu fondů Zdroje a použití výkazu fondů Výkaz zdrojů a použití fondů, nyní nahrazený výkazem peněžních toků, ukazuje toky do a ven z podnikání, které způsobí čistou změnu ve fondech. Výkaz peněžních toků zobrazuje příliv a odliv peněz podniku za účetní období, obvykle měsíc nebo rok. Peněžní tok

- Šablona výkazu zisku a ztráty

- Rozvaha Rozvaha Rozvaha je jednou ze tří základních finančních výkazů. Tato prohlášení jsou klíčová jak pro finanční modelování, tak pro účetnictví. Rozvaha zobrazuje celková aktiva společnosti a způsob, jakým jsou tato aktiva financována prostřednictvím dluhu nebo vlastního kapitálu. Aktiva = pasiva + vlastní kapitál

- Analýza účetní závěrky Analýza účetní závěrky Jak provést analýzu účetní závěrky. Tato příručka vás naučí provádět analýzu finančního výkazu výkazu zisku a ztráty, rozvahy a výkazu peněžních toků včetně marží, poměrů, růstu, likvidity, pákového efektu, míry návratnosti a ziskovosti.