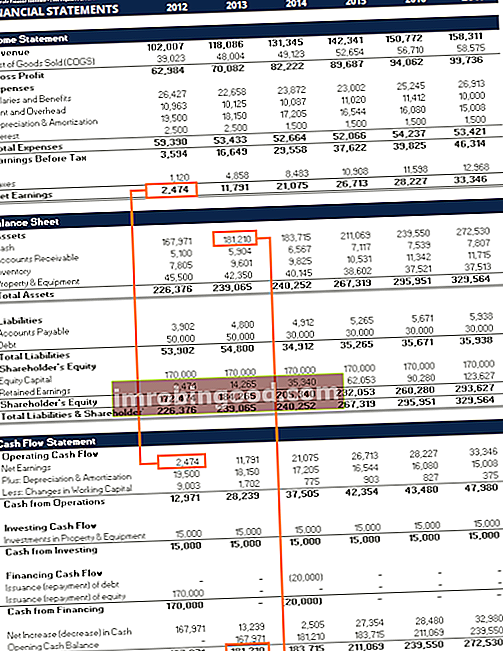

Jedná se o tři účetní závěrky: (1) Výkaz zisku a ztráty Výkaz zisku a ztráty Výkaz zisku a ztráty je jednou ze základních finančních výkazů společnosti, která ukazuje jejich zisk a ztrátu za určité období. Zisk nebo ztráta se určuje odečtením všech výnosů a odečtením všech nákladů z provozních i neprovozních činností. Toto prohlášení je jedním ze tří výkazů používaných jak v podnikových financích (včetně finančního modelování), tak v účetnictví. , (2) rozvaha rozvaha Rozvaha je jednou ze tří základních finančních výkazů. Tato prohlášení jsou klíčová jak pro finanční modelování, tak pro účetnictví. Rozvaha zobrazuje celková aktiva společnosti a způsob, jakým jsou tato aktiva financována prostřednictvím dluhu nebo vlastního kapitálu. Aktiva = Pasiva + Vlastní kapitál a (3) Výkaz peněžních toků Výkaz peněžních toků Výkaz peněžních toků (označovaný také jako výkaz peněžních toků) je jedním ze tří klíčových finančních výkazů, které vykazují hotovost vygenerovanou a vynaloženou během konkrétní časové období (např. měsíc, čtvrtletí nebo rok). Výkaz peněžních toků funguje jako most mezi výkazem zisku a ztráty a rozvahou. Tyto tři základní výroky jsou navzájem složitě propojeny a tato příručka vysvětlí, jak všechny do sebe zapadají. Podle níže uvedených kroků budete moci tři výroky propojit sami.

Přehled tří finančních výkazů:

# 1 Výkaz příjmů

Na prvním místě, kde se investor nebo analytik podívá, je často výkaz zisku a ztráty. Výkaz zisku a ztráty zobrazuje výkonnost podniku za každé období a zobrazuje tržby z prodeje Výnosy z prodeje jsou příjmy, které společnost získala z prodeje zboží nebo poskytování služeb. V účetnictví mohou být výrazy „prodej“ a „výnos“ zaměňovány a často se používají zaměnitelně, což znamená totéž. Výnosy nemusí nutně znamenat přijatou hotovost. na samém vrcholu. Výkaz poté odečte náklady na prodané zboží (COGS Náklady na vyrobené zboží (COGM) Náklady na vyrobené zboží, známé také jako COGM, je termín používaný v manažerském účetnictví, který odkazuje na plán nebo výkaz, který ukazuje celkové výrobní náklady pro společnost v určitém časovém období.) k nalezení hrubého zisku Hrubý zisk Hrubý zisk je přímý zisk zbylý po odečtení nákladů na prodané zboží nebo „nákladů na prodej“ z výnosů z prodeje. Používá se k výpočtu hrubé ziskové marže a je to počáteční hodnota zisku uvedená ve výkazu zisku a ztráty společnosti. Hrubý zisk se počítá před provozním ziskem nebo čistým ziskem. . Odtud je hrubý zisk ovlivněn dalšími provozními náklady a výnosy, v závislosti na povaze podnikání, k dosažení čistého zisku Čistý zisk Čistý příjem je klíčovou řádkovou položkou nejen ve výkazu zisku a ztráty, ale ve všech třech hlavních finančních prohlášení. Čistý zisk je sice dosažen prostřednictvím výkazu zisku a ztráty, ale také v rozvaze a výkazu peněžních toků. dole - „spodní řádek“ pro firmu.

Klíčové vlastnosti:

- Ukazuje příjmy a výdaje firmy

- Vyjádřeno za určité časové období (tj. 1 rok, 1 čtvrtletí, rok od data atd.)

- Používá účetní zásady, jako je vhodný a časové rozlišení reprezentovat čísla (nepředložená na hotovostním základě)

- Používá se k posouzení ziskovosti

# 2 Rozvaha

Rozvaha zobrazuje aktiva, pasiva a vlastní kapitál společnosti Akcionáři Vlastní kapitál Vlastní kapitál akcionářů (také známý jako vlastní kapitál akcionářů) je účet v rozvaze společnosti, který se skládá ze základního kapitálu a nerozděleného zisku. Představuje také zbytkovou hodnotu aktiv mínus pasiva. Přeskupením původní účetní rovnice získáme Akcionáři Vlastní kapitál = Aktiva - pasiva. Jak je obecně známo, aktiva se musí rovnat pasivům plus vlastní kapitál. Sekce aktiv začíná penězi a ekvivalenty Peněžní ekvivalenty Peníze a peněžní ekvivalenty jsou nejlikvidnější ze všech aktiv v rozvaze. Peněžní ekvivalenty zahrnují cenné papíry peněžního trhu, bankovní akceptace, které by se měly rovnat zůstatku na konci výkazu peněžních toků. Rozvaha poté zobrazuje změny v každém hlavním účtu. Čistý zisk z výkazu zisku a ztráty plyne do rozvahy jako změna nerozděleného zisku Nerozdělený zisk Vzorec nerozděleného zisku představuje veškerý kumulovaný čistý zisk očištěný o všechny dividendy vyplácené akcionářům. Nerozdělený zisk je součástí vlastního kapitálu v rozvaze a představuje část zisků podniku, které se nerozdělují jako dividendy akcionářům, ale místo toho jsou vyhrazeny pro reinvestice (upravené o výplatu dividend Dividenda vs Zpětný odkup akcií / zpětný odkup) Akcionáři investují do veřejně obchodovaných společností pro zhodnocení kapitálu a výnosy. Existují dva hlavní způsoby, jak společnost vrací zisky svým akcionářům - hotovostní dividendy a zpětné odkupy akcií. Důvody strategického rozhodnutí o dividendě vs. zpětném odkupu akcií se u jednotlivých společností liší).

Klíčové vlastnosti:

- Ukazuje finanční pozici firmy

- Vyjádřeno jako „snímek“ nebo finanční obrázek společnosti v určitém časovém okamžiku (tj. K 12. prosinci 2017)

- Má tři sekce: aktiva, pasiva a vlastní kapitál akcionářů

- Aktiva = pasiva + vlastní kapitál

# 3 Přehled o peněžních tocích

Výkaz peněžních toků poté převezme čistý příjem a upraví jej o veškeré nepeněžní výdaje. Poté se pomocí změn v rozvaze zjistí použití a příjem hotovosti. Výkaz peněžních toků zobrazuje změnu hotovosti za období a také počáteční a konečný zůstatek hotovosti.

Klíčové vlastnosti:

- Zobrazuje zvýšení a snížení hotovosti

- Vyjádřeno za určité časové období, účetní období (tj. 1 rok, 1 čtvrtletí, rok od data atd.)

- Vrátí zpět všechny účetní zásady, aby zobrazoval čisté pohyby hotovosti

- Má tři sekce: hotovost z operací, hotovost použitá při investování a hotovost z financování

- Zobrazuje čistou změnu zůstatku hotovosti od začátku do konce období

Tyto 3 výroky jsou složitě propojeny

Tyto 3 výroky jsou složitě propojeny

Souhrnné srovnání

| Výkaz zisku a ztráty | Rozvaha | Tok peněz | |

|---|---|---|---|

| Čas | Doba | Časový bod | Doba |

| Účel | Ziskovost | Finanční situace | Pohyby hotovosti |

| Opatření | Výnosy, výdaje, ziskovost | Aktiva, pasiva, vlastní kapitál | Zvyšování a snižování hotovosti |

| Výchozí bod | Příjmy | Peněžní zůstatek | Čistý příjem |

| Konečný bod | Čistý příjem | Nerozdělený zisk | Peněžní zůstatek |

Jak se tyto 3 hlavní výkazy používají ve finančním modelování?

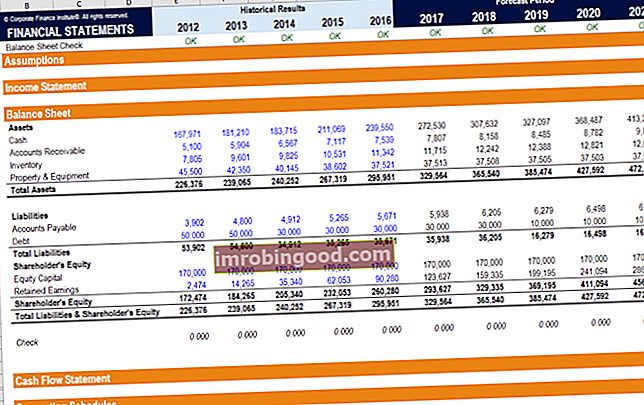

Jak je vysvětleno výše, každá ze tří finančních výkazů má souhru informací. Finanční modely Co je finanční modelování Finanční modelování se provádí v aplikaci Excel za účelem předpovědi finanční výkonnosti společnosti. Přehled toho, co je finanční modelování, jak a proč stavět model. k prognóze budoucí výkonnosti použijte trendy ve vztahu k informacím v těchto prohlášeních, jakož i trend mezi obdobími v historických datech.

Příprava a prezentace těchto informací může být docela komplikovaná. Obecně však k vytvoření finančního modelu slouží následující kroky.

- Řádkové položky pro každý z hlavních příkazů jsou nastaveny. To poskytuje celkový formát a kostru, kterou bude finanční model následovat

- Historická čísla jsou umístěna v každé z řádkových položek

- V tomto okamžiku tvůrce modelu často zkontroluje, aby se ujistil, že se každý z hlavních příkazů shoduje s daty v druhém. Například konečný zůstatek hotovosti vypočítaný ve výkazu peněžních toků se musí rovnat peněžnímu účtu v rozvaze

- V listu je připravena část předpokladů, která analyzuje trend v každé řádkové položce základních výkazů mezi obdobími

- Předpoklady ze stávajících historických údajů se poté použijí k vytvoření předpovědních předpokladů pro stejné řádkové položky

- Prognózovaná část každého základního příkazu použije prognózované předpoklady k naplnění hodnot pro každou řádkovou položku. Protože analytik nebo uživatel analyzoval minulé trendy při vytváření prognózovaných předpokladů, měly by se vyplněné hodnoty řídit historickými trendy

- K výpočtu složitějších řádkových položek se používají podpůrné plány. Například plán dluhu Časový plán dluhu Časový plán dluhu stanoví veškerý dluh, který má podnik v plánu, na základě jeho splatnosti a úrokové sazby. Ve finančním modelování se toky úrokových nákladů používají k výpočtu úrokových nákladů a zůstatku dluhových položek. Odpisový plán Odpisový plán Odpisový plán je vyžadován ve finančním modelování, aby se propojily tři finanční výkazy (příjem, rozvaha, peněžní tok) v aplikaci Excel se používá k výpočtu odpisových nákladů a zůstatku dlouhodobého dlouhodobého majetku. Tyto hodnoty budou plynout do tří hlavních příkazů

Screenshot z kurzů finančního modelování Finance.

Více zdrojů souvisejících se 3 finančními výkazy

Doufáme, že to pro vás byl užitečný přehled 3 finančních výkazů. Finance je oficiálním poskytovatelem globálního certifikátu Financial Modeling & Valuation Analyst (FMVA) ™ Certifikace FMVA® Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, JP Morgan a Ferrari certifikační program, jehož cílem je pomoci komukoli stát se finančním analytikem světové úrovně . Prostřednictvím kurzů, školení a cvičení finančního modelování se každý na světě může stát skvělým analytikem. Chcete-li pokračovat v učení, prozkoumejte tyto další finanční zdroje:

- Jak propojit 3 výkazy Jak jsou propojeny 3 finanční výkazy Jak jsou propojeny 3 finanční výkazy? Vysvětlíme, jak propojit 3 finanční výkazy pro finanční modelování a oceňování v aplikaci Excel. Propojení čistého zisku a nerozděleného zisku, PP&E, odpisy a amortizace, kapitálové výdaje, provozní kapitál, finanční činnosti a hotovostní zůstatek

- Co je finanční modelování Co je finanční modelování Finanční modelování se provádí v aplikaci Excel za účelem předpovědi finanční výkonnosti společnosti. Přehled toho, co je finanční modelování, jak a proč stavět model.

- Osvědčené postupy pro finanční modelování Průvodce finančním modelováním zdarma Tato příručka pro finanční modelování zahrnuje tipy a osvědčené postupy pro Excel týkající se předpokladů, ovladačů, předpovídání, propojení tří výroků, analýzy DCF atd.

- Otázky k finančnímu rozhovoru Otázky k finančnímu rozhovoru Otázky a odpovědi k finančnímu rozhovoru. Tento seznam obsahuje nejčastější a nejčastější otázky a odpovědi na pohovory týkající se financí a zaměstnání. Existují dvě hlavní kategorie: behaviorální a technická

- Interaktivní kariérní mapa