Pokud se chystáte na pohovor o investičním bankovnictví Rozhovory Ace váš další pohovor! Podívejte se na průvodce pohovorem Finance s nejčastějšími dotazy a nejlepšími odpověďmi na jakoukoli pracovní pozici v oblasti podnikových financí. Otázky a odpovědi k rozhovorům pro finance, účetnictví, investiční bankovnictví, kapitálový výzkum, komerční bankovnictví, FP&A a další! Bezplatní průvodci a procvičování eska při pohovoru vám téměř zaručují, že dostanete otázku v duchu ... „Projděte mě analýzou DCF“ nebo „Jak byste vytvořili model DCF DCF Model Training Free Guide Model DCF je konkrétní typ finančního modelu používaného k oceňování podniku. Tento model je jednoduše prognózou neuvolněného volného peněžního toku společnosti? “

Super rychlá odpověď je: Vytvořte pětiletou prognózu neuvolněných volných peněžních toků na základě rozumných předpokladů, vypočítejte koncovou hodnotu s přístupem více výstupů a diskontujte všechny tyto peněžní toky na jejich současnou hodnotu pomocí WACC společnosti.

Samozřejmě je to také trochu komplikovanější ... Abychom na tuto otázku pohovořili podrobněji, rozdělili jsme ji na několik základních kroků níže.

Klíčem k odpovědi „Projděte mě DCF“ je strukturovaný přístup ... a spousta přímých zkušeností s vytvářením modelů DCF v aplikaci Excel.

Screenshot modelu DCF z online kurzů finančního modelování Finance!

Stáhněte si šablonu zdarma

Zadejte své jméno a e-mail do níže uvedeného formuláře a stáhněte si bezplatnou šablonu hned teď!

Projděte mě DCF Krok 1 - Vytvořte předpověď

Prvním krokem v procesu modelu DCF je sestavení prognózy tří finančních výkazů na základě předpokladů o tom, jak bude podnik v budoucnu fungovat. V průměru tato prognóza zpravidla vyprší asi pět let. Samozřejmě existují výjimky a může to být delší nebo kratší než toto.

Prognóza se musí vybudovat až k uvolněnému volnému peněžnímu toku Unlevered Free Cash Flow Unlevered Free Cash Flow je teoretické číslo peněžního toku pro podnik za předpokladu, že společnost je zcela bez dluhů bez úrokových nákladů. (volný peněžní tok do firmy nebo FCFF). Publikovali jsme podrobného průvodce, jak vypočítat nezajištěný volný peněžní tok, ale rychlou odpovědí je převzít průvodce EBIT EBIT EBIT znamená Earnings Before Interest and Taxes a je jedním z posledních mezisoučtů ve výkazu zisku a ztráty před čistým příjmem. EBIT se také někdy označuje jako provozní příjem a nazývá se to proto, že se zjistí odečtením všech provozních nákladů (výrobní a nevýrobní náklady) od výnosů z prodeje. , méně daní, méně kapitálových výdajů, plus odpisy a amortizace, méně případného zvýšení nepeněžního pracovního kapitálu Čistý pracovní kapitál Čistý pracovní kapitál (NWC) je rozdíl mezi běžnými aktivy společnosti (bez hotovosti) a krátkodobými závazky (bez dluh) ve své rozvaze. Jde o měřítko likvidity společnosti a její schopnosti plnit krátkodobé závazky i finanční operace podniku. Ideální poloha je.

Přečtěte si našeho průvodce průvodcem peněžními toky Ocenění Zdarma průvodce oceňováním, abyste se naučili nejdůležitější koncepty svým vlastním tempem. Tyto články vás naučí osvědčené postupy oceňování podniků a způsob oceňování společnosti pomocí srovnatelné analýzy společností, modelování diskontovaných peněžních toků (DCF) a precedentních transakcí, jak se používají v investičním bankovnictví, výzkumu kapitálu, a dozvědět se více o různých typech hotovosti teče.

Prognóza období DCF

Prognóza období DCF

Projděte mě DCF Krok 2 - Vypočítejte hodnotu terminálu

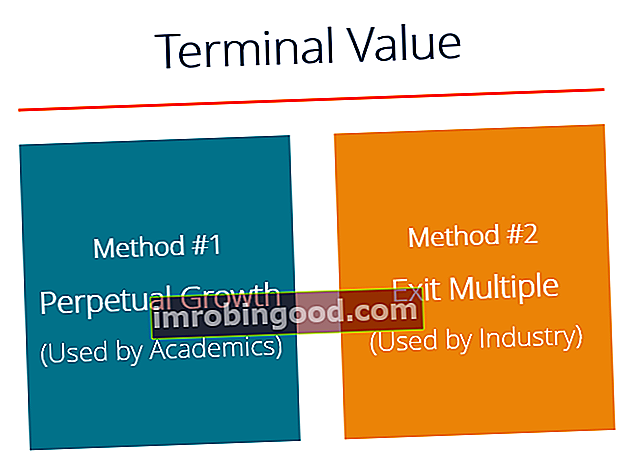

Pokračujeme v procházení modelem DCF výpočtem hodnoty terminálu Průvodci samoštúdiem znalostí Finance jsou skvělý způsob, jak zlepšit technické znalosti z financí, účetnictví, finančního modelování, oceňování, obchodování, ekonomiky a dalších. . Existují dva přístupy k výpočtu konečné hodnoty: věčná rychlost růstu a vícenásobný odchod.

V neustálém tempu růstu Terminální tempo růstu Terminální tempo růstu je konstantní tempo, při kterém se předpokládá růst očekávaných volných peněžních toků firmy na neurčito. Tato míra růstu se používá mimo prognózované období v modelu diskontovaných peněžních toků (DCF), od konce prognózovaného období do a předpokládejme, že volný peněžní tok firmy bude pokračovat technikou, předpokládá se, že obchod poroste bez uvolněného volného stálá rychlost navždy. Toto tempo růstu by mělo být poměrně mírné, protože jinak by se společnost stala nerealisticky velkou. To představuje výzvu pro oceňování raných stadií a rychle rostoucích podniků.

S přístupem více výstupů se předpokládá, že podnik bude prodán na základě mnohonásobného ocenění, jako je EV / EBITDA EV / EBITDA EV / EBITDA se používá při oceňování k porovnání hodnoty podobných podniků hodnocením jejich hodnoty podniku (EV) k Násobek EBITDA ve srovnání s průměrem. V této příručce rozdělíme násobek EV / EBTIDA na různé součásti a provedeme vás postupem jeho výpočtu. Tento násobek je obvykle založen na srovnatelné analýze společnosti Srovnatelná analýza společnosti Jak provádět srovnatelnou analýzu společnosti. Tato příručka vám krok za krokem ukáže, jak vytvořit srovnatelnou analýzu společnosti („Comps“), obsahuje bezplatnou šablonu a mnoho příkladů. Comps je relativní metodika oceňování, která zkoumá poměry podobných veřejných společností a používá je k odvození hodnoty jiného podniku. Tato metoda je běžnější v investičním bankovnictví.

Projděte mě DCF Krok 3 - Sleva z peněžních toků pro získání současné hodnoty

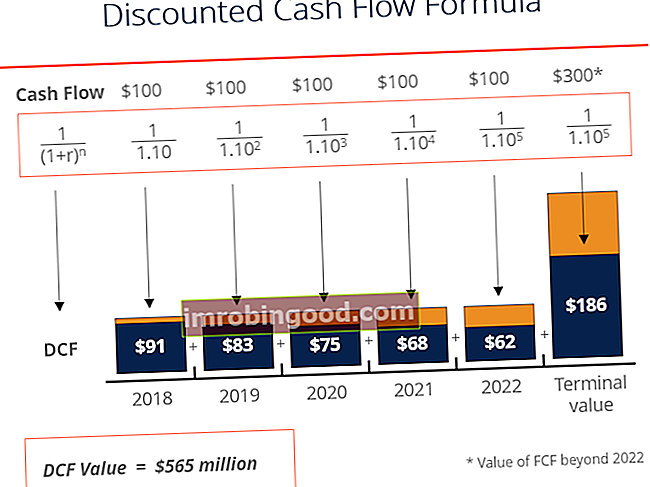

V kroku 3 tohoto postupu DCF je čas diskontovat předpovědní období (od kroku 1) a koncovou hodnotu (od kroku 2) zpět na aktuální hodnotu pomocí diskontní sazby. Diskontní sazba se téměř vždy rovná váženým průměrným nákladům společnosti na kapitál (WACC).

Podívejte se na naši příručku pro výpočet WACC WACC WACC jsou vážené průměrné náklady na kapitál společnosti a představují její smíšené náklady na kapitál včetně vlastního kapitálu a dluhu. Vzorec WACC je = (E / V x Re) + ((D / V x Rd) x (1-T)). Tato příručka poskytne přehled o tom, co to je, proč se používá, jak to vypočítat, a také poskytuje kalkulačku WACC ke stažení, kde získáte další podrobnosti o tomto tématu, ale rychlé shrnutí je, že to představuje požadovanou míru návratnosti, kterou investoři očekávají od společnost, a představuje tak její příležitostné náklady.

Nejlepší způsob, jak vypočítat současnou hodnotu v aplikaci Excel, je funkce XNPV, která dokáže zohlednit nerovnoměrně rozmístěné peněžní toky (které jsou velmi časté).

Diskontování peněžních toků v modelu DCF

Diskontování peněžních toků v modelu DCF

Další poznámky DCF

V tomto okamžiku jsme dospěli k podnikové hodnotě pro podnikání, protože jsme použili nevyužitý volný peněžní tok. Hodnotu vlastního kapitálu je možné odvodit odečtením jakéhokoli dluhu a přidáním jakékoli hotovosti do rozvahy Rozvaha Rozvaha je jednou ze tří základních finančních výkazů. Tato prohlášení jsou klíčová jak pro finanční modelování, tak pro účetnictví. Rozvaha zobrazuje celková aktiva společnosti a způsob, jakým jsou tato aktiva financována prostřednictvím dluhu nebo vlastního kapitálu. Aktiva = pasiva + vlastní kapitál k hodnotě podniku. Podívejte se na naši příručku o hodnotě kapitálu vs hodnotě podniku Hodnota podniku vs hodnotě majetku Hodnota podniku a hodnotě majetku. Tato příručka vysvětluje rozdíl mezi hodnotou podniku (pevnou hodnotou) a hodnotou vlastního kapitálu podniku. Podívejte se na příklad, jak vypočítat každý a stáhnout kalkulačku. Hodnota podniku = hodnota vlastního kapitálu + dluh - hotovost. Zjistěte význam a způsob, jakým se každý používá při oceňování.

V tomto bodě procesu modelování si analytik investičního bankovnictví Průvodce kariérou investičního bankovnictví Průvodce investičním bankovnictvím - naplánujte si svoji kariérní cestu IB. Dozvíte se o platech investičního bankovnictví, o tom, jak se najímat a co dělat po kariéře v IB. Divize investičního bankovnictví (IBD) pomáhá vládám, korporacím a institucím získávat kapitál a provádět fúze a akvizice (M&A). obvykle provede rozsáhlou citlivost a analýzu scénářů Analýza scénářů Analýza scénářů je technika používaná k analýze rozhodnutí spekulací různých možných výsledků ve finančních investicích. Ve finančním modelování to určuje přiměřený rozsah hodnot pro podnikání, na rozdíl od dosažení jednotné hodnoty pro společnost. Nyní jste opravdu spokojeni s otázkou „Projděte mě DCF analýzou“.

Další zdroje rozhovorů s investičním bankovnictvím

Nyní jste v rozhovoru všichni připraveni správně odpovědět „Projděte mě modelem DCF“ nebo „Jak provádíte analýzu diskontovaných peněžních toků“.

Finance je oficiálním poskytovatelem globálního certifikátu Financial Modeling & Valuation Analyst (FMVA) ™ Certifikace FMVA® Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, JP Morgan a Ferrari certifikační program, jehož cílem je pomoci komukoli stát se finančním analytikem světové úrovně .

Abyste se ujistili, že budete plně připraveni, podívejte se níže na tyto další zdroje:

- Nejčastější dotazy týkající se rozhovorů s investičním bankovnictvím Rozhovory Eso na váš další pohovor! Podívejte se na průvodce pohovorem Finance s nejčastějšími dotazy a nejlepšími odpověďmi na jakoukoli pracovní pozici v oblasti podnikových financí. Otázky a odpovědi k rozhovorům pro finance, účetnictví, investiční bankovnictví, kapitálový výzkum, komerční bankovnictví, FP&A a další! Bezplatní průvodci a procvičte si eso na pohovoru

- Proč investiční bankovnictví? Proč investiční bankovnictví? Téměř každý tazatel v oblasti investičního bankovnictví si položí otázku: proč investiční bankovnictví? Chci pracovat v investičním bankovnictví, protože je to nejrychlejší způsob, jak se naučit finanční modelování, oceňování, Excel a pochopit podstatu velkých podnikových transakcí. Jsem si vědom, že práce má přísnou hierarchii, velmi dlouhé hodiny

- Průvodce finančním modelováním Průvodce finančním modelováním zdarma Tato příručka pro finanční modelování zahrnuje tipy a osvědčené postupy aplikace Excel týkající se předpokladů, ovladačů, prognóz, propojení těchto tří výroků, analýzy DCF a dalších

- Průvodce modelováním DCF Bezplatný průvodce tréninkem modelu DCF Model DCF je specifický typ finančního modelu používaného k oceňování podniku. Tento model je jednoduše prognózou neuvolněného volného peněžního toku společnosti