Vážené průměrné náklady na kapitál společnosti (WACC) představují smíšené náklady na kapitál Náklady na kapitál Náklady na kapitál jsou minimální míra návratnosti, kterou musí podnik vydělat před vytvořením hodnoty. Než může podnik dosáhnout zisku, musí přinejmenším generovat dostatečný příjem k pokrytí nákladů na financování svého provozu. napříč všemi zdroji, včetně kmenových akcií, upřednostňovaných akcií a dluhů. Cena každého typu kapitálu je vážena jeho procentem z celkového kapitálu a jsou sčítány. Tato příručka poskytne podrobný rozpis toho, co je WACC, proč se používá, jak jej vypočítat, a poskytne několik příkladů.

WACC se používá ve finančním modelování Co je to finanční modelování Finanční modelování se provádí v aplikaci Excel k předpovědi finanční výkonnosti společnosti. Přehled toho, co je finanční modelování, jak a proč stavět model. jako diskontní sazba pro výpočet čisté současné hodnoty Čistá současná hodnota (NPV) Čistá současná hodnota (NPV) je hodnota všech budoucích peněžních toků (kladných i záporných) po celou dobu životnosti diskontované na současnost. Analýza NPV je formou vlastního ocenění a používá se značně napříč financemi a účetnictvím pro stanovení hodnoty podniku, zabezpečení investic, podniku.

Obrázek: Kurz modelování financí v podnikání.

Co je vzorec WACC?

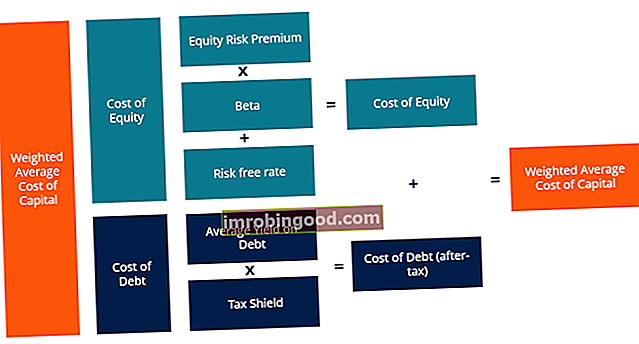

Jak je uvedeno níže, vzorec WACC je:

WACC = (E / V x Re) + ((D / V x Rd) x (1 - T))

Kde:

E = tržní hodnota vlastního kapitálu společnosti (tržní kapitalizace tržní kapitalizace tržní kapitalizace (tržní kapitalizace) je nejnovější tržní hodnota nesplacených akcií společnosti. Tržní kapitalizace se rovná aktuální ceně akcií vynásobené počtem nesplacených akcií. komunita často používá hodnotu tržní kapitalizace k hodnocení společností)

D = tržní hodnota dluhu firmy

V = celková hodnota kapitálu (kapitál plus dluh)

E / V = procento kapitálu, kterým je vlastní kapitál

D / V = procento kapitálu, kterým je dluh

Re = náklady na kapitál (požadovaná míra návratnosti požadovaná míra návratnosti požadovaná míra návratnosti (překážková sazba) je minimální výnos, který investor očekává za svou investici. Požadovaná míra návratnosti je v podstatě minimální přijatelná kompenzace pro úroveň rizika investice.)

Rd = náklady na dluh (výnos do splatnosti stávajícího dluhu)

T = sazba daně

Níže je uvedena rozšířená verze vzorce WACC, která zahrnuje náklady na preferovanou zásobu (pro společnosti, které ji mají).

Účelem WACC je určit náklady na každou část kapitálové struktury společnosti. Kapitálová struktura Kapitálová struktura se vztahuje k výši dluhu a / nebo vlastního kapitálu použitého firmou k financování jejích operací a financování jejích aktiv. Kapitálová struktura firmy založená na podílu vlastního kapitálu, dluhu a preferovaných akcií, které má. Každá součást má pro společnost náklady. Společnost platí pevnou úrokovou sazbu Úrokové výdaje Úrokové výdaje vznikají ze společnosti, která financuje prostřednictvím dluhu nebo kapitálového leasingu. Úroky se nacházejí ve výkazu zisku a ztráty, ale lze je vypočítat také pomocí dluhového plánu. Plán by měl nastínit všechny hlavní části dluhu, které společnost má ve své rozvaze, a vypočítat úrok vynásobením svého dluhu a pevným výnosem z preferovaných akcií. Přestože firma neplatí pevnou míru návratnosti kmenového kapitálu, často vyplácí dividendy Dividenda Dividenda je podíl na zisku a nerozděleném zisku, který společnost vyplácí svým akcionářům. Když společnost vytvoří zisk a akumuluje nerozdělený zisk, mohou být tyto příjmy buď reinvestovány do podnikání, nebo vyplaceny akcionářům jako dividenda. ve formě hotovosti pro držitele akcií.

Vážený průměr nákladů na kapitál je nedílnou součástí oceňovacího modelu DCF Bezplatný průvodce tréninkem modelu DCF Model DCF je specifický typ finančního modelu používaného k oceňování podniku. Tento model je jednoduše předpovědí uvolněného volného peněžního toku společnosti, a proto je důležitým konceptem pro finanční profesionály, zejména pro investiční bankovnictví. Investiční bankovnictví Investiční bankovnictví je rozdělení banky nebo finanční instituce, která slouží vládám, korporacím a instituce poskytováním poradenských služeb v oblasti upisování (získávání kapitálu) a fúzí a akvizic (M&A). Investiční banky fungují jako zprostředkovatelé a rozvoj společnosti Korporátní rozvoj Korporátní rozvoj je skupina ve společnosti odpovědné za strategická rozhodnutí o růstu a restrukturalizaci jejího podnikání, navazování strategických partnerství, zapojení do fúzí a akvizic (M&A) nebo dosažení organizační excelence. Corp Dev také sleduje příležitosti, které využívají hodnotu obchodní platformy společnosti. role. Tento článek projde každou komponentou výpočtu WACC.

WACC Část 1 - Náklady na vlastní kapitál

Náklady na kapitál se počítají pomocí modelu oceňování kapitálových aktiv (CAPM) Model oceňování kapitálových aktiv (CAPM) Model oceňování kapitálových aktiv (CAPM) je model, který popisuje vztah mezi očekávaným výnosem a rizikem cenného papíru. Vzorec CAPM ukazuje, že návratnost cenného papíru se rovná bezrizikovému výnosu plus riziková prémie, založená na beta verzi tohoto cenného papíru, která se rovná míře návratnosti k volatilitě (riziko vs. odměna). Níže je uveden vzorec pro cenu vlastního kapitálu:

Re = Rf + β × (Rm - Rf)

Kde:

Rf = bezriziková sazba (obvykle 10letý výnos státních dluhopisů USA)

β = akciové beta (pákové)

Rm = roční návratnost trhu

Náklady na kapitál Náklady na kapitál Náklady na kapitál jsou míra návratnosti, kterou akcionář vyžaduje pro investování do podnikání. Míra požadované návratnosti je založena na úrovni rizika spojeného s investicí, což je implicitní cena nebo příležitostná cena kapitálu. Je to míra návratnosti, kterou akcionáři teoreticky vyžadují, aby jim kompenzovali riziko investování do akcií. Beta je měřítkem volatility výnosů akcií ve vztahu k celkovému trhu (například S&P 500). Lze jej vypočítat stažením historických dat o návratnosti z Bloomberg nebo pomocí funkcí WACC a BETA Seznam funkcí Bloomberg Seznam nejběžnějších funkcí a zkratek Bloomberg pro kapitál, stálý příjem, zprávy, finance, informace o společnosti. V investičním bankovnictví, kapitálovém výzkumu, kapitálových trzích se musíte naučit používat terminál Bloomberg k získání finančních informací, cen akcií, transakcí atd. Seznam funkcí Bloomberg.

Bezriziková sazba

Bezriziková sazba Bezriziková sazba Bezriziková míra návratnosti je úroková sazba, kterou může investor očekávat, že vydělá na investici, která s sebou nese nulové riziko. V praxi se bezriziková sazba běžně považuje za úrok zaplacený za tříměsíční vládní pokladniční poukázku, což je obecně nejbezpečnější investice, jakou může investor provést. je výnos, kterého lze dosáhnout investováním do bezrizikového cenného papíru, např. dluhopisů americké státní pokladny. Výnos 10leté americké pokladnice 10letá US Treasury Note 10letá US Treasury Note je dluhový závazek, který vydává ministerstvo financí vlády Spojených států a jeho splatnost je 10 let. Majiteli vyplácí úrok každých šest měsíců s pevnou úrokovou sazbou, která je stanovena při počátečním vydání. se používá pro bezrizikovou sazbu.

Akciové riziko Premium (ERP)

Akciová riziková prémie Akciová riziková prémie Akciová riziková prémie je rozdíl mezi výnosy z vlastního kapitálu / jednotlivých akcií a bezrizikovou mírou výnosu. Jde o náhradu investorovi za to, že podstoupil vyšší míru rizika a investoval do vlastního kapitálu než do bezrizikových cenných papírů. (ERP) je definován jako mimořádný výnos, který lze získat nad bezrizikovou sazbou investováním na akciovém trhu. Jedním z jednoduchých způsobů, jak odhadnout ERP, je odečíst bezrizikový výnos od tržního. Tyto informace obvykle postačují pro většinu základních finančních analýz. Ve skutečnosti však může být odhad ERP mnohem podrobnějším úkolem. Banky obecně berou ERP z publikace s názvem Ibbotson’s.

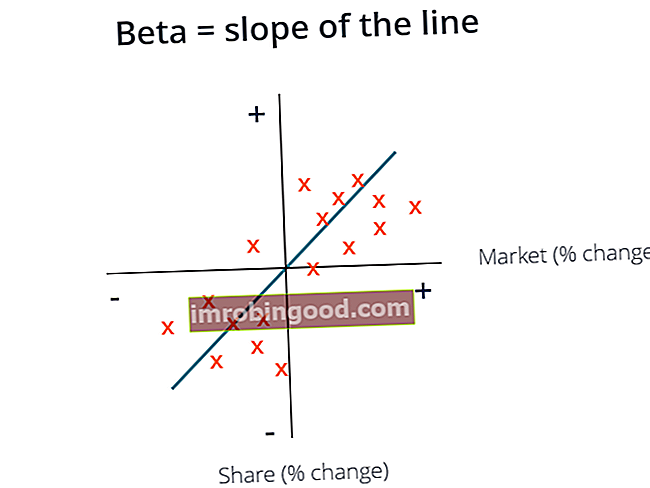

Páka Beta

Beta Beta Beta (β) investičního cenného papíru (tj. Akcie) je měřítkem jeho volatility výnosů ve vztahu k celému trhu. Používá se jako měřítko rizika a je nedílnou součástí modelu oceňování kapitálových aktiv (CAPM). Společnost s vyšší beta má větší riziko a také vyšší očekávané výnosy. označuje volatilitu nebo rizikovost akcie ve srovnání se všemi ostatními akciemi na trhu. Existuje několik způsobů, jak odhadnout beta akcie. Prvním a nejjednodušším způsobem je výpočet historické beta verze společnosti (pomocí regresní analýzy Regresní analýza Regresní analýza je sada statistických metod používaných k odhadu vztahů mezi závislou proměnnou a jednou nebo více nezávislými proměnnými. Lze ji použít k posouzení pevnost vztahu mezi proměnnými a pro modelování budoucího vztahu mezi nimi.) nebo stačí vybrat regresní beta verzi společnosti z Bloomberg. Druhým a důkladnějším přístupem je vytvoření nového odhadu pro beta verzi pomocí srovnatelné veřejné společnosti Srovnatelná analýza společnosti Jak provést srovnatelnou analýzu společnosti. Tato příručka vám krok za krokem ukáže, jak vytvořit srovnatelnou analýzu společnosti („Comps“), obsahuje bezplatnou šablonu a mnoho příkladů. Comps je relativní metodika oceňování, která zkoumá poměry podobných veřejných společností a používá je k odvození hodnoty jiného podniku. Chcete-li použít tento přístup, beta verze srovnatelných společností je převzata z agentury Bloomberg a pro každou společnost je vypočítána beta verze.

Unlevered Beta = Levered Beta / ((1 + (1 - daňová sazba) * (dluh / vlastní kapitál))

Páková beta zahrnuje jak obchodní riziko, tak riziko plynoucí z převzetí dluhu. Vzhledem k tomu, že různé firmy mají různé kapitálové struktury, je Unlevered beta Unlevered Beta / Asset Beta Unlevered Beta (Asset Beta) volatilita výnosů pro podnik, bez ohledu na jeho finanční páku. Zohledňuje pouze svá aktiva. Porovnává riziko nespolehlivé společnosti s rizikem trhu. Vypočítává se tak, že se vezme akciová beta a vydělí se 1 plus daň upravená o dluh k vlastnímu kapitálu (beta aktiva), aby se odstranilo další riziko z dluhu, aby se zobrazilo čisté obchodní riziko. Na základě kapitálové struktury oceňované společnosti se poté vypočítá průměr nevyužitých betas a znovu se zvýší.

Levered Beta = Unlevered Beta * ((1 + (1 - daňová sazba) * (dluh / vlastní kapitál))

Ve většině případů se současná kapitálová struktura firmy používá, když je beta přepracována. Pokud však existují informace o tom, že by se kapitálová struktura firmy mohla v budoucnu změnit, pak by byla beta přepracována pomocí cílové kapitálové struktury firmy.

Po výpočtu bezrizikové sazby, prémie za akciové riziko a pákového efektu beta, náklady na kapitál = bezriziková sazba + prémie za akciové riziko * pákový efekt beta.

Obrázek: Kurz modelování financí v podnikání.

WACC Část 2 - Náklady na dluh a preferované zásoby

Stanovení nákladů na dluh Náklady na dluh Náklady na dluh jsou návratnost, kterou společnost poskytuje svým dlužníkům a věřitelům. Náklady na dluh se používají při výpočtech WACC pro analýzu ocenění. a preferované zásoby jsou pravděpodobně nejjednodušší částí výpočtu WACC. Cena dluhu je výnos do splatnosti dluhu firmy a obdobně náklady preferované akcie je výnos preferované akcie společnosti. Jednoduše vynásobte náklady na dluh a výnos z preferovaných akcií podílem dluhu a preferovaných akcií v kapitálové struktuře společnosti.

Vzhledem k tomu, že úrokové platby jsou daňově odečitatelné, náklady na dluh je třeba vynásobit (1 - daňová sazba), která se označuje jako hodnota daňového štítu Daňový štít Daňový štít je přípustný odpočet od zdanitelného příjmu, jehož výsledkem je snížení dlužných daní. Hodnota těchto štítů závisí na efektivní daňové sazbě pro společnost nebo jednotlivce. Mezi běžné odpočitatelné náklady patří odpisy, amortizace, splátky hypotéky a úrokové náklady. U upřednostňovaných akcií se to nedělá, protože upřednostňované dividendy jsou vypláceny se zisky po zdanění. Čistý zisk Čistý příjem je klíčovou řádkovou položkou nejen ve výkazu zisku a ztráty, ale ve všech třech hlavních finančních výkazech. Čistý zisk je sice dosažen prostřednictvím výkazu zisku a ztráty, ale také v rozvaze a výkazu peněžních toků. .

Vezměte vážený průměr aktuálního výnosu do splatnosti všech nesplacených dluhů, poté jej vynásobte jednou minus daňovou sazbou a máte náklady na dluh po zdanění, které se mají použít ve vzorci WACC.

Další informace najdete v kurzu Finance's Math for Corporate Finance Course.

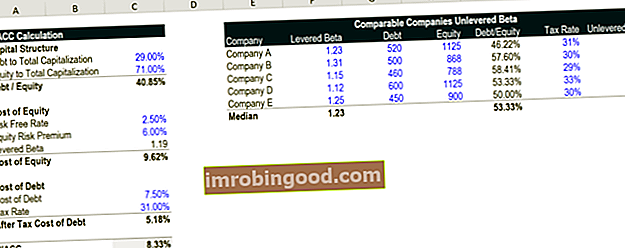

WACC kalkulačka

Níže je snímek obrazovky finanční kalkulačky WACC v aplikaci Excel WACC Calculator Tato kalkulačka WACC vám pomůže vypočítat WACC na základě kapitálové struktury, nákladů na kapitál, nákladů na dluh a daňové sazby. Vážený průměr nákladů na kapitál (WACC) představuje smíšené náklady na kapitál společnosti napříč všemi zdroji, včetně běžných akcií, preferovaných akcií a dluhu. Cena každého typu kapitálu je váha, kterou si můžete zdarma stáhnout ve formuláři níže.

Stáhněte si šablonu zdarma

Zadejte své jméno a e-mail do níže uvedeného formuláře a stáhněte si bezplatnou šablonu hned teď!

Na co se používá WACC?

Vážený průměr nákladů na kapitál slouží jako diskontní sazba pro výpočet čisté současné hodnoty (NPV) podniku. Používá se také k vyhodnocení investičních příležitostí, protože se považuje za náklady příležitosti firmy. Společnosti jej tedy používají jako překážkovou sazbu.

Společnost bude běžně používat své WACC jako překážkovou sazbu. Překážková sazba Definice Překážková sazba, známá také jako minimální přijatelná míra návratnosti (MARR), je minimální požadovaná míra návratnosti nebo cílová sazba, kterou investoři očekávají od investice. Míra je určena na základě posouzení nákladů na kapitál, souvisejících rizik, současných příležitostí v expanzi podnikání, míry návratnosti podobných investic a dalších faktorů pro hodnocení fúzí a akvizic (M&A Mergers Acquisitions M&A Process Tato příručka vás provede všemi kroky v proces fúzí a akvizic. Zjistěte, jak se dokončují fúze a akvizice a obchody. V této příručce načrtneme proces akvizice od začátku do konce, různé typy nabyvatelů (strategické vs. finanční nákupy), význam synergií a transakce náklady), jakož i pro finanční modelování interních investic. Pokud má investiční příležitost nižší vnitřní míru návratnosti (IRR vnitřní míru návratnosti (IRR)), vnitřní míra návratnosti (IRR) je diskontní sazba, díky níž je čistá současná hodnota (NPV) projektu nulová. Jinými slovy, je to očekávaná složená roční míra návratnosti, která se získá na projektu nebo investici.) než jeho WACC, měla by místo investic do projektu koupit zpět své vlastní akcie nebo vyplatit dividendu.

Nominální vs skutečné vážené průměrné kapitálové náklady

Nominální nominální data Ve statistikách jsou nominální data (také známá jako nominální stupnice) typ dat, který se používá k označení proměnných, aniž by poskytoval jakoukoli kvantitativní hodnotu, volné peněžní toky (včetně inflace Inflace Inflace je ekonomický koncept, který odkazuje na zvýšení cenová hladina zboží za stanovené časové období. Nárůst cenové hladiny znamená, že měna v dané ekonomice ztrácí kupní sílu (tj. za stejnou částku peněz lze nakoupit méně).) by měla být diskontována nominálem WACC a skutečné volné peněžní toky (kromě inflace) by měly být diskontovány skutečnými váženými průměrnými náklady na kapitál. Nominální je v praxi nejběžnější, ale je důležité si tento rozdíl uvědomit.

Kurz modelování oceňování podniků v oblasti financí.

Vysvětlení videa WACC

Níže je video vysvětlení vážených průměrných nákladů na kapitál a příklad, jak je vypočítat. Podívejte se na video a rychle důkladně pochopte, jak to funguje!

Kariérní cesty

Mnoho profesionálů a analytiků v oblasti podnikových financí používá vážené průměrné náklady na kapitál při svých každodenních pracovních příležitostech. Mezi hlavní kariéry, které WACC používají při své pravidelné finanční analýze, patří:

- Cesta k investování v oblasti investičního bankovnictví Kariéra v investičním bankovnictví - naplánujte si svoji kariérní cestu IB. Dozvíte se o platech investičního bankovnictví, o tom, jak se najímat a co dělat po kariéře v IB. Divize investičního bankovnictví (IBD) pomáhá vládám, korporacím a institucím získávat kapitál a provádět fúze a akvizice (M&A).

- Akciový výzkum Analytik akciového výzkumu Analytik akciového výzkumu poskytuje výzkumné pokrytí veřejných společností a distribuuje tento výzkum klientům. Pokrýváme plat analytika, popis práce, vstupní body odvětví a možné kariérní cesty.

- Korporátní rozvoj Korporátní rozvoj Kariéra Cesta k korporátnímu rozvoji zahrnuje provádění fúzí, akvizic, odprodejů a získávání kapitálu interně pro společnost. Korporátní rozvoj („corp dev“) je odpovědný za interní provádění fúzí, akvizic, odprodejů a získávání kapitálu pro společnost. Prozkoumejte kariérní cestu.

- Soukromý kapitál Profil kariéry v soukromém kapitálu Analytici a spolupracovníci v oblasti soukromého kapitálu vykonávají podobnou práci jako v investičním bankovnictví. Práce zahrnuje finanční modelování, oceňování, dlouhé hodiny a vysoké platy. Private equity (PE) je běžný kariérní postup pro investiční bankéře (IB). Analytici v IB často sní o „promoci“ na stranu nákupu,

Další informace o nákladech na kapitál od společností Duff a Phelps.

O financích

Děkujeme, že jste si přečetli finančního průvodce WACC. Finance je oficiálním poskytovatelem globálního certifikátu Financial Modeling & Valuation Analyst (FMVA) ™ Certifikace FMVA® Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, JP Morgan a Ferrari certifikační program, jehož cílem je pomoci komukoli stát se finančním analytikem světové úrovně . K dalšímu rozvoji vaší kariéry budou užitečné další finanční zdroje uvedené níže:

- Co je finanční modelování? Co je finanční modelování Finanční modelování se provádí v aplikaci Excel za účelem prognózy finanční výkonnosti společnosti. Přehled toho, co je finanční modelování, jak a proč stavět model.

- Projděte mě modelem DCF Projděte mě DCF Otázka, projděte mě DCF analýza je v rozhovorech s investičním bankovnictvím běžná. Naučte se, jak vyřešit otázku pomocí podrobného průvodce odpověďmi Finance. Sestavte si pětiletou předpověď nezajištěných volných peněžních toků, vypočítejte koncovou hodnotu a pomocí WACC diskontujte všechny tyto peněžní toky na současnou hodnotu.

- Metody oceňování Metody oceňování Při oceňování společnosti jako podniku se používají tři hlavní metody oceňování: DCF analýza, srovnatelné společnosti a předchozí transakce. Tyto metody oceňování se používají v investičním bankovnictví, kapitálovém výzkumu, soukromém kapitálu, rozvoji společností, fúzích a akvizicích, pákových odkupech a financích

- Průvodci pohovorem Rozhovory Eso na váš další pohovor! Podívejte se na průvodce pohovorem Finance s nejčastějšími dotazy a nejlepšími odpověďmi na jakoukoli pracovní pozici v oblasti podnikových financí. Otázky a odpovědi k rozhovorům pro finance, účetnictví, investiční bankovnictví, kapitálový výzkum, komerční bankovnictví, FP&A a další! Bezplatní průvodci a procvičte si eso na pohovoru