Klasifikace leasingu zahrnuje operativní a kapitálový leasing. Leasing je druh transakce prováděné společností, která má právo používat aktivum. Při přímém nákupu společnost jednoduše zakoupí aktivum od jiné strany. V leasingu však společnost zaplatí druhé straně dohodnutou částku za užívání aktiva - podobně jako platby za nájem.

Společnost kupující právo k užívání aktiva je známá jako nájemce. Strana nabízející aktivum k pronájmu a přijímající splátky leasingu je známá jako pronajímatel. Leasingy generují úrokový náklad Úrokový náklad Úrokový náklad vzniká ze společnosti, která financuje prostřednictvím dluhu nebo kapitálového leasingu. Úroky se nacházejí ve výkazu zisku a ztráty, ale lze je vypočítat také pomocí dluhového plánu. Tento plán by měl nastínit všechny hlavní dluhy, které má společnost v rozvaze, a vypočítat úrok vynásobením v určitých situacích.

Existují dvě základní kategorie klasifikace leasingu: operativní leasing a kapitálový nebo finanční leasing.

Co je operativní leasing?

V případě operativního leasingu nájemce získává právo používat aktivum, ale nezaznamenává aktivum ani závazek z leasingové platby ve své rozvaze. Operativní leasing je tedy považován za „podrozvahové financování“. Namísto toho nájemce zaznamená leasingové platby jako náklady na pronájem ve svém výkazu zisku a ztráty Výkaz zisku a ztráty Výkaz zisku a ztráty je jednou ze základních finančních výkazů společnosti, která zobrazuje jejich zisk a ztrátu za určité období. Zisk nebo ztráta se určuje odečtením všech výnosů a odečtením všech nákladů z provozních i neprovozních činností. Toto prohlášení je jedním ze tří výkazů používaných jak v podnikových financích (včetně finančního modelování), tak v účetnictví. , buď za cenu prodaného zboží nebo za prodejní, správní a režijní náklady. SG&A SG&A zahrnuje veškeré nevýrobní náklady vzniklé společnosti v daném období. To zahrnuje výdaje, jako je nájemné, reklama, marketing, účetnictví, soudní spory, cestování, stravování, platy managementu, bonusy a další. V některých případech může zahrnovat i náklady na odpisy

Co je to kapitálový nebo finanční leasing?

V rámci kapitálového leasingu nájemce získává právo užívat aktivum a v zásadě získává všechny výhody a rizika spojené s vlastnictvím tohoto aktiva. K tomuto přenosu rizik a výhod dochází, když jsou splněna určitá kritéria. Leasing je považován za kapitálový leasing, pokud jsou splněna následující kritéria:

- Doba pronájmu je 75% nebo více z doby použitelnosti aktiva

- Čistá současná hodnota (NPV) Čistá současná hodnota (NPV) Čistá současná hodnota (NPV) je hodnota všech budoucích peněžních toků (kladných i záporných) po celou dobu životnosti diskontované do současnosti. Analýza NPV je formou vlastního ocenění a používá se značně napříč financemi a účetnictvím pro stanovení hodnoty podniku, investiční bezpečnost, leasingové splátky jsou 90% nebo více reálné hodnoty aktiva

- V leasingu je přímá podmínka nebo klauzule, která uvádí převod vlastnického práva - nebo -

- V leasingu existuje termín, který nájemci umožňuje na konci leasingu koupit aktivum za sníženou cenu (také známou jako výhodná opce na nákup nebo BPO).

Na rozdíl od operativního leasingu nájemce s kapitálovým leasingem zaznamenává aktivum a odpovídající leasingový závazek do své rozvahy. Rozvaha Rozvaha je jednou ze tří základních finančních výkazů. Tato prohlášení jsou klíčová jak pro finanční modelování, tak pro účetnictví. Rozvaha zobrazuje celková aktiva společnosti a způsob, jakým jsou tato aktiva financována prostřednictvím dluhu nebo vlastního kapitálu. Aktiva = pasiva + vlastní kapitál. Aktivum bude klasifikováno jako rostlina, majetek a zařízení. Závazek z leasingu je klasifikován jako forma dluhu.

Nájemce kapitálu také v průběhu času odpisuje aktivum. Pokud se nájemce a pronajímatel dohodli na zaručené zbytkové hodnotě, pak nájemce odpisuje v průběhu času aktivum na tuto zbytkovou hodnotu.

Jakékoli nepeněžní financování tohoto leasingu je uvedeno v poznámkách k finančním výkazům společnosti Tři finanční výkazy Tři finanční výkazy jsou výkaz zisku a ztráty, rozvaha a výkaz peněžních toků. Tyto tři základní výroky jsou složitě.

Význam klasifikací pronájmu

Vzhledem k povaze každé klasifikace leasingu může být ovlivněn zisk a kapacita dluhu. Jelikož operativní leasing je „podrozvahový“, kapitálová struktura společnosti se díky operativnímu leasingu nemění. Naproti tomu kapitálový leasing může společnost více zatěžovat dluhem, což ovlivní její dluhovou kapacitu. Časový plán dluhu Časový plán dluhu stanoví na základě jeho splatnosti a úrokové míry veškerý dluh, který má podnik v plánu. Ve finančním modelování toky úrokových nákladů

Chcete-li se dozvědět více, spusťte naše bezplatné účetní kurzy!

Další zdroje

Děkujeme, že jste si přečetli finančního průvodce klasifikacemi pronájmu. Chcete-li dále zdokonalovat své finanční vzdělávání, podívejte se na následující finanční zdroje:

- Poměr dluhu k vlastnímu kapitálu Poměr dluhu k vlastnímu kapitálu Poměr dluhu k vlastnímu kapitálu je poměr pákového efektu, který vypočítává hodnotu celkového dluhu a finančních závazků vůči celkovému kapitálu akcionářů.

- Investiční metody Investiční metody Tato příručka a přehled investičních metod nastiňují jejich hlavní způsoby, jak se investoři snaží vydělat peníze a řídit riziko na kapitálových trzích. Investicí je jakékoli aktivum nebo nástroj zakoupený s úmyslem prodat je za cenu vyšší, než je kupní cena v určitém budoucím časovém okamžiku (kapitálové zisky), nebo s nadějí, že aktivum přinese přímo příjem (například příjem z pronájmu) nebo dividendy).

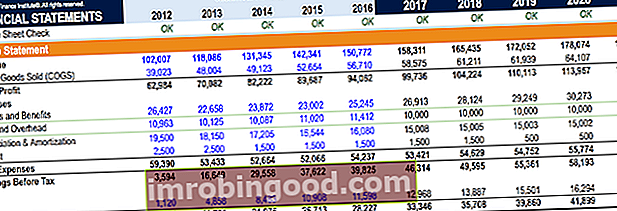

- Model výkazu 3 Model výkazu 3 Model výkazu 3 spojuje výkaz zisku a ztráty, rozvahu a výkaz peněžních toků do jednoho dynamicky propojeného finančního modelu. Příklady, průvodce

- Rentabilita vlastního kapitálu Rentabilita vlastního kapitálu (ROE) Rentabilita vlastního kapitálu (ROE) je měřítkem ziskovosti společnosti, která bere roční výnos společnosti (čistý příjem) dělený hodnotou jejího celkového vlastního kapitálu (tj. 12%). ROE kombinuje výkaz zisku a ztráty a rozvahu, protože čistý zisk nebo zisk se porovnává s vlastním kapitálem akcionářů.