Zametání hotovosti se týká použití přebytečné hotovosti k splacení dluhu. Koncept zametání hotovosti je poměrně jednoduchý - přebytečná hotovost na účtu dlužníka se na konci každého pracovního dne převede na splátku dluhu. Provedením hotovostního vyrovnání mohou společnosti snížit svůj nesplacený dluh pomocí hotovosti, která by jinak nečinně zůstávala na jejich účtu.

Jednotlivci mohou také využít hotovostních účtů, které maximalizují výnosy z investic převodem přebytečné hotovosti na účty s úroky nebo do investičních fondů. V obou případech poskytují výplaty hotovosti způsob, jak dlužníkům efektivněji využít jejich přebytečné hotovosti.

souhrn

- Zametání hotovosti se týká použití přebytečné hotovosti k splacení dluhu.

- Za účelem provedení hotovostního převodu se přebytečná hotovost přesune z účtu dlužníka a použije se na stávající dluh.

- Pro jednotlivce účty zametání peněz maximalizují výnosy z investic převodem přebytečné hotovosti na účty s úroky.

Jak to funguje

Zametání peněz funguje s využitím přebytečné hotovosti dlužníka ke splacení stávajícího dluhu. K provedení zametání hotovosti je přebytečná hotovost smetena z účtu dlužníka a použita na jakýkoli existující dluh, který dlužník může mít. Hotovostní účty používají společnosti jako součást svých procesů správy hotovosti a jednotlivci k maximalizaci svých výnosů z investic. V obou případech zahrnuje zametání peněz přebytečnou hotovost, která se hromadí po zaúčtování nezbytných výdajů.

V případě korporace se nadbytečná hotovost vztahuje na veškerou zbývající hotovost po provozních výdajích a byl zaplacen běžný dluh. Zametání hotovosti zahrnuje dohody mezi dlužníkem a jeho bankou o pravidelném zametání přebytečné hotovosti z jeho účtů. K zametání hotovosti obvykle dochází na konci každého pracovního dne a přebytečná hotovost se přesune na samostatný účet a použije se na splacení stávajícího dluhu.

Například pokud společnosti zbývá dluh z úvěrové linky, denní převádění hotovosti by se automaticky převedlo na splátku dluhu. Pro jednotlivce mohou účty zametání hotovosti také pomoci maximalizovat výnosy z investic převodem přebytečné hotovosti na účty produkující úroky nebo investiční fondy.

Výhody zametání hotovosti

Existuje několik důvodů, proč se společnosti mohou rozhodnout provést hotovostní výplatu. Zaprvé, hotovostní zametání používá přebytečnou hotovost, která by jinak nečinně seděla na účtu korporace. Prováděním každodenního vyplacení hotovosti může společnost efektivně použít svou přebytečnou hotovost a snížit úrok vyplývající z jejího dluhu. Snížením nesplaceného dluhu jsou podniky také v příznivější pozici k refinancování svého dluhu kvůli snížení jejich nesplaceného zůstatku.

Navíc splácení dluhu může snížit poměr dluhu k vlastnímu kapitálu společnosti. Když společnost sníží svůj poměr dluhu k vlastnímu kapitálu, může projektovat finanční stabilitu a zlepšit svou schopnost získávat budoucí kapitál, což jsou důležité faktory pro investory a další zúčastněné strany.

Ustanovení o zametání hotovosti

V některých případech může být jako součást smlouvy o půjčce dlužníka s věřitelem vyžadováno vyplacení peněz. Aby bylo zajištěno splacení půjčky, může věřitel do smlouvy o půjčce vložit ustanovení o zametání hotovosti, aby zajistil, že na splacení půjčky bude použito procento nadbytečné hotovosti dlužníka. Rezervy na zametání hotovosti se pravděpodobně vyskytnou u dlužníků, kteří působí v těkavých odvětvích, jako je energetika nebo komodity. V takovém případě by věřitel požadoval, aby dlužník použil procento své nadbytečné hotovosti na splacení stávající půjčky.

Snížením zůstatku nesplaceného úvěru fungují platby v hotovosti jako nárazník proti jiným letům, kdy dlužníkovi mohou v důsledku volatility odvětví vzniknout nižší výnosy. Ustanovení o zametání hotovosti lze nalézt také v případech, kdy dlužník chce prodloužit délku půjčky.

Vložením rezervy na zametání hotovosti může věřitel souhlasit s prodloužením doby trvání půjčky, protože rezervy na zametání hotovosti snižují zbývající zůstatek prostřednictvím splátek, což přirozeně zkracuje délku půjčky.

Hotovostní zametací účty

Hotovostní účty poskytují jednotlivcům způsob, jak maximalizovat své výdělky z investic převodem přebytečné hotovosti na úrokový účet nebo do investičního fondu. Na účtu zametání peněz je přebytečná hotovost zametena, přesunuta na samostatný investiční účet nebo investována do různých investičních fondů. Účet zametání peněz však investuje peníze pouze na krátkou dobu, aby zajistil, že přebytečná hotovost nebude na účtu dlužníka nečinná.

Zametání peněz se obvykle provádí denně a na konci měsíce obdrží jednotlivec výplatu úroků nebo dividend. Ačkoli je přebytečná hotovost přesunuta z účtu dlužníka do jiné investice, je pro dlužníka stále snadno dostupná, pokud se rozhodne přejít do dlouhodobějších investic.

Na účty zametání hotovosti by proto nemělo být pohlíženo jako na dlouhodobé investiční řešení, ale spíše na způsob, jak vydělat krátkodobý úrok investováním přebytečné hotovosti, která by jinak nečinně seděla na účtu dlužníka.

Hotovost ve finančním modelování

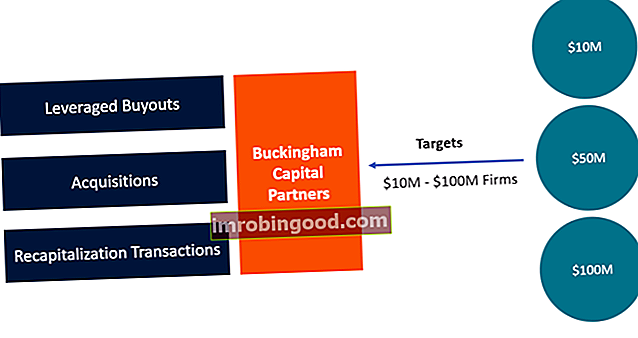

Finanční analytik často vytvoří finanční ohodnocení ve finančním modelování Co je to finanční modelování Finanční modelování se provádí v aplikaci Excel za účelem předpovědi finanční výkonnosti společnosti. Přehled toho, co je finanční modelování, jak a proč stavět model. . Například při budování modelu LBO, model LBO Model LBO je postaven v aplikaci Excel k vyhodnocení transakce s využitím pákového výkupu (LBO), akvizice společnosti financované z významného množství dluhu. může být nutné, aby analytik použil funkce aplikace Excel Funkce Seznam nejdůležitějších funkcí aplikace Excel pro finanční analytiky. Tento podváděcí list pokrývá stovky funkcí, které je důležité znát jako analytik aplikace Excel, a vzorce, které automaticky berou veškerou dostupnou hotovost a používají ji k splácení dluhu.

Níže je uveden příklad finančního modelu z kurzů finančního online oceňování.

Další zdroje

Svou odbornost v oblasti analýzy peněžních toků a správy peněz můžete zvýšit pomocí následujících finančních zdrojů, kde získáte další informace:

- Free Cash Flow Free Cash Flow (FCF) Free Cash Flow (FCF) měří schopnost společnosti produkovat to, na čem se investoři nejvíce zajímají: hotovost, která je k dispozici, je rozdělena dle uvážení

- Tři finanční výkazy Tři finanční výkazy Tři finanční výkazy jsou výkaz zisku a ztráty, rozvaha a výkaz peněžních toků. Tyto tři základní výroky jsou složitě

- Náklady na dluh Náklady na dluh Náklady na dluh jsou návratnost, kterou společnost poskytuje svým dlužníkům a věřitelům. Náklady na dluh se používají při výpočtech WACC pro analýzu ocenění.

- Průvodce finančním modelováním Průvodce finančním modelováním zdarma Tato příručka pro finanční modelování zahrnuje tipy a osvědčené postupy aplikace Excel týkající se předpokladů, ovladačů, prognóz, propojení těchto tří výroků, analýzy DCF a dalších