Fama-francouzský třífaktorový model je rozšířením modelu oceňování kapitálových aktiv (CAPM) Model oceňování kapitálových aktiv (CAPM) Model oceňování kapitálových aktiv (CAPM) je model, který popisuje vztah mezi očekávaným výnosem a rizikem cenného papíru . Vzorec CAPM ukazuje, že návratnost cenného papíru se rovná bezrizikovému výnosu plus riziková prémie, založená na beta verzi tohoto cenného papíru. Fama-francouzský model si klade za cíl popsat výnosy akcií prostřednictvím tří faktorů: (1) tržní riziko, (2) nadprůměrný výkon společností s malou kapitalizací Akcie s malou kapitalizací Akcie s malou kapitalizací jsou akcie veřejně obchodovatelné společnosti, jejíž tržní kapitalizace se pohybuje od 300 do přibližně 2 miliard dolarů. Klasifikace mezi malými, středními a velkými společnostmi je subjektivní a může se lišit mezi makléřskými společnostmi a analytiky trhu. ve vztahu k velkým společnostem a (3) nadprůměrný výkon společností s vysokou účetní hodnotou ve srovnání se společnostmi s nízkou účetní hodnotou. Důvodem tohoto modelu je, že společnosti s vysokou hodnotou a společnostmi s malou kapitalizací mají tendenci pravidelně překonávat celkový trh.

Fama-francouzský třífaktorový model vyvinuli profesoři z University of Chicago Eugene Fama a Kenneth French.

V původním modelu byly faktory specifické pro čtyři země: USA, Kanadu, Japonsko a Spojené království. Následně Fama a francouzština faktory upravily tak, aby byly použitelné pro další regiony, včetně Evropy a asijsko-pacifického regionu.

Fama-francouzský třífaktorový modelový vzorec

Matematické znázornění Fama-francouzského třífaktorového modelu je:

Kde:

- r= Očekávaná míra návratnosti

- rF = Bezriziková sazba

- ß = Faktorový koeficient (citlivost)

- (rm - rF)= Tržní riziková prémie

- SMB(Malé Mínus Velké) = Historické nadměrné výnosy společností s malou kapitalizací oproti společnostem s velkou kapitalizací

- HML(Vysoká Mínus Nízká) = Historické nadměrné výnosy hodnotových akcií (vysoký poměr knihy k ceně) nad růstovými akciemi (nízký poměr knihy k ceně)

- ↋= Riziko

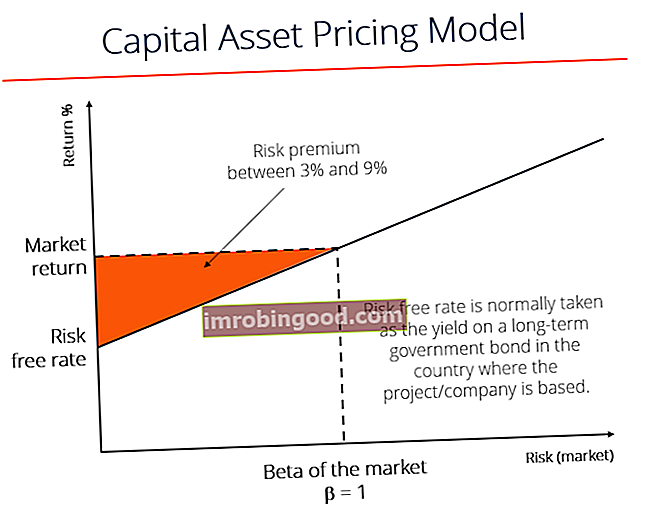

# 1 Tržní riziková prémie

Tržní riziková prémie je rozdíl mezi očekávaným výnosem trhu a bezrizikovou sazbou. Poskytuje investorovi nadměrný výnos jako kompenzaci za další volatilitu výnosů nad rámec bezrizikové sazby.

# 2 SMB (malé mínus velké)

Small Minus Big (SMB) je efekt velikosti založený na tržní kapitalizaci společnosti. SMB měří historický přebytek společností s malou kapitalizací oproti společnostem s velkou kapitalizací. Jakmile je SMB identifikován, jeho beta koeficient (β) lze určit pomocí lineární regrese. Beta koeficient Beta koeficient Beta koeficient je měřítkem citlivosti nebo korelace cenného papíru nebo investičního portfolia s pohyby na celkovém trhu. Můžeme odvodit statistické měřítko rizika porovnáním výnosů jednotlivého cenného papíru / portfolia s výnosy celkového trhu mohou mít kladné i záporné hodnoty.

Hlavním důvodem tohoto faktoru je to, že z dlouhodobého hlediska mají společnosti s malou kapitalizací tendenci vidět vyšší výnosy než společnosti s velkou kapitalizací.

# 3 HML (vysoká minus nízká)

High Minus Low (HML) je hodnotová prémie. Představuje rozpětí výnosů mezi společnostmi s vysokým poměrem účetní hodnoty k tržní hodnotě (hodnotové společnosti) a společnostmi s nízkým poměrem účetní hodnoty k tržní hodnotě. Stejně jako faktor SMB, jakmile je určen faktor HML, lze jeho koeficient beta zjistit lineární regresí. Koeficient beta HML může mít také kladné nebo záporné hodnoty.

Faktor HML ukazuje, že z dlouhodobého hlediska mají hodnotové akcie (vysoký poměr knihy k trhu) vyšší výnosy než růstové akcie (nízký poměr knihy k trhu).

Důležitost Fama-francouzského třífaktorového modelu

Fama-francouzský třífaktorový model je rozšířením modelu oceňování kapitálových aktiv (CAPM) Model oceňování kapitálových aktiv (CAPM) Model oceňování kapitálových aktiv (CAPM) je model, který popisuje vztah mezi očekávaným výnosem a rizikem zabezpečení . Vzorec CAPM ukazuje, že návratnost cenného papíru se rovná bezrizikovému výnosu plus riziková prémie, založená na beta verzi tohoto cenného papíru. Model je upraven na tendence k překonávání. Také dva další rizikové faktory činí model pružnějším ve srovnání s CAPM.

Podle Fama-francouzského třífaktorového modelu dlouhodobě malé společnosti překonávají výkonnost velkých společností a hodnotové společnosti překonávají růstové společnosti. Studie provedené společnostmi Fama a French ukázaly, že tento model by mohl vysvětlit více než 90% výnosů diverzifikovaných portfolií. Podobně jako CAPM je třífaktorový model navržen na základě předpokladu, že riskantnější investice vyžadují vyšší výnosy.

V současné době existují další rozšíření Fama-francouzského třífaktorového modelu, jako jsou čtyřfaktorové a pětifaktorové modely.

Související čtení

Finance nabízí analytika pro finanční modelování a oceňování (FMVA) ™ Certifikace FMVA®. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a certifikační program Ferrari pro ty, kteří chtějí posunout svou kariéru na další úroveň. Chcete-li se neustále učit a rozvíjet svou kariéru, budou užitečné následující finanční zdroje:

- Srovnatelná firemní analýza Srovnatelná firemní analýza Jak provést srovnatelnou firemní analýzu. Tato příručka vám krok za krokem ukáže, jak vytvořit srovnatelnou analýzu společnosti („Comps“), obsahuje bezplatnou šablonu a mnoho příkladů. Comps je relativní metodika oceňování, která zkoumá poměry podobných veřejných společností a používá je k odvození hodnoty jiného podniku

- Tržní kapitalizace Tržní kapitalizace Tržní kapitalizace (Market Cap) je nejnovější tržní hodnota vynikajících akcií společnosti. Market Cap se rovná aktuální ceně akcií vynásobené počtem akcií v oběhu. Investiční komunita často používá hodnotu tržní kapitalizace k hodnocení společností

- Poměr trhů a knih Poměr trhů a knih Poměr trhů k knihám nebo poměr cena / kniha se používá k porovnání aktuální tržní hodnoty nebo ceny podniku s jeho účetní hodnotou vlastního kapitálu v rozvaze. Tržní hodnota je aktuální cena akcií krát všechny nesplacené akcie, čistá účetní hodnota je všechna aktiva mínus všechny závazky. Poměr nám říká, kolik

- Metody oceňování Metody oceňování Při oceňování společnosti jako podniku se používají tři hlavní metody oceňování: DCF analýza, srovnatelné společnosti a precedenční transakce. Tyto metody oceňování se používají v investičním bankovnictví, kapitálovém výzkumu, soukromém kapitálu, rozvoji společností, fúzích a akvizicích, pákových odkupech a financích