Kontrolní prémie označuje částku, kterou je kupující ochoten zaplatit nad reálnou tržní hodnotu akcií za účelem získání kontrolního podílu ve veřejně obchodované společnosti Soukromá vs. veřejná společnost Hlavní rozdíl mezi soukromou a veřejnou společností spočívá v tom, že akcie veřejné společnosti jsou obchodovány na burze cenných papírů, zatímco akcie soukromé společnosti nejsou. . Kupující, který platí kontrolní prémii, získává přístup k peněžním tokům společnosti, každodenním operacím a kontrole strategie firmy. Corporate Strategy Corporate Strategy se zaměřuje na to, jak řídit zdroje, riskovat a vrátit se napříč firmou, na rozdíl od toho, že hledá na konkurenční výhody v obchodní strategii. Stanovení toho, kolik nabídnout jako kontrolní prémii - známou také jako prémie za převzetí - je hlavním faktorem při fúzích a akvizicích. Akvizice fúzí Proces fúzí a akvizic Tato příručka vás provede všemi kroky procesu fúzí a akvizic. Zjistěte, jak se dokončují fúze, akvizice a dohody. V této příručce načrtneme proces akvizice od začátku do konce, různé typy nabyvatelů (strategické vs. finanční nákupy), význam synergií a transakční náklady

Poplatky za kontrolu jsou populární při převzetí. Nepřátelské převzetí. Nepřátelským převzetím při fúzích a akvizicích (M&A) je akvizice cílové společnosti jinou společností (označovanou jako nabyvatel) přímým přístupem k akcionářům cílové společnosti, buď provedením nabídkovou řízení nebo hlasováním na základě plné moci. Rozdíl mezi nepřátelskými a přátelskými nabídkami, kdy velké společnosti získávají velké množství akcií, aby získaly kontrolu nad cílem. Kontrolní prémie se obvykle mohou pohybovat v rozmezí 20–30% aktuální ceny akcie cíle a někdy mohou dosáhnout až 70%.

Důvody pro Control Premium

Akcionáři, kteří vlastní velkou část akcií společnosti, mohou určit směr společnosti, přičemž menšinoví akcionáři mají minimální vliv na aktivity společnosti. Některá z rozhodnutí, která většina akcionářů činí, zahrnují:

- Vyberte správu a nastavte jejich kompenzaci

- Zaregistrujte akcie pro veřejnou nabídku

- Likvidaci, prodej nebo sloučení společnosti

- Nakupujte, prodávejte a zastavujte aktiva

- Deklarovat dividendy Dividenda Dividenda je podíl na zisku a nerozděleném zisku, který společnost vyplácí svým akcionářům. Když společnost vytvoří zisk a akumuluje nerozdělený zisk, mohou být tyto příjmy buď reinvestovány do podnikání, nebo vyplaceny akcionářům jako dividenda.

- Proveďte rozdělení kapitálu

- Uzavírejte a kontrolujte smlouvy

Když trh vnímá, že ziskovost veřejné společnosti není maximalizována, kapitálová struktura Kapitálová struktura Kapitálová struktura se vztahuje k množství dluhu a / nebo vlastního kapitálu zaměstnaného firmou k financování jejích operací a financování jejích aktiv. Kapitálová struktura firmy není optimální nebo může být hodnota cíle zvýšena, nabyvatel může být ochoten zaplatit prémii vyšší, než je cena aktuálně stanovená účastníky trhu. Poplatek zaplacený za získání účetní jednotky může být značný, pokud cíl vlastní aktiva, jako je duševní vlastnictví nebo nemovitosti, které chce nabyvatel.

Pokud však podnik má klesající tendenci a čelí riziku úpadku, bankrot Úpadek je právní status lidského nebo nelidského subjektu (firmy nebo vládní agentury), který není schopen splatit své nesplacené dluhy věřitelům. , platba kontrolního poplatku by byla nerozumná, protože nabyvatel by musel investovat spoustu finančních prostředků, aby obešel obchodní operace cíle.

Výše kontrolní prémie

Výše kontrolního pojistného, které musí nabyvatel zaplatit, aby získal kontrolu nad cílem, závisí na tom, zda je kupující schopen zvýšit hodnotu společnosti. Ve většině případů je kontrolní prémie nezbytná, pokud nejsou maximalizovány peněžní toky a zisky cíle. Například pokud je cílová společnost správně spuštěna a nové vlastnictví nevytvoří další hodnotu, kontrolní prémie by byla zbytečná.

Částka, kterou je potenciální nový vlastník ochoten zaplatit jako kontrolní prémie, závisí na přírůstkové hodnotě, kterou lze v cílové společnosti vygenerovat. Velikost pojistného je ovlivněna několika faktory, jako je potenciál pro zvýšení hodnoty cíle, konkurence ze strany ostatních kupujících, stejně jako názory a finanční potřeby současných akcionářů.

Pokud investor nakoupí alespoň 51% akcií cíle za kontrolní prémii, získá sílu nasměrovat obchod jakýmkoli způsobem, který uzná za vhodný. Na druhou stranu, pokud nabyvatel koupí 35% podniků s více akcionáři, nemusí získat úplnou kontrolu, ale má lepší příležitost získat kontrolu nad ostatními investory.

Příklad Control Premium

Předpokládejme, že společnost ABC vykázala EBITDA ve výši 1 000 000 USD a její akcie se obchodují s EV / EBITDA ve výši 5x. Toto umístí ocenění společnosti na 5 000 000 USD na hodnotu podniku Enterprise Value Enterprise Value neboli Firm Value je celková hodnota firmy rovná její hodnotě vlastního kapitálu plus čistý dluh plus jakýkoli menšinový podíl použitý při ocenění. Zaměřuje se spíše na celkovou tržní hodnotu než na hodnotu vlastního kapitálu, takže jsou zahrnuty všechny majetkové podíly a pohledávky z dluhu i vlastního kapitálu. základ. Potenciální kupující věří, že hodnotu EBITDA společnosti ABC lze zvýšit na 1 500 000 USD úpravou odměny výkonného ředitele nebo odstraněním generálního ředitele ze společnosti po dokončení akvizice.

Tato změna zvýší ocenění společnosti na 7 500 000 $ (1 500 000 x 5). 2 500 000 USD (7 500 000–5 000 000 USD) představuje hodnotu kontrolní prémie pro cílovou společnost.

Převzetí prémie ve finančním modelování

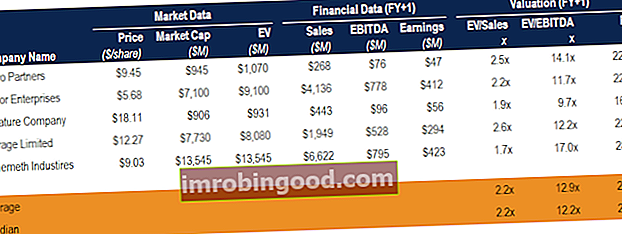

Níže je snímek obrazovky z finančního kurzu M&A Modeling Course, který podrobně popisuje, jak vypočítat a modelovat kontrolní prémii za akvizici.

Důvody pro Control Premium

Existuje několik důvodů pro zaplacení kontrolní prémie za cílovou společnost:

Vnímaná synergie od kombinované společnosti

Synergy odkazuje na výhody plynoucí ze spolupráce dvou nebo více společností pro větší efekt. Když se dvě společnosti spojí, aby pracovaly na stejném cíli, těží ze dvou forem synergie: provozní synergie a finanční synergie. Provozní synergie zahrnuje snížení nákladů v důsledku vyšších úspor z rozsahu, zatímco finanční synergie označuje schopnost generovat více výnosů a rozšiřovat tržní dosah prostřednictvím horizontální integrace.

Například společnost A je farmaceutická firma se silnými distribučními sítěmi v Severní Americe, Kanadě a Evropě. Společnost A je ochotna zaplatit kontrolní prémii za společnost B, farmaceutickou firmu se silnými distribučními sítěmi v Asii a Austrálii. Každá ze společností může využít distribuční sítě svého protějšku ke zvýšení distribuce svých produktů a výhod z provozní a finanční synergie.

Podhodnoceno trhem

Nabyvatel může zaplatit vyšší kontrolní prémii, pokud vnímá cílovou společnost jako podhodnocenou. V takových scénářích může být společnost získána, pokud je podhodnocení trhu větší než nárůst, který se použije při podání nabídky. Pokud nabyvatel vlastní dostatek údajů na podporu ocenění, může zaplatit prémiovou cenu, pokud náklady na pořízení nepřesáhnou ocenění.

Potenciální kupci by měli vypracovat konkrétní plán, který zajistí, že potenciální synergie a přínosy realizace akvizice lze převést na skutečnou hodnotu. Většina nabyvatelů implementuje takové akviziční strategie během krátké doby, aby se vyhnula probuzení trhu, což by mohlo přinést zbytečnou konkurenci.

Špatné řízení

Nabyvatel může zvážit zaplacení kontrolní prémie, pokud si uvědomí, že nahrazení vedení společnosti může zvýšit hodnotu společnosti. Nabyvatel může mít slabé vnímání managementu a získáním společnosti za prémii může využívat různých výhod zavedením lepších směrových a kontrolních mechanismů v cíli. Pokud je výkon manažerského týmu nadprůměrný a jeho odměna je nad převládající tržní sazbou, může nabyvatel zvážit jejich nahrazení jinými vedoucími pracovníky se stejnou schopností, ale se sníženými náklady.

Související čtení

Finance nabízí analytika pro finanční modelování a oceňování (FMVA) ™ Certifikace FMVA®. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a certifikační program Ferrari pro ty, kteří chtějí posunout svou kariéru na další úroveň. Chcete-li se neustále učit a rozvíjet svou kariéru, budou užitečné následující finanční zdroje:

- Plazivé převzetí Plazivé převzetí V případě fúzí a akvizic (M&A) je Creeping Takeover, známý také jako Creeping Tender Offer, postupný nákup akcií cílové společnosti. Strategií plíživého převzetí je postupné získávání akcií cíle prostřednictvím otevřeného trhu s cílem získat kontrolní podíl.

- Tržní riziková prémie Tržní riziková prémie Tržní riziková prémie je další výnos, který investor očekává od držení rizikového tržního portfolia namísto bezrizikových aktiv.

- Pravidlo Revlon Pravidlo Revlon Pravidlo Revlon řeší střety zájmů tam, kde jsou zájmy představenstva v rozporu s jejich svěřeneckou povinností. Pravidlo Revlon konkrétně vzniklo z nepřátelského převzetí moci. Před samotným převzetím je povinností představenstva chránit společnost před převzetím. Jednou

- Bílý rytíř Bílý rytíř Bílý rytíř je společnost nebo jednotlivec, který získá cílovou společnost, která se blíží převzetí černým rytířem. Převzetí bílého rytíře je upřednostňovanou možností před nepřátelským převzetím černým rytířem, protože bílí rytíři provádějí „přátelskou akvizici“ tím, že obecně zachovávají současný manažerský tým