Návratnost kapitálu (ROE) je měřítkem ročního výnosu společnosti (čistý zisk Čistý příjem Čistý příjem je klíčovou řádkovou položkou, a to nejen ve výkazu zisku a ztráty, ale ve všech třech hlavních finančních výkazech. K němu se dospěje prostřednictvím výnosů čistý zisk se používá také v rozvaze i ve výkazu peněžních toků.) vydělený hodnotou celkového vlastního kapitálu akcionářů Akcionáři Vlastní kapitál Vlastní kapitál (také známý jako vlastní kapitál) je účet v rozvaze společnosti, který Skládá se ze základního kapitálu a nerozděleného zisku. Představuje také zbytkovou hodnotu aktiv mínus pasiva. Přeskupením původní účetní rovnice získáme Akcionáři Vlastní kapitál = Aktiva - pasiva, vyjádřený v procentech (např. 12%). Alternativně lze ROE odvodit také vydělením míry růstu dividend firmy její mírou retence zisků (1 - poměr výplat dividendy Dividendový výplatní poměr Dividendový výplatní poměr je částka dividend vyplácených akcionářům ve vztahu k celkové výši čistého příjmu generovaného společnost. Příklad).

Návratnost kapitálu je derivát složený ze dvou částí, protože spojuje výsledovku a rozvahu. Rozvaha Rozvaha je jednou ze tří základních finančních výkazů. Tato prohlášení jsou klíčová jak pro finanční modelování, tak pro účetnictví. Rozvaha zobrazuje celková aktiva společnosti a způsob, jakým jsou tato aktiva financována prostřednictvím dluhu nebo vlastního kapitálu. Aktiva = Pasiva + Vlastní kapitál, kde se čistý příjem nebo zisk porovnává s vlastním kapitálem. Číslo představuje celkovou návratnost vlastního kapitálu a ukazuje schopnost firmy přeměnit kapitálové investice na zisky. Jinými slovy, měří zisky dosažené za každý dolar z vlastního kapitálu.

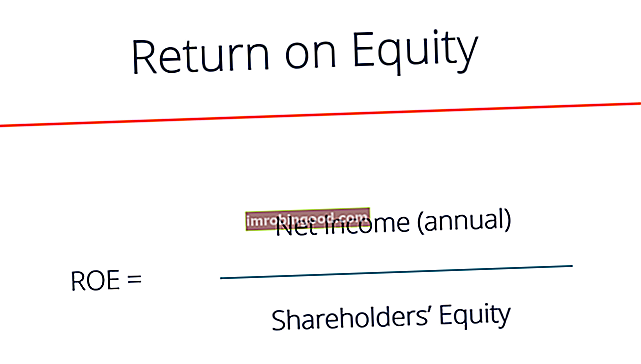

Návratnost vlastního kapitálu

Toto je rovnice ROE:

ROE = čistý příjem / vlastní kapitál

ROE poskytuje jednoduchou metriku pro hodnocení návratnosti investic. Porovnáním ROE společnosti s průměrem odvětví lze určit něco o konkurenční výhodě společnosti. Konkurenční výhoda Konkurenční výhoda je atribut, který společnosti umožňuje překonat konkurenci. Konkurenční výhody umožňují společnosti dosáhnout. ROE může také poskytnout vhled do toho, jak vedení společnosti využívá financování z vlastního kapitálu k rozvoji podnikání.

Udržitelné a zvyšující se ROE v průběhu času může znamenat, že společnost je dobrá při generování hodnoty pro akcionáře Hodnota pro akcionáře Hodnota pro akcionáře je finanční hodnota, kterou vlastníci firmy dostávají za vlastnictví akcií ve společnosti. Zvyšuje se hodnota pro akcionáře, protože ví, jak rozumně reinvestovat své zisky, aby se zvýšila produktivita a zisky. Naopak klesající ROE může znamenat, že management dělá špatná rozhodnutí o reinvestování kapitálu do neproduktivních aktiv.

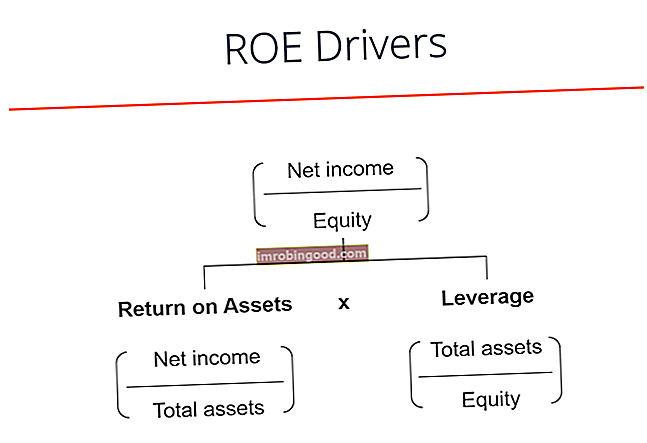

ROE Formula Drivers

Zatímco jednoduchý vzorec návratnosti kapitálu je čistý příjem dělený vlastním kapitálem akcionářů, můžeme jej rozdělit dále na další hnací síly. Jak vidíte na níže uvedeném diagramu, vzorec pro návratnost vlastního kapitálu je také funkcí podnikové návratnosti aktiv (ROA) Návratnost aktiv a vzorec ROA Vzorec ROA. Návratnost aktiv (ROA) je typ metriky návratnosti investic (ROI), která měří ziskovost podniku ve vztahu k jeho celkovým aktivům. Tento poměr ukazuje, jak dobře si společnost vede, a to porovnáním zisku (čistého zisku), který vytváří, s kapitálem, který investuje do aktiv. a výše finanční páky Finanční páka Finanční páka se týká částky vypůjčených peněz použitých na nákup aktiva s očekáváním, že příjem z nového aktiva překročí náklady na půjčku. má to. Oba tyto pojmy budou podrobněji popsány níže.

Další informace najdete na kurzu Finance's Financial Analysis Fundamentals.

Stáhněte si šablonu zdarma

Zadejte své jméno a e-mail do níže uvedeného formuláře a stáhněte si bezplatnou šablonu hned teď!

Proč je ROE důležitý?

S čistým příjmem v čitateli se Return on Equity (ROE) dívá na spodní hranici firmy, aby změřila celkovou ziskovost pro vlastníky a investory firmy. Akcionáři jsou ve spodní části pořadí kapitálové struktury firmy. Kapitálová struktura Kapitálová struktura označuje množství dluhu nebo vlastního kapitálu zaměstnaného společností k financování jejích operací a financování jejích aktiv. Kapitálová struktura firmy a výnos, který jim byl vrácen, je užitečným měřítkem, které představuje nadměrné zisky, které zůstávají po zaplacení povinných závazků a reinvestování do podnikání.

Proč používat metriku návratnosti kapitálu?

Jednoduše řečeno, s ROE mohou investoři zjistit, zda mají dobrou návratnost svých peněz, zatímco společnost může vyhodnotit, jak efektivně využívá vlastní kapitál společnosti. ROE musí být porovnáno s historickým ROE společnosti a průměrem ROE v oboru - to znamená málo, pokud se na něj podíváme izolovaně. Další finanční poměry Finanční poměry Finanční poměry jsou vytvářeny pomocí číselných hodnot převzatých z účetních výkazů, aby bylo možné získat smysluplné informace o společnosti, a získat tak úplnější a informovanější obraz společnosti pro účely hodnocení.

V zájmu uspokojení investorů by společnost měla být schopna generovat vyšší ROE než návratnost dostupná z investice s nižším rizikem.

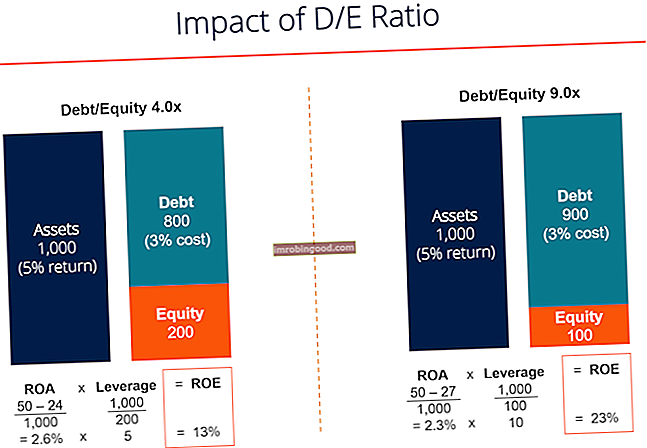

Účinek páky

Vysoká ROE může znamenat, že společnost je úspěšnější při interním vytváření zisku. Neukazuje však plně riziko spojené s tímto návratem. Společnost se může značně spoléhat na dluh Dlouhodobý dluh Dlouhodobý dluh (LTD) je jakékoli množství nesplacených dluhů, které společnost drží, se splatností 12 měsíců nebo delší. V rozvaze společnosti je klasifikován jako dlouhodobý závazek. Doba splatnosti pro LTD se může pohybovat kdekoli od 12 měsíců do 30+ let a mezi typy dluhů mohou patřit dluhopisy, hypotéky, které generují vyšší čistý zisk, čímž se zvyšuje ROE výše.

Například pokud má společnost kapitál 150 000 $ a dluh 850 000 $, pak je celkový použitý kapitál 1 000 000 $. To je stejný počet celkových použitých aktiv. Při 5% bude ročně služba splácení tohoto dluhu 42 000 $. Pokud se společnosti podaří zvýšit své zisky před úroky na 12% návratnost použitého kapitálu (ROCE), návratnost použitého kapitálu (ROCE), návratnost použitého kapitálu (ROCE), poměr ziskovosti, měří, jak efektivně společnost využívá svůj kapitál k generovat zisky. Návratnost kapitálu, zbývající zisk po zaplacení úroku je 78 000 $, což zvýší kapitál o více než 50%, za předpokladu, že generovaný zisk bude znovu investován zpět. Jak vidíme, vlivem dluhu je zvětšení návratnosti kapitálu.

Obrázek níže z kurzu finanční analýzy financí ukazuje, jak páka zvyšuje návratnost kapitálu.

Další informace najdete na kurzu Finance's Financial Analysis Fundamentals.

Nevýhody ROE

Poměr návratnosti vlastního kapitálu může být zkreslen také zpětným odkupem akcií Dividenda vs Zpětný odkup / odkup akcií Akcionáři investují do veřejně obchodovaných společností za účelem zhodnocení kapitálu a příjmu. Existují dva hlavní způsoby, jak společnost vrací zisky svým akcionářům - hotovostní dividendy a zpětné odkupy akcií. Důvody strategického rozhodnutí o zpětném odkupu dividend a akcií se u jednotlivých společností liší. Když vedení odkoupí své akcie z tržiště, sníží se tím počet nevyrovnaných akcií Vážený průměr akcií Vyrovnaný průměrný počet nevyrovnaných akcií odkazuje na počet akcií společnosti vypočítaný po úpravě o změny základního kapitálu během vykazovaného období. Počet nevyrovnaných vážených průměrných akcií se používá při výpočtu metrik, jako je zisk na akcii (EPS) v účetní závěrce společnosti. ROE se tedy zvyšuje, jak se jmenovatel zmenšuje.

Další slabinou je, že některé ukazatele ROE mohou vyloučit nehmotná aktiva z vlastního kapitálu. Nehmotná aktiva Nehmotná aktiva Podle IFRS jsou nehmotná aktiva identifikovatelná nepeněžní aktiva bez fyzické podstaty. Stejně jako všechna aktiva jsou i nehmotná aktiva ta, u nichž se očekává, že v budoucnu budou pro společnost generovat ekonomický výnos. Jako dlouhodobé aktivum toto očekávání přesahuje jeden rok. jsou nepeněžní položky, například goodwill goodwill V účetnictví je goodwill nehmotným aktivem. Koncept dobré vůle vstupuje do hry, když je společnost, která chce získat jinou společnost, ochotna zaplatit cenu výrazně vyšší, než je reálná tržní hodnota čistých aktiv společnosti. Prvky, které tvoří nehmotné aktivum dobré vůle, ochranných známek, autorských práv a patentů. Díky tomu mohou být výpočty zavádějící a obtížně srovnatelné s jinými firmami, které se rozhodly zahrnout nehmotná aktiva.

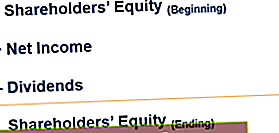

Nakonec poměr zahrnuje některé variace na jeho složení a mezi analytiky mohou být určité neshody. Například vlastní kapitál může být buď počátečním, konečným číslem, nebo průměrem z těchto dvou, zatímco čistý zisk může být nahrazen EBITDA EBITDA EBITDA nebo zisk před úroky, zdaněním, amortizací a ziskem společnosti před jakýmkoli z těchto čistých odpočtů jsou provedeny. EBITDA se zaměřuje na provozní rozhodnutí podniku, protože zkoumá ziskovost podniku ze základních operací před dopadem kapitálové struktury. Vzorec, příklady a EBIT Průvodce EBIT EBIT znamená Zisk před úroky a daněmi a je jedním z posledních mezisoučtů ve výkazu zisku a ztráty před čistým ziskem. EBIT se také někdy označuje jako provozní příjem a nazývá se to proto, že se zjistí odečtením všech provozních nákladů (výrobní a nevýrobní náklady) od výnosů z prodeje. „a lze jej upravit či nikoli u jednorázových položek Jednorázová položka V účetnictví je jednorázová položka nepravidelný nebo neobvyklý zisk nebo ztráta, která je vykázána v účetní závěrce společnosti. Na rozdíl od jiných položek vykázaných společností, jednorázové položky nevznikají z běžných operací společnosti. .

Jak používat návratnost vlastního kapitálu

Některá průmyslová odvětví mají tendenci dosahovat vyšších ROE než jiná, a proto je ROE nejužitečnější při porovnávání společností ve stejném odvětví. Cyklická odvětví mají tendenci generovat vyšší ROE než defenzivní odvětví, což je způsobeno různými rizikovými charakteristikami, které jim lze přičíst. Riskantnější firma bude mít vyšší náklady na kapitál a vyšší náklady na kapitál.

Dále je užitečné porovnat ROE firmy s jejími náklady na kapitál. Náklady na kapitál. Náklady na kapitál jsou míra návratnosti, kterou akcionář vyžaduje pro investování do podnikání. Požadovaná míra návratnosti je založena na úrovni rizika spojeného s investicí. Firma, která si vydělala návratnost vlastního kapitálu vyšší než její náklady na vlastní kapitál, má přidanou hodnotu. Zásoba firmy s 20% ROE bude obecně stát dvakrát tolik jako společnost s 10% ROE (všechny ostatní jsou stejné).

Vzorec společnosti DuPont

Vzorec společnosti DuPont Analýza společnosti DuPont Ve dvacátých letech minulého století vytvořilo vedení společnosti DuPont Corporation model s názvem DuPont Analysis, který podrobně hodnotí ziskovost společnosti a rozděluje ROE na tři klíčové komponenty, které jsou užitečné při úvahách o ziskovosti firmy. ROE se rovná součinu čistého ziskového rozpětí firmy, obratu aktiv a finanční páky:

Analýza společnosti DuPont Ve 20. letech 20. století vedení společnosti DuPont Corporation vyvinulo model s názvem DuPont Analysis pro podrobné posouzení ziskovosti společnosti

Analýza společnosti DuPont Ve 20. letech 20. století vedení společnosti DuPont Corporation vyvinulo model s názvem DuPont Analysis pro podrobné posouzení ziskovosti společnosti

Pokud se marže čistého zisku v průběhu času zvyšuje, pak firma dobře řídí své provozní a finanční výdaje a ROE by se také měla časem zvyšovat. Pokud se obrat aktiv zvýší, firma efektivně využívá svá aktiva a generuje větší tržby za dolar vlastněných aktiv. A konečně, pokud se zvýší finanční páka firmy, může firma nasadit dluhový kapitál ke zvýšení výnosů. Analýze DuPont se podrobně věnuje kurz Finance's Financial Analysis Fundamentals Course.

Video Vysvětlení návratnosti vlastního kapitálu

Níže je video vysvětlení různých ovladačů, které přispívají k návratnosti kapitálu společnosti. Naučte se, jak vzorec funguje v tomto krátkém tutoriálu, nebo se podívejte na celý kurz finanční analýzy!

Upozornění na návratnost vlastního kapitálu

Zatímco dluhové financování lze použít k posílení ROE, je třeba mít na paměti, že nadměrné zadlužení má negativní dopad v podobě vysokých úrokových plateb a zvýšeného rizika nesplácení dluhu Nesplácení dluhu nastane, když dlužník nezaplatí svůj dluh úvěr v době splatnosti. Doba, kdy dojde k prodlení, se liší v závislosti na podmínkách dohodnutých věřitelem a dlužníkem. Některé půjčky selhávají po zmeškání jedné platby, zatímco jiné selžou až po zmeškání tří nebo více plateb. . Trh může vyžadovat vyšší náklady na kapitál, což vytváří tlak na oceňování společnosti Zásady oceňování Níže jsou uvedeny klíčové zásady oceňování, které musí vlastníci podniků, kteří chtějí ve svém podnikání vytvářet hodnotu, znát. Ocenění podniku zahrnuje. Zatímco dluh obvykle nese nižší náklady než vlastní kapitál a nabízí výhodu daňových štítů Daňový štít Daňový štít je přípustný odpočet od zdanitelného příjmu, který má za následek snížení dlužných daní. Hodnota těchto štítů závisí na efektivní daňové sazbě pro společnost nebo jednotlivce. Mezi běžné náklady, které lze odečíst, patří odpisy, amortizace, splátky hypotéky a úrokové náklady. Největší hodnota se vytvoří, když firma najde optimální kapitálovou strukturu, která vyvažuje rizika a přínosy finanční páky.

Dále je důležité mít na paměti, že ROE je poměr a společnost může podniknout opatření, jako je snížení hodnoty aktiv. Snížení hodnoty Snížení hodnoty dlouhodobého aktiva lze popsat jako náhlý pokles reálné hodnoty v důsledku fyzického poškození, změny ve stávajících zákonech vytvářející trvalý pokles, zastaralost technologie atd. V případě znehodnocení dlouhodobého majetku musí společnost snížit svou účetní hodnotu a odkupovat akcie Odkup akcií Odkup akcií se týká, když se vedení veřejné společnosti rozhodne zpětný odkup akcií společnosti, které byly dříve prodány veřejnosti. Společnost se může rozhodnout odkoupit svůj podíl vyslat tržní signál, že její cena akcií se pravděpodobně zvýší, nafouknout finanční metriky vyjádřené počtem akcií v oběhu (např. Zisk na akcii nebo EPS), nebo jednoduše proto, že chce zvýšit svou vlastní kapitálový podíl ve společnosti. uměle zvýšit ROE snížením celkového vlastního kapitálu akcionářů (jmenovatel).

Dodatečné zdroje

Toto byl finanční průvodce pro návratnost vlastního kapitálu, vzorec pro návratnost vlastního kapitálu a pro / proti této finanční metriky. Finance je poskytovatelem označení FMVA (Financial Modeling & Valuation Analyst) FMVA® Certification. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a Ferrari. Pokud se chcete dále učit a rozšiřovat své dovednosti v oblasti finančních analytiků, podívejte se na tyto další cenné finanční zdroje:

- Návratnost aktiv (ROA) Návratnost aktiv a ROA vzorec ROA vzorec. Návratnost aktiv (ROA) je typ metriky návratnosti investic (ROI), která měří ziskovost podniku ve vztahu k jeho celkovým aktivům. Tento poměr ukazuje, jak dobře si společnost vede, a to porovnáním zisku (čistého zisku), který vytváří, s kapitálem, který investuje do aktiv.

- Průvodce EBITDA EBITDA EBITDA nebo zisk před úroky, zdaněním a odpisy je zisk společnosti před provedením některého z těchto čistých odpočtů. EBITDA se zaměřuje na provozní rozhodnutí podniku, protože zkoumá ziskovost podniku ze základních operací před dopadem kapitálové struktury. Vzorec, příklady

- Průvodce peněžními toky Hodnocení Bezplatní průvodce oceňováním, který vám pomůže naučit se nejdůležitější koncepty vlastním tempem. Tyto články vás naučí osvědčené postupy v oblasti oceňování podniků a jak hodnotit společnost pomocí srovnatelné analýzy společností, modelování diskontovaných peněžních toků (DCF) a precedentních transakcí, jak se používají v investičním bankovnictví, výzkumu kapitálu,

- Osvědčené postupy pro finanční modelování Průvodce finančním modelováním zdarma Tato příručka pro finanční modelování zahrnuje tipy a osvědčené postupy pro Excel týkající se předpokladů, ovladačů, prognóz, propojení těchto tří výroků, analýzy DCF atd.