TIAA neboli Učitelská asociace pro pojištění a anuitu je předním poskytovatelem finančních služeb pro jednotlivce a společnosti v akademické, výzkumné, lékařské, kulturní a vládní oblasti. Organizace nabízí širokou škálu služeb, jako jsou penzijní plány, podílový fond Podílové fondy Podílový fond je skupina peněz shromážděných od mnoha investorů za účelem investování do akcií, dluhopisů nebo jiných cenných papírů. Podílové fondy jsou vlastněny skupinou investorů a spravovány profesionály. Zjistěte více o různých typech fondů, o tom, jak fungují, o výhodách a kompromisech investování do nich, o investicích a IRA, abychom jmenovali alespoň některé.

Rychlá fakta TIAA

- Obsluhovalo 5 milionů jednotlivých zákazníků

- Sloužilo 15 000 organizací

- 1 bilion $ aktiv ve správě

- Od roku 1918 bylo vyplaceno více než 390 miliard dolarů

Historie TIAA

TIAA byla založena v roce 1918 Andrewem Carnegiem a jeho organizací Carnegie Foundation for Advancement of Teaching (CFAT). CFAT je přední vzdělávací a výzkumné centrum pro vzdělávání ve Spojených státech a jeho cílem je více využívat zlepšení vědy v celé zemi. Přesněji řečeno, jeho posláním je využívat zlepšení vědy jako rámce, jehož prostřednictvím lze přistupovat k reformám v oblasti vzdělávání a lékařství. Podporuje návrhy změn podložené výzkumem a podporuje debaty a diskuse o organizačních změnách ve snaze decentralizovat rozhodování.

V roce 1933 se Albert Einstein stal příjemcem TIAA - což je skutečnost, kterou organizace hrála během marketingové kampaně v roce 2001. Historicky se TIAA (jako většina institucionálních investorů) zaměřila na poměrně konzervativní investice. Investiční portfolio organizace je dnes silně diverzifikované a skládá se z mnoha tříd aktiv. Třída aktiv Třída aktiv je skupina podobných investičních nástrojů. Různé třídy nebo typy investičních aktiv - například investice s pevným výnosem - jsou seskupeny na základě podobné finanční struktury. Obvykle se s nimi obchoduje na stejných finančních trzích a vztahují se na ně stejná pravidla a předpisy. a cenné papíry s různými betami Beta Beta (β) investičního cenného papíru (tj. akcie) je měřítkem jeho volatility výnosů ve vztahu k celému trhu. Používá se jako měřítko rizika a je nedílnou součástí modelu oceňování kapitálových aktiv (CAPM). Společnost s vyšší beta má větší riziko a také vyšší očekávané výnosy. .

TIAA vyplatila od svého vzniku téměř 400 miliard dolarů. Ještě působivější je, že organizaci nikdy neunikla platba kvůli žádnému z jejích účastníků plánu za více než 100 let provozu.

Přístup TIAA k investování

TIAA má při investování čtyři základní hodnoty:

- Osobní: Přizpůsobení plánů finančním cílům a situaci jednotlivců.

- Spolehlivý: Vždy tu pro účastníky plánu, aby pomohli při finančním rozhodování.

- Objektivní: Zvažování všech dostupných možností a navrhování nejlepšího postupu pro každého jednotlivce.

- Charakteristický: Pomáháme účastníkům najít prostředky a rozdělit mezi ně kapitál.

Jak fungují důchodové plány

Stejně jako u jakékoli investice i nejúspěšnější penzijní plány využívají složený úrok z návratnosti investic. Níže jsou uvedeny příklady ilustrující, jak se může důchodový plán v průběhu času vybudovat:

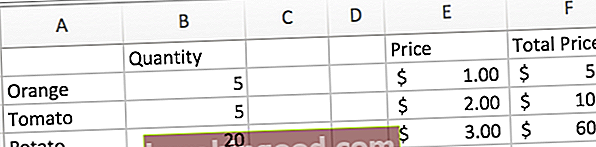

Tabulka vlevo ukazuje, jak by počáteční investice ve výši 10 000 USD rostla, pokud by byly investovány do cenných papírů poskytujících 10% roční výnos po dobu 40 let. Tabulka vpravo ukazuje stejný jev, ale s přidaným příspěvkem 500 $ ročně. V případě zvyšování hodnoty cenných papírů lze „úrok“ v tomto příkladu považovat za reinvestovaný kapitálový zisk.

Nejdůležitějšími faktory jsou velikost počátečního vkladu, míra návratnosti, míra návratnosti. Míra návratnosti (ROR) je zisk nebo ztráta investice po určitou dobu, která je spojena s počáteční cenou investice vyjádřenou jako procento. Tato příručka učí nejběžnější vzorce a časový horizont investování. Dobrý důchodový plán organizovaný agenturou pro finanční služby, jako je TIAA, umožňuje zaměstnancům přizpůsobit své investice tak, aby lépe vyhovovaly jejich potřebám. Například:

- Počáteční vklad: Někteří zaměstnanci nemusí mít na účtu k dispozici velké množství hotovosti, a proto se mohou rozhodnout začít přispívat v budoucích letech poté, co si našetřili další. Alternativně se zaměstnanci, kteří mohou provést velký vklad, mohou rozhodnout, že tak učiní hned, a budou těžit z delšího kombinovaného období.

- Míra návratnosti: I když investice s vysokou návratností zní skvěle, obvykle s sebou ponese větší riziko. Zaměstnanci by měli být obeznámeni s tím, do jakých typů cenných papírů se cítí pohodlně investovat. Například poměrně mladý zaměstnanec s relativně nízkými měsíčními životními výdaji může být schopen získat vyšší riziko výměnou za možnost vysokých výnosů. Alternativně by se starší zaměstnanec se spoustou měsíčních povinností (platby za auto, splátky hypotéky, splácení dluhu atd.) Raději rozhodl pro investice s nižším rizikem a nižší návratností pro případ, že by potřeboval využít svůj penzijní fond.

- Časový horizont: To záleží na tom, kdy se zaměstnanec rozhodne začít přispívat do svého plánu. Tento faktor velmi závisí na věku zaměstnance nebo na tom, kolik pracovních let jim zbývá před odchodem do důchodu. Mít dlouhý časový horizont je nejlepší způsob, jak zlepšit výkon penzijního plánu, protože by to zvýšilo počet složených období - což by účinně poskytlo další výnosy bez dalšího rizika.

Další zdroje

Pokud se chcete dozvědět více o různých institucích a strategiích firemních investic, podívejte se na tento článek o Corporate Strategies Corporate Strategy Corporate Strategy se zaměřuje na to, jak spravovat zdroje, rizika a návratnost napříč firmou, na rozdíl od pohledu na konkurenční výhody v obchodní strategii. Finance nabízí analytika pro finanční modelování a oceňování (FMVA) ™ Certifikace FMVA®. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J.P. Morgan a certifikační program Ferrari pro ty, kteří chtějí posunout svou kariéru na další úroveň. Chcete-li se neustále vzdělávat a rozvíjet svou kariéru, budou užitečné také následující finanční zdroje:

- Pojistný matematik Pojistný matematik Pojistný matematik v podstatě funguje jako páteř finančního zabezpečení pro pojišťovací a zajišťovací společnosti, nadnárodní korporace a finanční plánovače. Primárním úkolem pojistného matematika je analyzovat riziko a náklady spojené s riziky a nejistotou.

- Finanční modelování pro FP&A Finanční modelování pro FP&A

- Časová hodnota peněz Časová hodnota peněz Časová hodnota peněz je základní finanční koncept, který tvrdí, že peníze v současnosti mají větší hodnotu než stejnou částku peněz, kterou je třeba v budoucnu obdržet. To je pravda, protože peníze, které právě teď máte, lze investovat a získat návratnost, čímž v budoucnu vytvoříte větší částku peněz. (Také s budoucností

- Úrok Úrokový náklad Úrokový náklad vyplývá ze společnosti, která financuje prostřednictvím dluhu nebo kapitálového leasingu. Úroky se nacházejí ve výkazu zisku a ztráty, ale lze je vypočítat také pomocí dluhového plánu. Rozvrh by měl nastínit všechny hlavní dluhy, které má společnost ve své rozvaze, a vypočítat úrok vynásobením