Poměr nákladů na bydlení je poměr, který porovnává výdaje na bydlení se ziskem před zdaněním (EBT) nebo před zdaněním. Poměr se často používá při úvěrové analýze Úvěrová analýza Úvěrová analýza je proces určování schopnosti společnosti nebo osoby splácet své dluhové závazky. Jinými slovy, jedná se o proces, který určuje úvěrové riziko nebo riziko selhání potenciálního dlužníka. Zahrnuje kvalitativní i kvantitativní faktory. iniciované věřiteli během procesu půjčování. Jinými slovy, věřitelé, jako jsou banky, používají tento poměr během due diligence, zatímco kvalifikují dlužníka pro půjčku.

Poměr nákladů na bydlení se používá hlavně v hypotečních úvěrech Hypotéka Hypotéka je úvěr - poskytnutý hypotečním věřitelem nebo bankou - který umožňuje jednotlivci koupit si dům. I když je možné si půjčit na pokrytí všech nákladů na bydlení, je častější zajistit si půjčku ve výši přibližně 80% hodnoty domu. . Věřitelé provedou komplexní posouzení úvěrového profilu dlužníka a ujistí se, že bude schopen splácet hypoteční dluh.

Poměr se běžně používá ve spojení s poměrem dluhu k příjmu (DTI) k určení maximální výše úvěru, který má dlužník k dispozici.

Rychlé shrnutí

- Poměr nákladů na bydlení je poměr, který porovnává výdaje na bydlení se ziskem před zdaněním (EBT) nebo před zdaněním.

- Celkové náklady na dům se skládají ze všech možných výdajů spojených s údržbou domu (služby, daně z majetku, pojištění atd.).

- Chcete-li vypočítat poměr výdajů na bydlení, jednoduše vezměte součet všech výdajů na nemovitosti a vydělte je příjmem před zdaněním.

Jaké jsou celkové náklady na bydlení?

Celkové náklady na bydlení jsou náklady, které zahrnují měsíční hypotéky majitele domu (jistinu a úroky), provozní náklady, jako jsou daně z nemovitostí a pojištění, účty za služby Náklady za služby jsou náklady vynaložené na používání nástrojů, jako je elektřina, voda, likvidace odpadu. , topení a kanalizace. Výdaje vznikají více, poplatky za správu majetku atd. Ve skutečnosti náklady na bydlení zahrnují velkou škálu nákladů a musí být poskytnuty věřiteli v procesu podání žádosti o dluh.

Celkové náklady na bydlení jsou klíčovou složkou při výpočtu poměru nákladů na bydlení dlužníka.

Jak vypočítat poměr výdajů na bydlení?

Pro výpočet poměru nákladů na bydlení věřitelé shrnují všechny závazky dlužníka týkající se nákladů na bydlení, jako jsou provozní náklady, jako je budoucí jistina hypotéky a úrokové výdaje. Úrokové výdaje Úrokové výdaje vznikají ze společnosti, která financuje prostřednictvím dluhu nebo kapitálového leasingu. Úroky se nacházejí ve výkazu zisku a ztráty, ale lze je vypočítat také pomocí dluhového plánu. Časový plán by měl nastínit všechny hlavní dluhy, které má společnost ve své rozvaze, a vypočítat úrok vynásobením měsíčních služeb, pojištění majetku a majetkových daní atd. Součet se poté vydělí příjmy dlužníka před zdaněním, k nimž se dospěje poměr nákladů na bydlení.

Důležité je, že poměr nákladů na bydlení lze vypočítat pomocí měsíčních i ročních plateb.

Jak interpretovat poměr výdajů na bydlení?

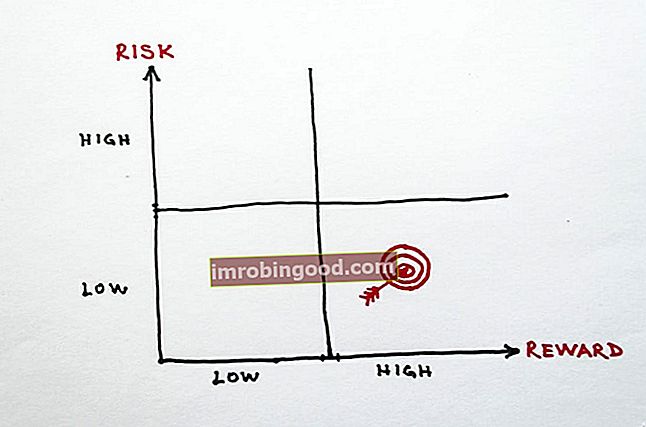

Prahová hodnota pro poměr nákladů na bydlení stanovená věřiteli pro schválení hypotečního úvěru se obvykle rovná 28%. Poměr vyšší než 28% může věřitel akceptovat, pokud poměr půjčky k hodnotě (LTV) poměr půjčky k hodnotě Poměr půjčky k hodnotě (LTV) je finanční poměr, který srovnává velikost půjčky na hodnotu aktiva, které je zakoupeno z výnosů z půjčky. Poměr LTV je důležitou metrikou, která hodnotí úvěrové riziko, které věřitel nese, poskytnutím půjčky dlužníkovi. je nízká a / nebo dlužník vykazuje vynikající úvěrovou historii.

Udržování měsíčních výdajů na bydlení na 28% hrubého příjmu dlužníka pomáhá odhadnout, kolik si dlužník může dovolit platit měsíčně na hypotéku.

Totéž platí pro poměr dluhu k příjmu. Pokud je celková DTI hluboko pod 36%, což je dobré znamení, dlužník bude s největší pravděpodobností schopen zajistit všechny typy úvěrů za atraktivní úrokovou sazbu, konkrétně pro hypotéky.

Poměry půjček

Kromě poměru nákladů na bydlení zahrnují další poměry půjček také poměr půjčky k hodnotě a poměr dluhu k příjmu.

Co je poměr dluhu k příjmu?

Poměr dluhu k příjmu (DTI) je jedním z úvěrových poměrů, které představují vztah mezi splácením dluhu jednotlivce a jeho hrubým příjmem na měsíční bázi. Hrubý příjem je jednoduše měsíční výplata (např. Plat), než člověk zaplatí náklady (daně, úroky atd.).

Jinými slovy, poměr dluhu k příjmu je procento hrubého příjmu použitého k vyrovnání dluhových závazků.

Vzorec DTI je následující:

Tento poměr využívají hypoteční věřitelé při hodnocení pravděpodobnosti, že dlužník hypotéku splatí.

Každý, kdo si půjčuje peníze, bude muset zveřejnit své předčasné příjmy, což je zásadní faktor při výpočtu poměru nákladů na bydlení i poměru dluhu k příjmu.

Další zdroje

Finance nabízí Certified Banking & Credit Analyst (CBCA) ™ Certifikace CBCA ™ Certifikace Certified Banking & Credit Analyst (CBCA) ™ je celosvětovým standardem pro úvěrové analytiky, který zahrnuje finance, účetnictví, kreditní analýzu, analýzu peněžních toků, modelování smluv, půjčky splátky a další. certifikační program pro ty, kteří chtějí posunout svou kariéru na vyšší úroveň. Chcete-li se dál učit a rozvíjet svou znalostní základnu, prozkoumejte prosím další relevantní zdroje níže:

- Kreditní skóre Kreditní skóre Kreditní skóre je číslo představující finanční a kreditní situaci jednotlivce a schopnost získat finanční pomoc od věřitelů. Věřitelé používají kreditní skóre k posouzení kvalifikace potenciálního dlužníka na půjčku a konkrétních podmínek půjčky.

- Osobní finance Osobní finance Osobní finance jsou proces plánování a řízení osobních finančních aktivit, jako je vytváření příjmů, utrácení, spoření, investování a ochrana. Proces správy osobních financí lze shrnout do rozpočtu nebo finančního plánu.

- Zisk před zdaněním (EBT) Zisk před zdaněním (EBT) Zisk před zdaněním (EBT) se zjistí odečtením všech příslušných provozních nákladů a úrokových nákladů od výnosů z prodeje. Zisk před zdaněním se používá k analýze ziskovosti společnosti bez dopadu jejího daňového režimu. Díky tomu jsou společnosti v různých státech nebo zemích snadněji srovnatelné

- Tabulka osobního rozpočtu Tabulka osobního rozpočtu Tabulka rozpočtu nabízí jednotlivci způsob, jak zjistit stav jeho financí a pomoci mu naplánovat výdaje v průběhu období