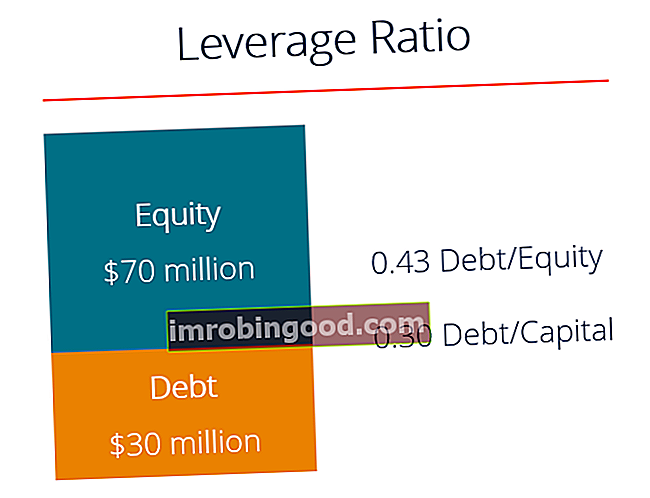

Pákovým poměrem je jakýkoli druh finančního poměru Finanční analýza Poměry Glosář Glosář pojmů a definic pojmů běžných poměrů finanční analýzy. Je důležité porozumět těmto důležitým pojmům. který v rozvaze označuje úroveň dluhu, který vznikl podnikatelskému subjektu oproti několika dalším účtům. Rozvaha Rozvaha je jednou ze tří základních finančních výkazů. Tato prohlášení jsou klíčová jak pro finanční modelování, tak pro účetnictví. Rozvaha zobrazuje celková aktiva společnosti a způsob, jakým jsou tato aktiva financována prostřednictvím dluhu nebo vlastního kapitálu. Aktiva = Pasiva + Vlastní kapitál, výkaz zisku a ztráty Výkaz zisku a ztráty Výkaz zisku a ztráty je jednou ze základních finančních výkazů společnosti, která zobrazuje jejich zisk a ztrátu za určité časové období. Zisk nebo ztráta se určuje odečtením všech výnosů a odečtením všech nákladů z provozních i neprovozních činností. Toto prohlášení je jedním ze tří výkazů používaných jak v podnikových financích (včetně finančního modelování), tak v účetnictví. , nebo výkaz o peněžních tocích Přehled o peněžních tocích Přehled o peněžních tocích (oficiálně nazývaný Výkaz o peněžních tocích) obsahuje informace o tom, kolik peněz společnost za dané období vygenerovala a použila. Obsahuje 3 oddíly: hotovost z operací, hotovost z investování a hotovost z financování. . Tyto poměry ukazují, jak jsou aktiva a obchodní operace společnosti financovány (pomocí dluhu nebo vlastního kapitálu). Níže je uveden příklad dvou běžných ukazatelů pákového efektu: dluh / vlastní kapitál a dluh / kapitál.

Seznam běžných pákových poměrů

Existuje několik různých poměrů pákového efektu, které mohou vzít v úvahu analytici trhu, investoři nebo věřitelé. Některé účty, které jsou považovány za účty s významnou srovnatelností s dluhem, jsou celková aktiva, celkový vlastní kapitál, provozní náklady a výnosy.

Níže je uvedeno 5 nejčastěji používaných ukazatelů pákového efektu:

- Poměr dluhu k majetku = Celkový dluh / Celková aktiva

- Poměr dluhu k vlastnímu kapitálu = Celkový dluh / celkový kapitál

- Poměr dluhu ke kapitálu = Dnešní dluh / (celkový dluh + celkový kapitál)

- Poměr dluhu k EBITDA = Celkový dluh / zisk před odpisy a amortizací daní z úroků (EBITDA EBITDA EBITDA nebo zisk před úroky, zdaněním, amortizací je zisk společnosti před provedením některého z těchto čistých odpočtů. EBITDA se zaměřuje na provozní rozhodnutí podniku, protože vypadá při ziskovosti podniku z hlavních operací před dopadem kapitálové struktury. Vzorec, příklady)

- Poměr aktiv k vlastnímu kapitálu = Celková aktiva / Celkový vlastní kapitál

Příklad pákového poměru č. 1

Představte si firmu s následujícími finančními informacemi:

- 50 milionů dolarů aktiv

- 20 milionů dolarů dluhu

- 25 milionů $ vlastního kapitálu

- 5 milionů USD ročního EBITDA

- 2 miliony $ ročních odpisových nákladů

Nyní vypočítejte každý z výše uvedených 5 poměrů takto:

- Poměr dluhu k aktivům Poměr dluhu k aktivu Poměr dluhu k aktivům, známý také jako poměr dluhu, je pákový poměr, který udává procento aktiv, která jsou financována dluhem. = 20 $ / 50 $ = 0,40x

- Dluhové / kapitálové finance Finance Finance Finance jsou koncipovány jako průvodce samostudiem, které vám umožní naučit se důležité finanční koncepty online vlastním tempem. Procházejte stovky článků! = 20 $ / 25 $ = 0,80x

- Dluh / kapitál = 20 USD / (20 USD + 25 USD) = 0,44x

- Poměr dluhu / EBITDA Poměr dluhu / EBITDA Čistý poměr dluhu k zisku před úroky, daněmi, odpisy a amortizací (EBITDA) měří finanční páku a schopnost společnosti splácet svůj dluh. Poměr čistého dluhu k EBITDA (dluh / EBITDA) v zásadě naznačuje, jak dlouho by společnost potřebovala operovat na své současné úrovni, aby splatila celý svůj dluh. = 20 $ / 5 $ = 4,00x

- Majetek / kapitál = 50 $ / 25 $ = 2,00x

Stáhněte si šablonu zdarma

Zadejte své jméno a e-mail do níže uvedeného formuláře a stáhněte si bezplatnou šablonu hned teď!

Příklad č. 2 pákového poměru

Pokud má podnik celková aktiva v hodnotě 100 milionů USD, celkový dluh 45 milionů USD a celkový kapitál 55 milionů USD, pak je poměrná částka vypůjčených peněz k celkovým aktivům 0,45 nebo méně než polovina jejích celkových zdrojů. Při srovnání dluhu s vlastním kapitálem je poměr pro tuto firmu 0,82, což znamená, že vlastní kapitál tvoří většinu aktiv firmy.

Důležitost a použití

Pákové poměry představují míru, v jaké podnik využívá vypůjčené peníze. Rovněž hodnotí solventnost společnosti a kapitálovou strukturu. Vysoký vliv na kapitálovou strukturu firmy může být riskantní, ale přináší také výhody.

Využití pákového efektu je výhodné v době, kdy firma vydělává zisky, protože se zesilují. Na druhou stranu bude mít společnost s vysokou pákou potíže, pokud dojde k poklesu ziskovosti a může být vystavena vyššímu riziku selhání než firma bez páky nebo méně páková ve stejné situaci.

A konečně, analýza stávající úrovně dluhu je důležitým faktorem, který věřitelé berou v úvahu, když si firma přeje požádat o další půjčku.

Pákový efekt v zásadě zvyšuje riziko, ale také vytváří odměnu, pokud bude vše v pořádku.

Jaké jsou různé typy pákového poměru?

1 Provozní páka

Poměr provozní páky se týká procenta nebo poměru fixních nákladů k variabilním nákladům. Společnost, která má vysokou provozní páku, nese ve svých provozech velkou část fixních nákladů a je kapitálově náročnou společností. Malé změny objemu prodeje by vedly k velké změně výnosů a návratnosti investic. Negativním scénářem pro tento typ společnosti může být situace, kdy její vysoké fixní náklady nejsou pokryty výdělky, protože klesá tržní poptávka po produktu. Příkladem kapitálově náročného podnikání je společnost na výrobu automobilů.

Pokud je poměr fixních nákladů k výnosům vysoký (tj.> 50%), má společnost významnou provozní páku. Pokud je poměr fixních nákladů k výnosům nízký (tj. <20%), má společnost malou provozní páku.

2 Finanční páka

Poměr finanční páky se vztahuje k výši závazku nebo dluhu, který společnost používala nebo bude používat k financování svých obchodních operací. Použití vypůjčených fondů namísto akciových fondů může skutečně zlepšit návratnost vlastního kapitálu a zisk na akcii za předpokladu, že nárůst výnosů je větší než úroky zaplacené za půjčky. Nadměrné využívání financování může vést k selhání a bankrotu. Nejběžnější poměry finanční páky jsou uvedeny výše.

3 Kombinovaná páka

Kombinovaný pákový poměr se týká kombinace využití provozní páky a finanční páky. Například při prohlížení rozvahy a výkazu zisku a ztráty ovlivňuje provozní páka horní polovinu výkazu zisku a ztráty prostřednictvím provozního zisku, zatímco dolní polovinu tvoří finanční páka, kde lze posoudit zisk na akcii pro akcionáře.

Jak se vytváří pákový efekt?

Pákový efekt se vytváří v různých situacích:

- Společnost přebírá dluh na nákup konkrétních aktiv. Toto se označuje jako „půjčky kryté aktivy“ a je velmi běžné v oblasti nemovitostí a nákupů dlouhodobých aktiv, jako jsou pozemky, budovy a zařízení PP&E (nemovitosti, budovy a zařízení) PP&E (nemovitosti, budovy a zařízení) je jedním z základní dlouhodobá aktiva nalezená v rozvaze. PP&E je ovlivněna Capexem, Odpisy a Akvizicemi / Dispozicemi dlouhodobého majetku. Tato aktiva hrají klíčovou roli ve finančním plánování a analýze operací a budoucích výdajů společnosti (PP&E).

- Společnost si půjčuje peníze na základě celkové úvěruschopnosti podniku. Obvykle se jedná o typ „půjčky s peněžními toky“ a je obecně k dispozici pouze větším společnostem.

- Když si společnost půjčí peníze na financování akvizice (další informace o procesu fúzí a akvizic Mergers Acquisitions M&A Process Tato příručka vás provede všemi kroky v procesu fúzí a akvizic. Zjistěte, jak jsou dokončeny fúze a akvizice a transakce. V této příručce jsme Nastiňuji akviziční proces od začátku do konce, různé typy nabyvatelů (strategické vs. finanční nákupy), význam synergií a transakční náklady).

- Když soukromoprávní společnost (nebo jiná společnost) provádí výkup pomocí pákového efektu Leveraged Buyout (LBO) Páka výkupu (LBO) je transakce, při níž je podnik získán pomocí dluhu jako hlavního zdroje protiplnění. K transakci LBO obvykle dochází, když si společnost soukromého kapitálu (PE) půjčí co nejvíce od různých věřitelů (až 70-80% kupní ceny), aby se dosáhlo návratnosti IRR> 20% (LBO).

- Když jednotlivec jedná s opcemi, futures, maržemi nebo jinými finančními nástroji.

- Když si osoba koupí dům a rozhodne se půjčit si prostředky od finanční instituce, aby pokryla část ceny. Pokud je vlastnost znovu prodána za vyšší hodnotu, je realizován zisk.

- Akciové investory se rozhodnou půjčit si peníze, aby využily své investiční portfolio.

- Podnik zvyšuje své fixní náklady Náklady na fixní a variabilní náklady je něco, co lze klasifikovat několika způsoby v závislosti na jeho povaze. Jednou z nejpopulárnějších metod je klasifikace podle fixních nákladů a variabilních nákladů. Fixní náklady se nemění s nárůstem / poklesem v jednotkách objemu výroby, zatímco variabilní náklady závisí výhradně na využití jeho operací. Fixní náklady nemění kapitálovou strukturu podnikání, ale zvyšují provozní páku, která neúměrně zvýší / sníží zisky v poměru k výnosům.

Jaká jsou rizika vysoké provozní páky a vysoké finanční páky?

Pokud pákový efekt může znásobit výdělky, může také znásobit riziko. Mít vysoký poměr provozního i finančního pákového efektu může být pro podnik velmi riskantní. Vysoký poměr provozního pákového efektu ilustruje, že společnost generuje málo prodejů, přesto má vysoké náklady nebo marže, které je třeba pokrýt. To může mít za následek nižší cíl příjmů nebo nedostatečný provozní příjem k pokrytí dalších výdajů a bude mít za následek negativní zisk společnosti. Na druhou stranu k vysokým poměrům finanční páky dochází, když návratnost investic (ROI) nepřekročí úroky zaplacené za půjčky. Tím se výrazně sníží ziskovost společnosti a zisk na akcii.

Poměry pokrytí

Kromě výše zmíněných poměrů můžeme také použít poměry krytí Poměr krytí Poměr krytí se používá k měření schopnosti společnosti platit své finanční závazky. Vyšší poměr znamená větší schopnost plnit závazky ve spojení s pákovými poměry k měření schopnosti společnosti splácet své finanční závazky. Dluhová kapacita Dluhová kapacita se týká celkové výše dluhu, který může podnik vzniknout, a splácet podle podmínek dluhu. dohoda. .

Nejběžnější poměry pokrytí jsou:

- Ukazatel úrokového krytí Ukazatel úrokového krytí Ukazatel úrokového krytí (ICR) je finanční poměr, který se používá k určení schopnosti společnosti platit úroky ze svého nesplaceného dluhu. : Schopnost společnosti platit úrokové náklady Úrokové náklady Úrokové náklady vznikají ze společnosti, která financuje prostřednictvím dluhu nebo kapitálového leasingu. Úroky se nacházejí ve výkazu zisku a ztráty, ale lze je vypočítat také pomocí dluhového plánu. Rozvrh by měl nastínit všechny hlavní dluhy, které má společnost ve své rozvaze, a vypočítat úrok vynásobením (pouze) jejího dluhu

- Poměr krytí dluhové služby: Schopnost společnosti platit všechny dluhové závazky, včetně splácení jistiny a úroků

- Poměr krytí hotovosti: Schopnost společnosti platit úrokové náklady svým hotovostním zůstatkem

- Poměr krytí majetku: Schopnost společnosti splácet své dluhové závazky svými aktivy

Dodatečné zdroje

Tento průvodce poměrem pákového efektu představil hlavní poměry, Dluh / Vlastní kapitál, Dluh / Kapitál, Dluh / EBITDA atd. Níže jsou uvedeny další relevantní finanční zdroje, které vám pomohou zlepšit vaši kariéru.

- Ratio Coverage Ratio Ratio Ratio Ratio se používá k měření schopnosti společnosti platit své finanční závazky. Vyšší poměr znamená větší schopnost plnit závazky

- Ocenění Násobky Násobky Analýza Násobky Analýza zahrnuje ocenění společnosti s využitím násobku. Porovnává násobek společnosti s obdobnou společností.

- EV / EBITDA EV / EBITDA EV / EBITDA se používá při oceňování k porovnání hodnoty podobných podniků hodnocením jejich hodnoty Enterprise Value (EV) na násobek EBITDA ve srovnání s průměrem. V této příručce rozdělíme násobek EV / EBTIDA na různé součásti a provedeme vás postupem jeho výpočtu krok za krokem

- Průvodce finančním modelováním Průvodce finančním modelováním zdarma Tato příručka pro finanční modelování zahrnuje tipy a osvědčené postupy aplikace Excel týkající se předpokladů, ovladačů, prognóz, propojení těchto tří výroků, analýzy DCF a dalších