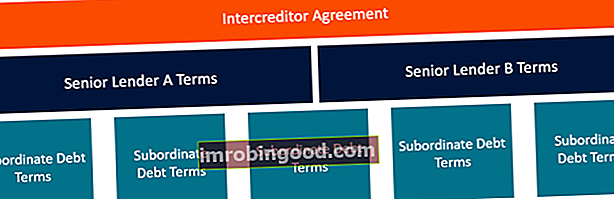

Dohoda mezi věřiteli, běžně označovaná jako listina mezi věřiteli, je dokument podepsaný mezi dvěma nebo více věřiteli Nejlepší banky v USA Podle americké federální pojišťovací společnosti pro pojištění vkladů existovalo v USA k datu 6 799 komerčních bank pojištěných FDIC Únor 2014. Centrální bankou země je Federální rezervní banka, která vznikla po přijetí zákona o federálních rezervách v roce 1913, který předem stanovil, jak jsou řešeny jejich konkurenční zájmy a jak pracovat v tandemu ve službě jejich vzájemnému dlužníkovi. V typickém scénáři jsou do dané dohody zapojeni dva věřitelé - senior (senior) a podřízený (junior) věřitel (senior) a podřízený dluh Abychom porozuměli nadřízenému a podřízenému dluhu, musíme nejprve zkontrolovat kapitálový stack. Zásoba kapitálu řadí prioritu různých zdrojů financování. Podřízený a podřízený dluh se vztahují k jejich postavení v kapitálovém zásobníku společnosti. V případě likvidace je nejdříve splacen seniorní dluh. Za určitých okolností však mohou existovat více než dva vyšší věřitelé. V takových případech musí být mezi sebou definována další dohoda.

Praktický příklad dohody mezi věřiteli

Společnost X může být ve smlouvě s vládní agenturou Y na vytvoření plánu rozvoje bydlení pro armádní veterány. Odhaduje se, že náklady na projekt dosáhnou zhruba 125 milionů USD, z čehož společnost financuje pouze 25 milionů USD. Výsledkem je, že společnost usiluje o postup od vlády a jiného financujícího subjektu. Jako prostředek, jak přesvědčit vládní agenturu i finančníky k financování projektu, používá společnost jako záruku aktivum vysoké hodnoty.

V takovém scénáři může vládní agentura sloužit jako pomocný věřitel, finanční pracovník (finančníci) jako vrchní poskytovatel půjčky a společnost (Y) je vypůjčovatelem. Jelikož společnost zajišťuje půjčku od obou finančníků se stejným majetkem, hlavní věřitel bude určitě chtít uzavřít s vládní agenturou smlouvu mezi věřiteli na ochranu svých zájmů.

Důležitost dohody mezi věřiteli

V rámci zástavního práva hraje klíčovou roli dohoda mezi věřiteli. Pro oba věřitele je proto zásadní položit pevný základ, pokud jde o jejich práva a priority, v případě, že dlužník naruší své finanční schopnosti a dojde k jeho selhání. Pokud takový dokument neexistuje, může každá strana vykonávat svá vlastní rozhodnutí současně a být nekonzistentní. Celý proces může být neetický a nehospodárný a může se rychle změnit v právní nepořádek u soudu.

Výzvy dohod mezi věřiteli

V mnoha dohodách mezi věřiteli je často normou vidět, že vyšší věřitel diktuje podmínky zástavního práva. Avšak v případech, kdy se mladému věřiteli nepodaří silně vyjednat listinu, může hlavní věřitel znevýhodnit mladší věřitele. V některých případech může juniorský věřitel čelit umělým zpožděním od hlavního věřitele při hledání žádosti o souhlas k dokončení dohody nebo nároku. Takový krok může tento proces zmařit a přinutit mladšího věřitele kapitulovat.

Pozor na půjčovatele juniorů

Před podpisem by věřitelé, kteří poskytují půjčky, měli být opatrní při hodnocení činu mezi věřiteli. Jedním ze způsobů, jak dosáhnout tohoto cíle, je vyjednávání o spravedlivé výhodě a stanovení akčních plánů. Pokud jsou však snahy o stanovení takových podmínek marné, je vhodné, aby se mladší věřitel vzdal dohody nebo hledal alternativní možnosti.

Junior věřitel by měl zvážit zavedení podmínek dohody o převzetí projektu, pokud dlužník nesplní své závazky. Dojde-li k takové situaci, měl by podřízený věřitel vědět, že jsou obvykle k dispozici pouze dvě možnosti: buď vložit finanční prostředky do projektu s úmyslem napravit peněžní splátky pod nadřízeným věřitelem, nebo vyplatit nadřízeného věřitele. To je často téměř nemožné v případech, kdy hlavní věřitel poskytl velmi vysoké částky financování.

Společné oblasti vyjednávání a opravných prostředků v dohodě mezi věřiteli

Obecně platí, že v každé listině podepsané dvěma nebo více stranami by si každá strana měla být vědoma kritických prvků dohody. Je tedy nutné, aby mladistvý věřitel před zahájením transakce dosáhl jasného základu a identifikoval základní problémy:

Zkontrolujte omezení plánovaných plateb mladému věřiteli

Junior věřitelé musí věnovat pozornost tomu, jak a kdy plánované platby úrokové úrokové sazby Úroková sazba se vztahuje k částce účtované věřitelem dlužníkovi za jakoukoli formu zadaného dluhu, obecně vyjádřenou jako procento jistiny. jsou vyrobeny. Rovněž by měla zajistit, aby v případě, že dlužník dojde k prodlení, nedošlo k žádnému ohromujícímu zablokování ze strany hlavního věřitele. Mladý věřitel proto musí vyjednávat o ošetření, jako je omezení počtu blokování nesplácení, ochrana k urychlení dluhů a dokonalá nápravná opatření, a jasné pokyny, kdy by blokování mělo začít.

Upřesnit definici „seniorního dluhu“ a posoudit její změnu

„Úvěrová smlouva na„ starší dluh “se skládá z citlivých záležitostí, jako jsou úrokové poplatky, náklady a platby odškodnění, které dávají přednostním věřitelům přednost před mladšími věřiteli. Je také obvyklé, že starší věřitel jej může změnit bez souhlasu mladšího věřitele. Nadřízený věřitel by proto měl vyjednat omezení horní hranice dluhu a zajistit, aby existovala klauzule, která by nadřízenému věřiteli zabránila ve změně podmínek nadřízené půjčky.

Upřesnit definici „juniorního dluhu“ a posoudit její změnu

Starší věřitel bude obvykle chtít, aby nesl břemeno dluhu dlužníka dlužníkem. V takovém případě se může nižší věřitel chránit hledáním výjimek v krátkodobých a omezených půjčkách. Měl by také vyjednat přijetí výkonu základních práv na kapitál, například vlastnit hlas akcionáře v případě, že dojde k zablokování.

Vyjasněte kolaterál podle dohody o podřízenosti

Podřízený věřitel by měl usilovat o výjimku z určité kategorie kolaterálu, který nezajistil ve své základně aktiv. Jakmile se dohodne, že existuje osobní záruka od hlavního povinného dlužníka, nebo záruka ve prospěch mladšího věřitele, měl by mladý věřitel zajistit, aby se stanovená práva přesně odrážela v dohodě mezi věřiteli a aby nebyla pozastavena.

Další zdroje

Finance je oficiálním globálním poskytovatelem certifikace FMVA (Financial Modeling and Valuation Analyst) FMVA®. Připojte se k více než 350 600 studentům, kteří pracují pro společnosti jako Amazon, J. P. Morgan a Ferrari, přední certifikační program finančních analytiků. Chcete-li se dál učit a rozvíjet svou kariéru, budou užitečné další finanční zdroje níže:

- Dluhové smlouvy Dluhové smlouvy Dluhové smlouvy jsou omezení, která věřitelé (věřitelé, držitelé dluhů, investoři) uzavírají smlouvy o půjčkách s cílem omezit jednání dlužníka (dlužníka).

- Harmonogram dluhu Harmonogram dluhu Harmonogram dluhu stanoví veškerý dluh, který má podnik v harmonogramu, na základě jeho splatnosti a úrokové sazby. Ve finančním modelování toky úrokových nákladů

- Náklady na dluh Náklady na dluh Náklady na dluh jsou návratnost, kterou společnost poskytuje svým dlužníkům a věřitelům. Náklady na dluh se používají při výpočtech WACC pro analýzu ocenění.

- Trhy s dluhovým kapitálem Trhy s dluhovým kapitálem (DCM) Skupiny s dluhovým kapitálovým trhem (DCM) jsou odpovědné za poskytování poradenství přímo emitentům společností při zvyšování dluhu při akvizicích, refinancování stávajícího dluhu nebo restrukturalizaci stávajícího dluhu. Tyto týmy pracují v rychle se měnícím prostředí a úzce spolupracují s poradenským partnerem